Сравнение лизинга и факторинга

В бизнесе важна возможность привлекать дополнительное финансирование для увеличения количества заключаемых сделок и инвестирования средств в развитие новых направлений. При выборе подходящих инструментов в первую очередь вспоминается кредит. При этом данное решение нельзя назвать практичным, тем более что банки часто предлагают невыгодные для клиентов процентные ставки. Существуют и другие финансовые инструменты, которые подойдут коммерческим организациям, – лизинг и факторинг. В этой статье разберемся, что это такое и какие существуют отличия между данными инструментами.

Факторинговые услуги

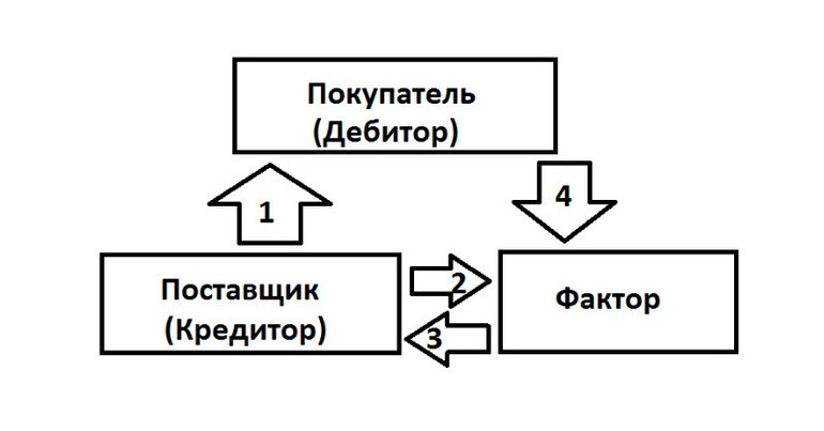

Факторинг представляет собой финансовый инструмент, который позволяет приобрести услугу или товар с отсрочкой платежа без замораживания оборотных средств при ожидании платежа. При этом продавец получает от фактора комплекс услуг, куда включены авансирование выручки, сбор платежей в указанные даты, защита от риска неплатежа и т. д. В сделках факторинга участвуют три стороны:

- Продавец – является кредитором, который поставляет товар с отсроченным платежом (именно он пользуется схемой факторинга).

- Фактор – кредитно-финансовая организация или финансовый агент, выделяющий средства для клиента.

- Покупатель – дебитор, который обязуется погасить задолженность и заключает соответствующее соглашение с поставщиком.

Все стороны взаимодействуют по следующей схеме:

- Обычно производитель или дистрибьютор инициирует привлечение факторинга. Он продает товар или услугу с отсроченным платежом, но ему требуется выручка по определенному контракту еще до истечения утвержденного срока уплаты задолженности.

- Продавец обращается к финансовому агенту (фактору) и подписывает договор, который подтверждает передачу прав требования существующего долга.

- Фактор готов финансировать продавца, при этом сумма будет равна 70–90 % от стоимости сделки. После завершения отсрочки платежа, которая прописана в договоре поставки, фактору приходит платеж от покупателя, которого предварительно уведомляют о необходимости оплатить товар или услугу.

- После получения платежа Фактор переводит оставшиеся деньги продавцу, но взимает из них часть в качестве своего вознаграждения.

Данная схема нередко используется, если предприятию требуются дополнительные средства для иных проектов. Также факторинг выручает, если приходится заключать сделки с новыми, малоизвестными контрагентами. При этом дебитор не сталкивается с какими-либо сложностями. Главная задача покупателя – это своевременно оплатить задолженность за ранее полученный товар.

Разновидности факторинга

Факторинговые услуги бывают разными, поэтому бизнес может выбрать подходящий вариант в зависимости от ситуации.

Можно выделить следующие типы:

- По распределению рисков: с регрессом и без регресса. В первом случае ответственным за погашение задолженности является продавец. Если покупатель не сможет своевременно совершить платеж, фактор будет требовать вернуть выплаченное финансирование у поставщика товаров. Факторинг без регресса подразумевает, что ответственность по задолженности вместе с рисками передается кредитно-финансовой организации. Если покупатель не погасит задолженность, с ним будет разбираться фактор. При этом, от продавца ничего не потребуется.

- По информированию участников сделки: открытый и закрытый. В первом случае покупателю известно, что есть третья сторона – кредитно-финансовая организация. В уведомлении об уступке фиксируется, что права на задолженность переходят к фактору. Совершать оплату предстоит по реквизитам финансовой организации. Закрытый тип подразумевает, что покупателя не уведомляют о факторе. Уведомление об уступке права требования долга направляется покупателю только в случае неоплаты задолженности.

- По местонахождению участников: внутренний и международный. В первом случае все стороны находятся в пределах одного государства. При международном факторинге участники могут быть в разных странах.

- По объему услуги: полный и частичный. При полном факторинге кредитно-финансовая организация обслуживает все этапы сделки. При частичном типе факторинг действует на различных этапах сделки. При этом на каждом этапе будет составляться специальный договор.

Преимущества факторинга

Инструмент, который позволяет получить дополнительное финансирование без залога, интересует, в основном, продавцов. Покупателей всегда желает получить отсрочку платежа за поставку. Их лояльность к факторингу позволяет Поставщику получить оплату сразу. Таким образом, факторинг может быть выгоден всем сторонам.

Удается получить от 70 до 90 % от суммы по контракту сразу после предоставления услуги или отгрузки товара. Можно уменьшить кассовые разрывы, а также повысить оборот. Моментальная оплата способна покрыть различные риски, например, возможную недобросовестность покупателя, скачки курса валют.

Покупатель может оплатить товары или услуги после завершения некоторого периода времени. Помимо этого, есть возможность согласовать новые условия по погашению задолженности – частично, с продлением срока. Если используется закрытый факторинг, то покупатель получит услугу на изначальных условиях. Для него ничего не изменится, и он, вполне вероятно, не узнает о наличии третьей стороны.

Банки и финансовые организации предоставляют рассматриваемые услуги с целью получения дохода. Величина комиссии бывает разной и определяется в индивидуальном порядке.

Факторинговые бухгалтерские проводки

Факторинг является финансовой операцией, при которой совершаются взаиморасчеты между продавцом и покупателем. Данные сделки должны фиксироваться в бухгалтерском учете предприятия, при ведении которого необходимо учитывать положения ПБУ.

Для регистрации применяется субсчет счета 76. Если был выбран вариант услуги без регресса, бухгалтерский учет у поставщика будет выглядеть так:

- Д62/К90 – наличие долга за отгруженные товары;

- Д90/К68 – величина НДС;

- Д76/К91.1 – уступка права требования третьему лицу (фактору).

По приказу Министерства финансов Российской Федерации деньги, которые начисляются при реализации дебиторского долга, причисляются к прочим доходам. Датой получения дохода считается день, когда был подписан акт с агентом или банковским учреждением.

- Д.91.2/К62 – снятие выполненного обязательства по уплате долга;

- Д51/К76 – поступление средств от агента или банка;

- Д91.2/К76 – фиксация комиссии, которую взял агент.

Оплата финансовому агенту за услуги включена в операционные издержки, признаваемые при выполнении условий, которые прописаны в п. 16 ПБУ 10/99. Датой считается тот день, когда был подписан акт оказания услуг по соглашению.

- Д19/К76 – выделение налога на добавленную стоимость с комиссионного вознаграждения агента;

- Д68/К19 – принятие налога от суммы к вычету;

- Д76/К51 – заключительный учет выплаты агенту.

Налогообложение факторинговых операций

Продавцы, которые планируют уступить право требования долга, обязаны знать некоторые особенности услуги. Трудностей не возникает, если они получают финансирование в размере, который равен сумме задолженности покупателя. В этом случае потребуется только учесть комиссию агента, который перечислил деньги. При этом нередко процедура подразумевает наличие убытка. В таком случае можно использовать один из способов учета.

Главный критерий различия – это нынешнее положение дел (статус поступления платежа на дату передачи права его требования). Когда сделка заключается до, разница между доходом от реализации и ценой товаров считается убытком, размер которого при налогообложении не может быть больше процентной суммы, подлежащей выплате за время с момента уступки права требования до получения платежа. Это прописано в ст. 269 Налогового кодекса. На факторинговые сделки начисляется налог на добавленную стоимость в размере 20 %.

Лизинг – что это?

Чтобы было легче понять, в чем разница между факторингом и лизингом, следует отдельно рассмотреть, что представляют собой лизинговые операции.

Лизинг – это разновидность финансовых услуг и форма кредитования, которая позволяет физическим и юридическим лицам пользоваться имуществом, зарабатывать на нем, а спустя время получить его в собственность. Фактически речь идет о продолжительной аренде недвижимости и оборудования. Между двумя сторонами заключается договор лизинга. Компания-лизингодатель дает свое разрешение лизингополучателю на пользование имуществом за деньги. Когда завершается срок действия договора, у лизингополучателя есть право выкупить используемое имущество. Также есть возможность вернуть объект лизингодателю спустя установленный срок.

При оформлении лизинга основных средств применяется схема с налоговым возмещением по НДС и возможностью провести оптимизацию базы. Объектом подобных сделок могут стать транспортные средства, оборудование, недвижимые объекты и т.д. Исключение составляют природные объекты и участки земли.

Виды лизинговых операций

Можно выделить несколько видов лизинга, и каждый из них имеет свои особенности.

В данном случае лизингодатель заключает сделку купли-продажи, например, с автодилером, а затем поставляет данное имущество в пользование лизингополучателя. В случае с финансовым лизингом речь идет об отношениях сторон, которые обязуются исполнить оговоренные действия в установленный срок. Лизингодатель за счет предоставления предмета в пользование возвращает его стоимость и получает прибыль. Лизингополучатель в этом случае получает имущество на продолжительный период и приобретает его в конце действия договора.

Это краткосрочная аренда, при которой получатель эксплуатирует предмет лизинга в течение непродолжительного периода. Потом он оформляет возврат лизингодателю, то есть имущество не переходит в собственность получателя. Договор чаще всего заключается на срок от 3 до 6 месяцев.

Нередко лизингом пользуются для того, чтобы уменьшить налоговую нагрузку. При возвратном лизинге заключается сделка, где поставщиком и получателем выступает один и тот же субъект. Цель оформления – это временное высвобождение части капитала компании за счет реализации личного имущества. При этом остается возможность его эксплуатировать в будущем. Данная сделка во многом напоминает получение денежной суммы в банке при кредитовании.

Как работает лизинг

Использование лизинговых схем позволяет компаниям для покупки имущества не изымать значительные суммы из оборота и при этом быстро получать оборудование, ТС на выгодных условиях. Сделка проходит в несколько этапов:

- Выбор компании и объекта лизинга. Клиент сам находит поставщика предмета лизинга или выбирает из тех вариантов, которые предложит лизинговая компания. Также предстоит определить условия сделки. Когда получателем выступает юр. лицо, то поиском подходящего варианта занимается финансовый отдел.

- Изучение условий сделки, предварительное согласование. Требуется определить такие моменты, как размер аванса, сумма ежемесячных платежей и их график, условия завершения сделки, ответственность сторон. Если стороны все устраивает, клиент предоставляет пакет документов и оставляет заявку. Лизинговая компания решает, предоставить ли имущество в лизинг.

- Составление договора. Для этого нужно подготовить официальные бумаги: заявку на получение имущества в лизинг, бух. отчетность за 3 года, копию паспорта получателя. Для компаний нужна справка из банка об оборотах за год, информационное письмо. Также нужна страховка объекта сделки и договор с поставщиком имущества.

- Первый взнос и поставка имущества. Когда соглашение заключено, получатель вносит аванс и получает оборудование или ТС.

- Использование объекта и покупка в собственность. Использовать имущество можно после внесения аванса. После завершения срока действия договора право собственности перейдет к лизингополучателю, но он должен оплатить остаточную стоимость ТС или оборудования.

Бухгалтерский учет лизинга

При ведении бухгалтерского учета лизинга будет применяться ФСБУ 25/2019. Это правило относится ко всем субъектам, принимающим участие в лизинговых операциях. Важно отметить, что само понятие заменили на «финансовая аренда», но, как и прежде, оно применяется на практике участниками рынка. Изменения коснулись правил отражения сделки с учетом расходов в отношении налога на прибыль. В Налоговом кодексе появились дополнительные нормативы, которые уточняют схему расчета для вещей, которые находятся в лизинге.

При этом старого образца можно придерживаться в следующих ситуациях:

- У компании есть право вести учет в упрощенной форме. Также старый образец актуален для тех договоров, которые были оформлены до наступления 2022 года.

- В контракте нет положения, которое указывало бы на переход владения на основании сдачи в субаренду или выкупа. Помимо этого, должно быть выполнено одно из трех условий: период аренды до года, рыночная цена объекта до 300 тысяч рублей, у компании есть право вести учет в упрощенной форме.

В других случаях для договоров лизинга используются нормативы ФСБУ 2019 г. Это значит, что требуется сделать корректировки в учетной политике организации.

Налоговый учет

Главные изменения связаны с отражением операций, которые касаются амортизационных начислений. Раньше участники соглашения могли сами решить, чей баланс станет применяться для отражения предмета лизинга. При этом на балансодержателя возлагалась обязанность регистрировать амортизацию вещи.

Если говорить о получателе, то он должен отражать в расходах платежи, которые тоже необходимо регистрировать по обновленным правилам. Изменения коснулись учета цены выкупа: если она будет включена в состав оплаты, в расходной части разрешено отражать величину арендной выплаты с исключением размера выкупной стоимости. Этот алгоритм не один раз предлагал Минфин РФ. Теперь он зафиксирован в Налоговом кодексе России. Важно запомнить, что новые правила касаются тех соглашений, которые заключались позже 01.01.2022 г.

Лизинговые услуги принято облагать налогом на добавленную стоимость. Исключение составляют транспортные и медицинские объекты. Величина ставки достигает 18 %.

В чем разница между факторингом и лизингом?

Главное отличие между финансовыми операциями – это предмет соглашения. При лизинге организации, при необходимости, могут восполнить материальную базу без привлечения личных финансовых ресурсов. При факторинге удается добиться гарантийного обеспечения сделок, которые заключаются с иными контрагентами.

Также отличие есть в сроке исполнения обязательств. При лизинге даже краткосрочная форма может иметь продолжительность до 18 месяцев. В случае с факторингом обязательства обычно исполняются в течение 90 дней.

Существует и другое отличие между рассматриваемыми инструментами. Для получения финансирования от фактора не нужно в обязательном порядке вносить залог. Обеспечением является право требования дебиторской задолженности. Сделки с лизингодателем обеспечиваются имуществом, которое и предоставляется в аренду.

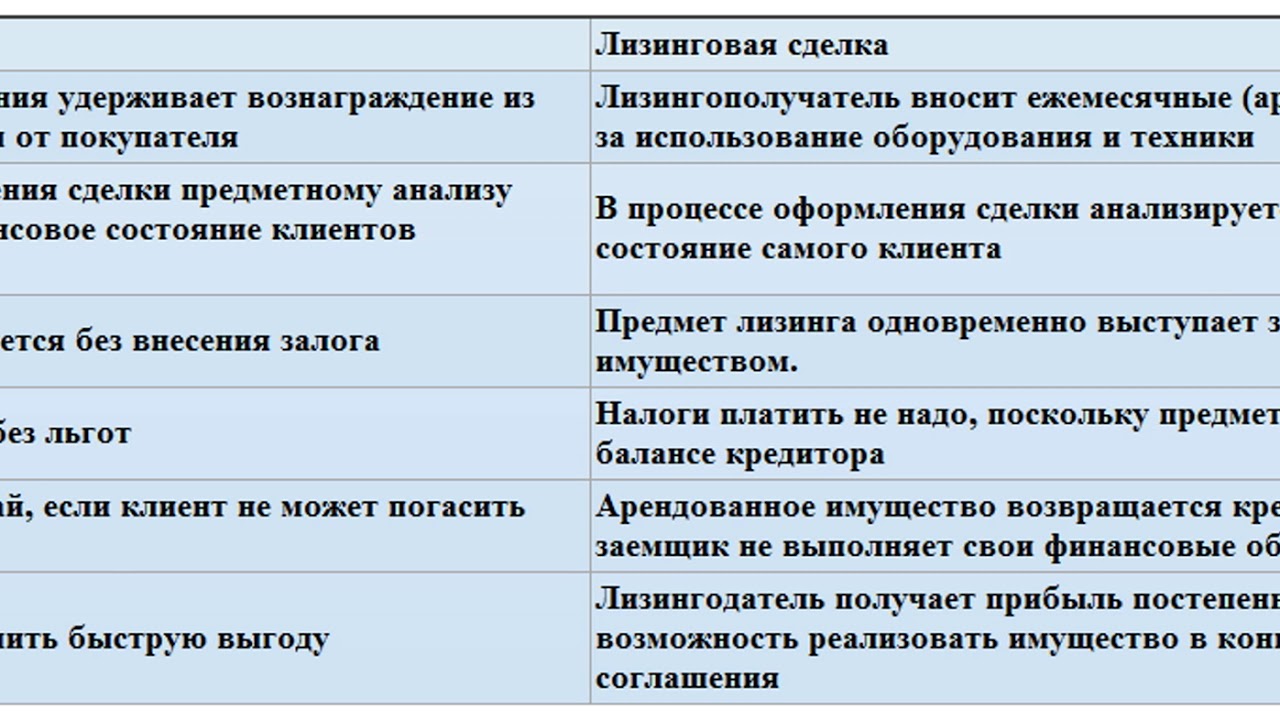

| Критерий | Лизинг | Факторинг |

|---|---|---|

| Предмет договора | Имущество | Долговое обязательство |

| Срок | До 10 лет | До 180 суток отсрочки платежа по договору поставки |

| Предварительная оценка | Сведения о клиенте | Отчетность контрагентов |

| Оплата | Клиент платит аванс, а затем совершает платежи каждый месяц за пользование имуществом (сюда же входит вознаграждение лизингодателя) | Комиссионное вознаграждение фактора взимается единовременно при завершении действия договора |

| Распределение рисков | Если получатель не исполнит условия договора, он утратит право эксплуатировать имущество. Также он не сможет приобрести данный объект после прекращения действия договора | Риски зависят от типа факторинга, так как он бывает с правом и без права регресса |

Факторинг и лизинг представляют различные инструменты, и каждый из них можно использовать в зависимости от ситуации:

- Если фирме требуются ТС, техника и иные объекты для ведения бизнеса, но личных средств не хватает, есть смысл воспользоваться финансовым или операционным лизингом.

- Когда организация нуждается в заемных деньгах на продолжительный период и располагает ликвидным имуществом, можно остановиться на возвратном лизинге. Он нередко используется, когда не удается получить кредит – например, если у фирмы были невыплаченные долги перед банками, есть проблемы с платежеспособностью.

- Когда предприятие желает в ближайшее время увеличить оборотный капитал, будет полезен факторинг. Выручит финансирование под уступку задолженности по контракту. Эта сделка быстро заключается, для этого не нужно располагать ликвидным имуществом.

Выбрать определенную услугу можно в зависимости от конкретной цели. В любом случае и факторинг, и лизинг могут быть полезны бизнесу.

Разобравшись в отличиях факторинговых и лизинговых операций, можно определить достоинства каждого варианта. Если компания стремится приобрести основные средства, для нее удобнее воспользоваться лизингом. Когда хочется увеличить доступные оборотные средства, рекомендуется привлечение фактора. Он предоставит деньги после отгрузки товара или получения услуги. Данные инструменты дают возможность бизнесу не только оставаться на плаву, но и повышать прибыль.

У Вас остались вопросы или решили воспользоваться нашими услугами?

Позвоните нам по телефону 8-800-200-18-08, либо отправьте заявку:

https://www.factoring.ru/blog/azbuka-i-propisi-faktoringa/sravnenie-lizinga-i-faktoringa/