Умер созаемщик по ипотеке

Из статьи вы узнаете, что делать с кредитом и документами, если умер созаемщик по ипотеке в 2024 году. Чем отличается заемщик от созаемщика, кто становится плательщиком по ипотеке в случае смерти кого-то из них, выплатит ли страховая компания компенсацию, и можно ли отказаться от финансовых обязательств перед банком, разбираемся вместе с юристами Европейской Юридической Службы.

Кто такой созаемщик

Созаемщик по ипотеке – это лицо, которое принимает на себя обязательства перед банком за своевременное исполнение обязательств по кредитному договору вместе с титульным заемщиком. Он несет точно такую же ответственность перед кредитором, что и основной должник. Банк вправе потребовать исполнения обязательств по ипотеке, как от титульного замещика, так и от созаемщика. Он может предъявить требование к одному из них или к обоим одновременно (ст.323 ГК РФ). Созаемщика привлекают для повышения шансов одобрения крупных кредитов, а в некоторых случаях человек становится «вторым заемщиком» автоматически, в силу закона.

Есть ли у вас ипотека?

Планирую оформить

Проголосовало: 0

Есть ли у вас ипотека?

| Нет | 79 |

| Планирую оформить | 42 |

Проголосовало: 0

Например, если муж оформил на себя ипотеку, то созаемщиком по кредиту будет выступать его официальная жена, так как недвижимость, купленная на заемные средства в силу статьи 34 СК РФ, является их совместным имуществом. Как правило, ипотеку берут не на один год, а на десятки лет. За это время может произойти любая ситуация, в том числе смерть созаемщика или заемщика. Как действовать дальше, зависит от конкретных обстоятельств.

Черкасов Олег Витальевич

Ведущий юрист по уголовному и административному праву • Стаж 14 лет

Задать вопрос

Умер заемщик, и теперь банк требует погасить его кредит – обращайтесь за помощью к нашим юристам. Мы проверим законность предъявленных к вам требований, поможем урегулировать спор с кредитной организацией, а если потребуется, решим проблему в суде: обратимся от вашего имени в судебную инстанцию, подготовим документы для успешного разрешения конфликта и представим ваши интересы в процессе разбирательства.

Что будет в случае смерти созаемщика

Смерть созаемщика для вас, как для титульного заемщика, ничем не грозит, если вы своевременно оплачиваете кредит. Но, если ответственность созаемщика по ипотеке была застрахована, то тогда страховщик обязан выплатить компенсацию. Для ее оформления обратитесь в страховую компанию. Выплата поможет погасить часть кредита, что является несомненным плюсом для вас.

В некоторых случаях в кредитном договоре прописывают условие о том, что созаемщик требуется до конца исполнения гражданином обязательств, и в случае его смерти титульный заемщик обязан либо найти другого созаемщика, либо выплатить кредит досрочно.

На самом деле такое условие противоречиво. С одной стороны, закон не запрещает прописывать его в договоре, но с другой, смерть созаемщика не является нарушением обязательств по соглашению, а соответственно основанием для предъявления требования о досрочном возврате кредита, и тем более, обращения взыскания на заложенное имущество.

Обратите внимание! Банк вправе обратить взыскание на предмет залога, если вы допустили просрочку в течение 3-х месяцев или больше, а сумма долга составляет от 5% от стоимости квартиры.

Чем грозит смерть титульного заемщика по ипотеке

- Наследники обязаны оплачивать ипотеку, если приняли наследство. В случае отказа от наследственной массы они освобождаются от обязательств, принадлежащих завещателю.

- Если преемники примут наследство, то банк вправе потребовать оплаты кредита, как от них, так и от созаемщика.

- Если вы откажетесь выполнять обязательства, кредитная организация обратит взыскание на предмет ипотеки.

- Если титульный заемщик был застрахован, то кредит оплатит страховщик.

Несмотря на то, что фактически, страховка существенно увеличивает окончательную стоимость кредита и влияет на размер переплаты, в некоторых случаях страховать жизнь и здоровье выгодно. Никто не знает, что будет с заемщиком через 5-10 лет, и, если есть страховка, то в случае наступления плачевных последствий кредит закроет страховщик, а преемникам не придется думать: принимать наследство или отказываться от него.

Фото: Что будет с кредитом в случае смерти заемщика

Правда страховка не поможет, если смерть заемщика не является страховым случаем. Такие ситуации указывают в договоре. В их число могут входить следующие обстоятельства, при которых гражданин умер:

- участие в военном конфликте;

- занятие экстримом;

- дорожно-транспортное происшествие;

- отравление наркотическими веществами, алкоголем;

- самоубийство и пр.

Если страховки не было, то плательщиком ипотеки становится созаемщик. Если титульный заемщик состоял в браке, то после его смерти кредит должен оплачивать второй супруг, причем на неизменных условиях кредитования. Правда он может обратиться в банк с просьбой пересмотреть их.

Если ипотека оформлена до вступления гражданина в брак, а платежи вносили уже во время семейной жизни, то в случае смерти супруга-заемщика второй вправе требовать от наследников компенсации средств, вложенных в погашение кредита. В случае возникновения трудностей, юристы ЕЮС всегда готовы прийти вам на помощь.

Важно! Если заемщик застрахован, то в случае его смерти вам нужно, как можно быстрее обратиться к страховщику для оформления страхового возмещения. Если выгодоприобретателем по договору страхования является банк, то вам ничего делать не нужно.

Как отказаться от наследства

Итак, после смерти созаемщика плательщиком ипотеки остается титульный заемщик. Если умирает тот, кто оформил на себя жилищный кредит, то банк потребует его оплаты от наследника, от созаемщика, либо от того и другого.

Правда преемники могут избавиться от обязательств наследодателя, просто отказавшись от наследства. Но это правило не работает с созаемщиками по ипотеке.

Допустим, муж оформил на себя ипотеку, но через год умер. Квартира, купленная за счет кредитных средств, перешла по наследству его жене и матери. Соответственно, оплачивать ипотеку должны обе женщины. Если мать откажется от наследства, то ее освободят от кредита, а вот жене все равно придется вносить ежемесячные платежи, даже если она откажется от своей доли в наследстве, так как именно она является созаемщиком умершего по закону.

Помните, нельзя отказаться только от части наследственной массы. Если вы не планируете принимать обязательства наследодателя, то вам придется писать отказ и от долгов, и от имущества умершего.

Способ отказа от наследства

Краткое описание

Наследник в течение полугода с даты смерти наследодателя подает нотариусу по месту открытия наследства отказ от наследственной массы.

Преемник не обращается к нотариусу для принятия наследства. Через полгода от утрачивает право на получение имущества наследодателя, если, конечно, не попытается восстановить сроки через суд

Мы не рекомендуем отказываться от наследства пассивным способом, ведь есть риск, что вы вступите в наследственные права путем фактического принятия, и тогда кредитор на вполне законных основаниях сможет потребовать от вас исполнения финансовых обязательств, принадлежавших ранее наследодателю.

Если вам нужна помощь в отказе от наследства, вы всегда можете рассчитывать на юристов ЕЮС. Мы не только подготовим для вас корректный с точки зрения отказ, но и оценим целесообразность принятого вами решения, подготовим документы для нотариуса, а также ответим на все ваши вопросы, связанные с наследованием. А на случай, если вы решили действовать самостоятельно, наши юристы подготовили для вас типовой образец отказа от наследства.

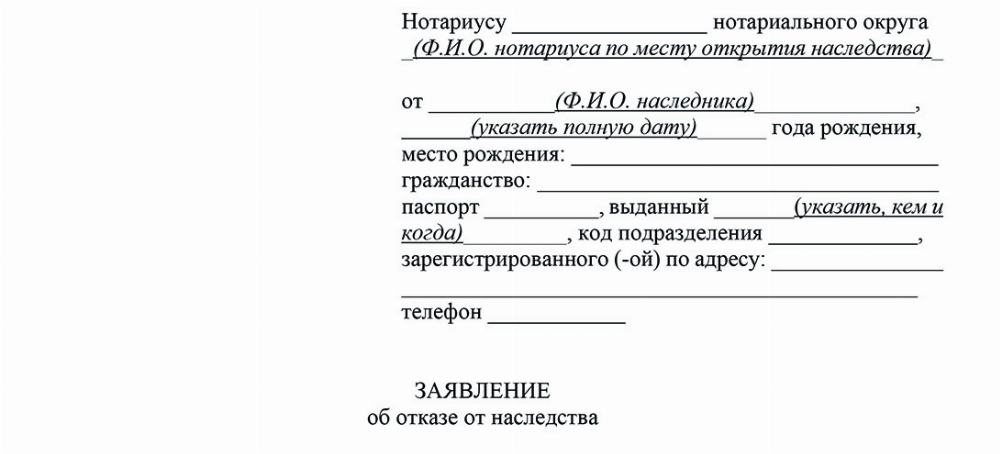

Образец заявления

Образец отказа от наследства в 2024 году

Судебная практика

Правоприменительная практика показывает, если созаемщик не будет добровольно оплачивать ипотеку умершего титульного заемщика, то банк однозначно потребует оплаты задолженности и обращения взыскания на предмет залога через суд.

Так, гр-ка Т. прожили с мужем в браке 20 лет. За три года до смерти мужчина купил в ипотеку загородный дом, но супруга об этом не знала. В коттедже проживала любовница гр-ка О. умершего с сыном.

Гр-ка Т. узнала об ипотеке и доме только после гибели его супруга. Мужчина оставил завещание, по которому этот коттедж достается гр-ке О. Официальная супруга не стала обращаться к нотариусу с заявлением о выделении супружеской доли, а гр-ка О. вступила в наследственные права.

Между тем, ипотека не оплачивалась, накопился большой долг и банк подал иск в судебную инстанцию о взыскании задолженности с созаемщика по закону, то есть с гр-ки Т. Суд удовлетворил требования банка.

Частые вопросы

Может ли быть созаемщиком по ипотеке стать посторонний человек, не приходящийся родственником заемщику?

Да. Как созаемщиком может стать любой человек, отвечающий требованиям банка.

Является ли бывшая жена созаемщиком по ипотеке, если кредит оформлен в браке?

Да, является, так как ипотечное имущество признается совместным.

Оплатит ли страховая компания ипотеку, в случае смерти созаемщика?

Если жизнь созаемщика была застрахована, то страховщик выплатит компенсацию, которую направляют в счет погашения долга по ипотеке.

Заключение эксперта

Если умер созаемщик по ипотеке в 2024 году, то обязательства перед банком по-прежнему обязан исполнять основной заемщик. Если же умирает сам должник, то кредит переходит созаемщикам и наследникам. Страховая компания закроет ипотеку только в том случае, если жизнь умершего заемщика была застрахована.

Публикуем только проверенную информацию

Автор статьи

Черкасов Олег Витальевич Ведущий юрист по уголовному и административному праву

Стаж: 14 лет

Консультаций: 32 000

Знания деятельности работы следственных органов «изнутри». Помощь потерпевшим по уголовным делам. Оказание содействия по возбуждению уголовных дел. Помощь в обжаловании незаконных приговоров. Подготовка апелляционных, кассационных, надзорных жалоб. Большой опыт разрешения споров по взысканию задолженностей, в том числе по взысканию алиментов, признании действий (бездействий) судебных приставов незаконными, отмене ограничений в отношении должника и его имущества. 98% выигранных споров.

https://els24.com/article/893-umer-sozaemshchik-po-ipoteke/