Как рассчитать переплату по кредиту

Если вы возьмете кредит, то вернуть кредитной организации придется больше, чем взяли: прибавятся проценты за пользование деньгами. Но, возможно, процентами дело не ограничится. За страховку, услуги нотариуса и банковские комиссии придется платить отдельно. Такие дополнительные расходы и проценты — это переплата по кредиту. Расскажу, какие еще бывают дополнительные расходы, как посчитать переплату и можно ли ее уменьшить.

умеет считать переплату

Что входит в переплату по кредиту

Многие считают, что кредит включает в себя только долг и проценты. Но это не так: другие расходы тоже считаются переплатой по кредиту. Вот некоторые из них:

- Единовременный платеж за уменьшение процентной ставки по кредиту.

- Страховка.

- Расходы на оценку недвижимости, если берете ипотеку.

- Оплата услуг нотариуса, если банк требует оформить нотариальную доверенность на своих сотрудников.

- Комиссия за аккредитив — посредничество банка в сделке.

- Комиссия за снятие наличных с кредитной карты.

- Пени и штрафы, если не внесли очередной платеж вовремя.

- Комиссия за внесение платежа через другие банки.

Больше всего дополнительных платежей у кредитов на покупку недвижимости, меньше всего — у кредитных карт. Даже стоимость проезда до банка и обратно можно считать переплатой, но такие платежи кредитные калькуляторы обычно не учитывают.

Что нужно для расчета переплаты

Вот что нужно знать, чтобы рассчитать переплату по кредиту без дополнительных расходов:

- Процентную ставку.

- Срок кредитования.

- Тип платежей — аннуитетные или дифференцированные.

Банки ненавидят эту рассылку!

Потому что люди узнают из нее, как заработать на банках и стать богаче

Подписаться

Подписываясь, вы принимаете условия передачи данных и политику конфиденциальности

Что такое аннуитетные и дифференцированные платежи

Проценты по кредиту рассчитываются ежемесячно, исходя из остатка основного долга.

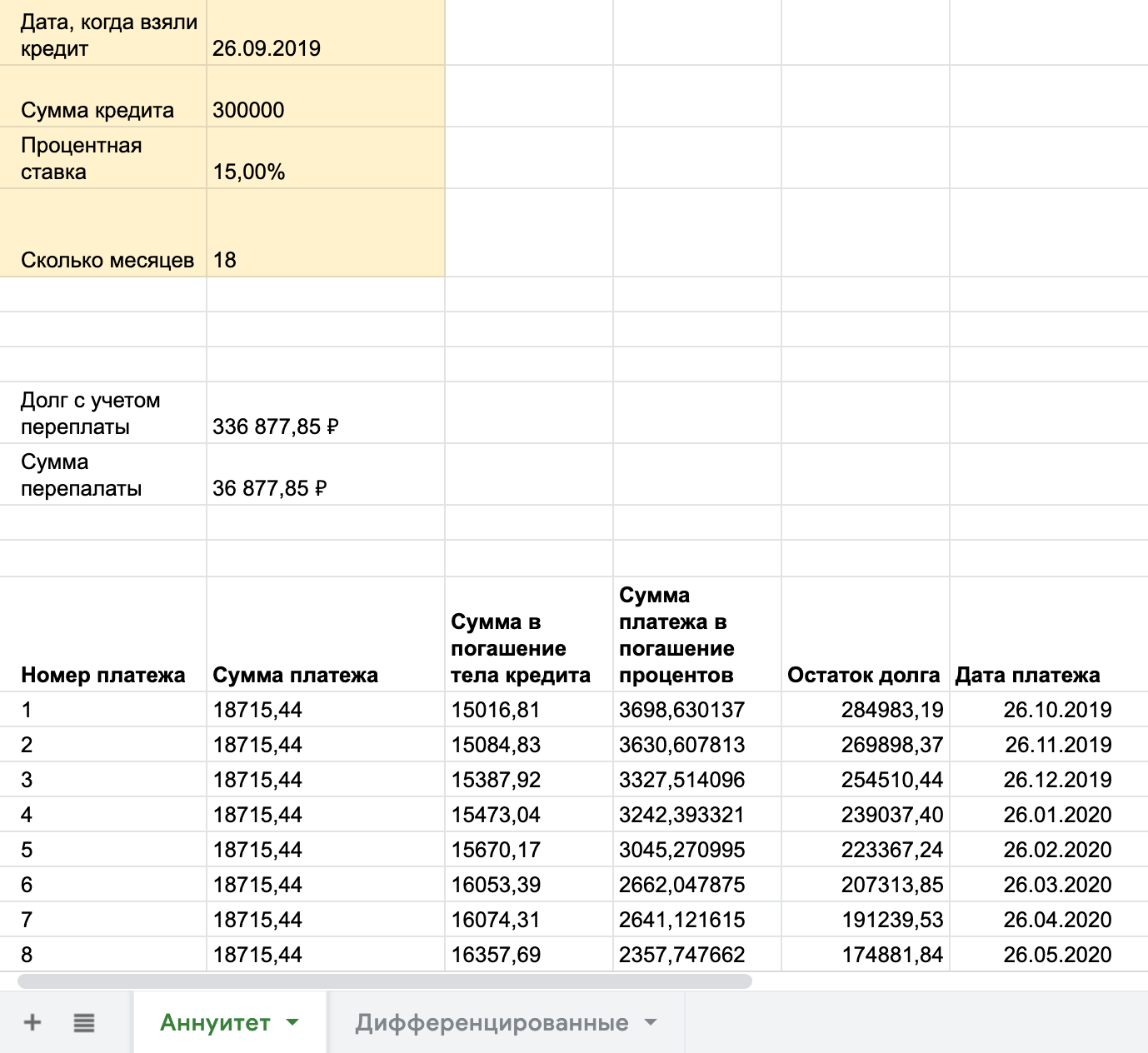

При аннуитетном платеже сумма кредита и все проценты складываются вместе и делятся на срок кредита в месяцах. Ежемесячный платеж будет одинаковым из месяца в месяц, но доля основного долга в нем будет увеличиваться каждый месяц.

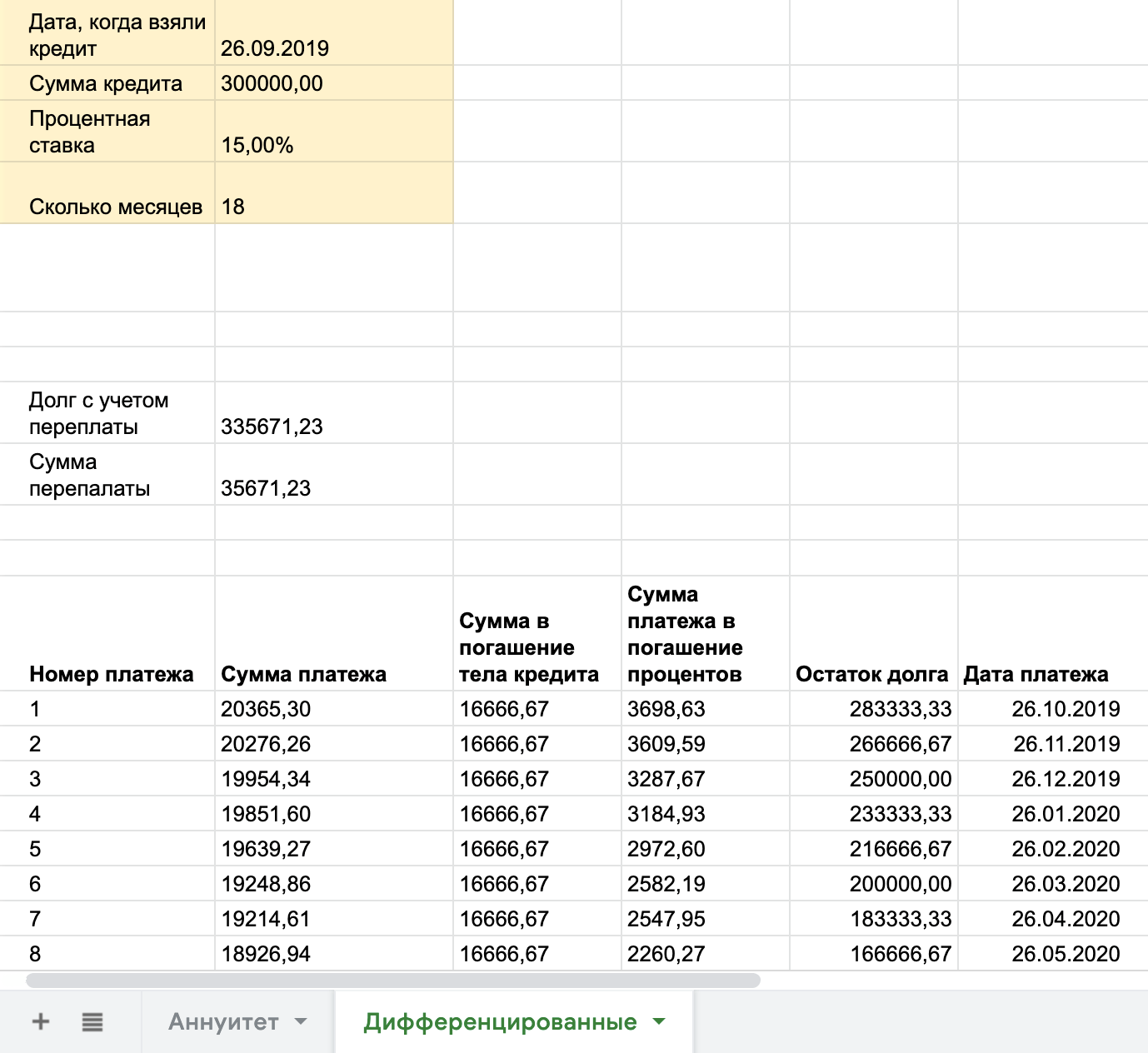

При дифференцированном платеже основной долг делится на срок кредита и равными частями добавляется к ежемесячному платежу, а проценты накидываются каждый месяц из расчета, сколько вы еще должны банку. В результате в первые месяцы кредита вы платите больше, в последние — меньше, но основной долг уменьшается равномерно.

Как посчитать переплату по кредиту

Обычно под переплатой по кредиту подразумевают проценты. Но сюда нужно включать и все дополнительные расходы, сопровождавшие кредит: страховки, отчеты об оценке, если их делали, и так далее. Чтобы посчитать их, сложите все расходы и прибавьте к сумме процентов. Расскажу, как посчитать проценты по кредиту.

По формуле. По этой формуле можно рассчитать переплату только для аннуитетных платежей, и она будет приблизительной. Вот как рассчитать переплату:

- Ежемесячный платеж × Срок кредита в месяцах − Сумма основного долга = Проценты по кредиту

Разберем на примере. Михаил взял в банке кредит на 1 000 000 ₽ на 10 лет под 10% годовых. Сумма ежемесячного платежа — 13 215 ₽.

- 13 215 ₽ × 120 мес. − 1 000 000 ₽ = 585 800 ₽

В электронной таблице. Мы написали кредитный калькулятор в экселе. В нем можно рассчитать сумму переплаты при аннуитетном и дифференцированных платежах. Просто выберите нужную вкладку.

Скопируйте таблицу и подставьте свои данные. При аннуитетных платежах переплата будет больше

А вот расчет при дифференцированных платежах. Помните: таблица не учитывает дополнительные расходы

В кредитном калькуляторе. В интернете много сайтов с кредитными калькуляторами. Самые простые считают только сумму процентов и могут не учитывать разницу между аннуитетными и дифференцированными платежами. Но есть и более сложные калькуляторы, которые помогут учесть дополнительные расходы и посчитать выгоду от досрочного погашения кредита.

В банке. Узнать примерную сумму переплаты можно бесплатно в отделении банка или по телефону.

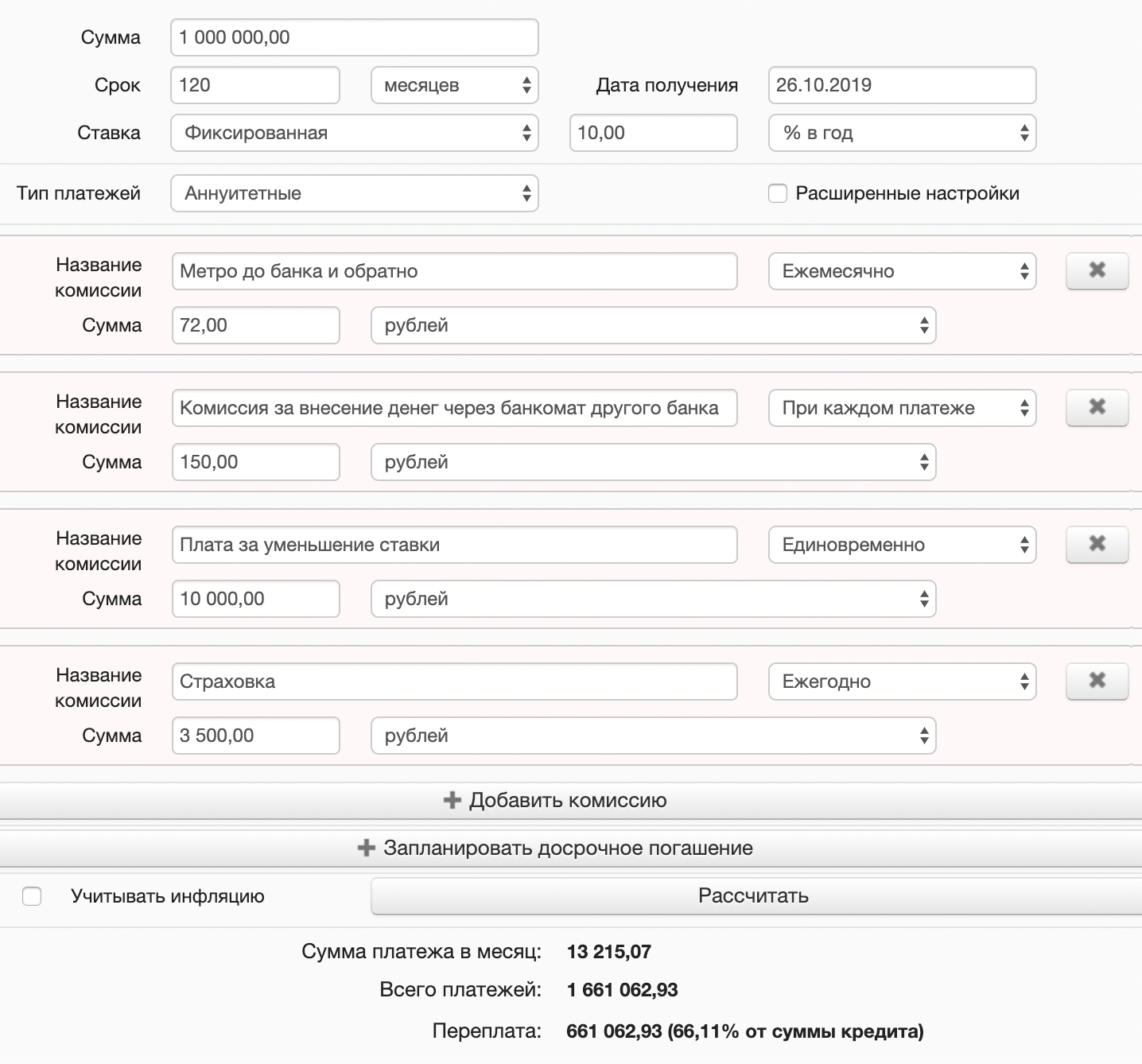

Учет дополнительных расходов

Если вы хотите посчитать переплату по кредиту максимально точно, то кроме суммы процентов, которые вы будете должны банку, стоит учесть все дополнительные расходы: на страховку, поездки в банк, штрафы за просрочку платежа, досрочное погашение и так далее.

Посчитать переплату с дополнительными расходами можно в кредитном калькуляторе, который учитывает комиссии. В поля для комиссии можно вписать любые траты: оплату проезда до банка, страховку, штрафы. Этот инструмент остался со времен, когда комиссии не были запрещены.

Дополнительные расходы увеличивают сумму переплаты по кредиту

Когда переплата будет выше

Вот что влияет на сумму переплаты:

- Процентная ставка.

- Вид платежа — аннуитетный или дифференцированный.

- Срок кредита. Чем больше срок, тем больше процентов придется заплатить.

- Дополнительные расходы: страховка, оценка залогового имущества, пени, штрафы, комиссии и так далее.

В 2018 году мы с мужем взяли ипотеку: 2 667 865 ₽ под 9,2% на 20 лет. Если мы не погасим кредит досрочно, то переплатим 3 160 015 ₽. И это только проценты по кредиту. Кроме процентов мы заплатили за оценку квартиры, страховку, аккредитив, поездки в банк и МФЦ. В итоге получится 3 522 317 ₽ переплаты.

Как можно уменьшить переплату по кредиту

Погасите кредит раньше срока или вносите досрочные платежи — тогда вы заплатите банку меньше процентов. Если в первую половину срока кредитного договора вносить досрочно даже незначительные суммы, в итоге вы неплохо сэкономите: проценты начисляются на сумму долга ежемесячно, а любые досрочные платежи уменьшают сумму основного долга.

Рефинансируйте кредит по более выгодной ставке. Это тоже уменьшит переплату. Но нужно учесть все дополнительные расходы на сделку с новым банком: порой они сводят разницу в переплате к нулю.

Вносите ежемесячные платежи вовремя. За просрочку банк может оштрафовать, начислить пени и внести отметку в вашу кредитную историю.

Проверьте, обязательна ли страховка по вашему кредитному договору. Если да, изучите предложения нескольких страховых компаний, чтобы выбрать наиболее выгодные условия. Смело просите скидки, не бойтесь переходить из одной страховой в другую, если экономия кажется вам существенной.

Присылайте данные о страховке вовремя. Обычно страховые берут плату за год, поэтому ежегодно нужно предоставлять банку подтверждение оплаты страховых взносов. Если этого не сделать своевременно, банк может повысить процентную ставку по кредиту.

Иногда выгоднее выплачивать кредит по повышенной ставке, чем ежегодно покупать страховки. Но помните о рисках, которые полностью лягут на вас.

Возьмите кредит в банке рядом с домом или там, где платежи можно вносить онлайн. Кажется, что 30—50 рублей за поездку на автобусе или метро — это незначительные траты, а 150 рублей комиссии за платеж через сторонний банкомат — не деньги. Но если вы берете кредит на длительный срок, то потратите на проезд несколько десятков тысяч.

Как вернуть переплату по кредиту

Никак, если речь идет о процентах и платежах, предусмотренных договором и не нарушающих закон. Вы заплатили банку за то, что пользовались его деньгами, все по-честному .

Но есть несколько способов вернуть деньги.

Если вы заплатили банку больше, чем должны были по документам, напишите в банк письмо. В нем подробно изложите обстоятельства, приложите расчеты и реквизиты, на которые он должен перечислить разницу. Если банк проигнорирует ваше требование или откажет, вы можете обратиться в суд.

Если вы погасили кредит досрочно, можно расторгнуть договор страхования и получить часть страховой премии за неистекший период страхования. Для этого обратитесь с заявлением в страховую, приложите документы, подтверждающие погашение кредита, и реквизиты для денежного перевода. Важно: такое условие должно быть в договоре.

Если вы платили в бюджет государства НДФЛ, то можете получить налоговый вычет за проценты по ипотечному кредиту.

Особенности кредитов не в банках

Кредит можно взять не только в банке, но и в микрофинансовой организации, магазине и даже на работе.

Рассрочка в магазине. Часто магазины предлагают купить вещи в рассрочку. Но рассрочка — это тоже по сути кредит.

Чаще всего такие кредиты называются беспроцентными. Но в договоре проценты все-таки есть. Плюс в том, что по договору рассрочки цена товара ниже на сумму процентов. Если вы погасите кредит досрочно, есть шанс уменьшить переплату и даже сэкономить на покупке.

Но не спешите подписывать кредитный договор на новый Айфон. Вас могут обязать купить страховку или дополнительные аксессуары. Или и то и другое. Прежде чем заключать сделку, внимательно прочтите договор, уточните все непонятные моменты и посчитайте переплату с учетом всех дополнительных расходов.

Микрозаймы. Единственный плюс микрозаймов — их легко взять, нужен только паспорт. Минусов больше: высокие проценты, пени и штрафы, необходимость ехать в офис МФО, чтобы вернуть долг. В банке брать кредит выгоднее — проценты там меньше.

- Михаилу нужно 50 000 ₽. Он может получить микрозаем и через 30 дней будет должен примерно 65 000 ₽, из которых 15 000 ₽ — проценты. А может взять кредит в банке и за тот же период переплатит около 440 ₽.

Заем на работе. Некоторые организации дают в долг своим сотрудникам деньги даже на покупку жилья. Переплата в таком случае минимальная: нет страховок, бухгалтерия каждый месяц сама вычитает платежи из зарплаты, а процентная ставка чаще всего ниже банковской.

В этом случае работодатель и работник заключают договор, в котором указывают сумму займа, порядок и сроки возврата денег. В договоре могут быть условия на случай, если вы уволитесь до того, как вернете всю сумму. Например, вам придется вернуть остаток долга досрочно или платить по повышенной процентной ставке. Возможно, таких условий не будет — читайте договор внимательно, даже если работаете на одном месте 25 лет.

https://journal.tinkoff.ru/guide/pereplata-po-kreditu/