Что такое рефинансирование кредита

Если рефинансировать кредит, то можно сэкономить на ежемесячных платежах. Рассказываем, что это такое, в каких случаях и сколько можно сэкономить с помощью перекредитования и как это сделать.

В 2022 году на одного заемщика в России приходилось в среднем 2,3 розничного кредита. Доля заемщиков, у которых два и более кредита, превысила 50%. Что такое рефинансирование?

Рефинансирование — оформление нового займа с целью закрыть текущие. Это делают для того, чтобы снизить финансовую нагрузку: получить более выгодную процентную ставку, продлить срок кредитования и за счет этого снизить ежемесячный платеж. Рефинансировать можно потребительские кредиты, автокредиты, ипотеку, долги по кредитным картам. Некоторые банки рефинансируют даже задолженности по дебетовым картам с овердрафтом. Получить рефинансирование можно в том же банке, где оформлен текущий кредит, или любом другом.

Это выгодно как заемщикам, так и кредиторам. Для одних это возможность получить более выгодные условия погашения долга, а для вторых ― извлечь прибыль. При перекредитовании сторонних кредитов банк получает новых клиентов, а при рефинансировании своих — сохраняет клиента и страхует себя от возможных просрочек по выплатам.

В каких случаях рефинансирование выгодно

Рефинансирование кредита имеет смысл, если:

- Кредит оформлен на большой срок и до его погашения осталось больше года. В противном случае выгода может оказаться не столь заметной из-за расходов на переоформление займа.

- Нужно объединить несколько кредитов в один и сделать их погашение удобным. Например, у Владимира есть три займа в разных банках: автокредит и два потребительских. По каждому из них своя дата платежа. Он вынужден заранее рассчитывать свои траты, чтобы своевременно вносить платежи. Владимир перенес все займы в один банк. В итоге сэкономил на размере ежемесячного платежа, а платить стало удобнее — только один раз в месяц.

- Есть долги по кредитной карте. Обычно процентная ставка по ним выше, чем у других кредитных продуктов. Поэтому если закрыть долги по карте с помощью перекредитования, то можно сэкономить.

- Нужно изменить валюту долга. Например, кредит был оформлен в долларах из-за того, что зарплата была привязана к этой валюте. Но после смены работы зарплата стала рублевой, и инфляция сделала платежи дорогими.

Чем рефинансирование отличается от реструктуризации

Иногда рефинансирование путают с реструктуризацией. При рефинансировании просто заключается новый кредитный договор, даже если делать это в том же банке.

А реструктуризация — это изменение условий текущего кредитного договора. Обычно реструктуризация связана с тяжелой финансовой ситуацией заемщика и риском, что он вообще не сможет закрыть задолженность. В этом случае банк может пойти навстречу и снизить размер платежа или процентную ставку на определенное время либо не взыскивать штрафы за просрочки.

Пример. Наталья оформила потребительский кредит на три года. Первые шесть месяцев она вносила платежи своевременно и в полном объеме. Затем ее доходы сократились, и выплата долга стала непосильной. Она обратилась с просьбой о реструктуризации. Банк пошел навстречу и снизил процентную ставку на два месяца. За это время Наталья восстановила прежний уровень дохода и стала платить на прежних условиях.

Когда рефинансировать невыгодно

Рефинансирование имеет смысл, если изначально сумма кредита была большой, ставка по договору проигрывает текущим предложениям на рынке, а до погашения задолженности осталось больше половины срока. Основной смысл такой операции — снижение долговой нагрузки, но в некоторых случаях оно может быть невыгодно.

Перед подачей заявки нужно рассчитать, сколько денег это вам сэкономит и насколько это целесообразно. Если ошибиться в расчетах, то время и силы будут потрачены, а экономия окажется ниже, чем ожидалось. Поэтому:

- Узнайте новые условия по ставке и сумму переплаты по остатку задолженности. Это нужно, чтобы понять, какую экономию в итоге принесет перекредитование.

- Рассчитайте дополнительные затраты при оформлении — иногда они перекрывают выгоду. Рефинансирование — это новый кредит, поэтому у вас будут расходы:

- оценка недвижимости в случае ипотеки— стоимость зависит от региона. Например, в Казани такая услуга стоит от 1 500 до 10 000 ₽;

- повышенный процент в период переоформления залога— до переоформления залога кредит будет необеспеченным, поэтому банки на это время повышают ставку;

- госпошлина за регистрацию залога при ипотеке— 1 000 ₽;

- новая страховка— ее стоимость зависит от банка, в другом банке она может оказаться дороже. При расчете выгоды нужно учитывать разницу в страховых взносах за весь срок кредитования;

- переоформление залога в случае рефинансирования автокредита— придется оплатить 600 ₽ в качестве нотариального тарифа и услуги нотариуса, стоимость которых зависит от региона. Например, в Санкт-Петербурге ставка составляет 220 ₽ за каждую страницу уведомления о залоге авто.

Все эти траты могут снизить экономию на выплатах по кредиту.

- Не стоит рефинансировать кредит, если платить по нему осталось несколько месяцев.

Чтобы правильно оценить выгоду, посмотрите примеры в нашей статье об ошибках заемщиков при рефинансировании.

Сколько можно сэкономить

Рефинансирование может оказаться довольно выгодным. Важно правильно оценить новые условия и рассчитать преимущества. Рассмотрим пример.

В ноябре 2021 года Александр взял потребительский кредит без обеспечения — 300 000 ₽ под 9% годовых на 5 лет. Ежемесячный платеж составил 6 228 ₽. В апреле 2023 года он рефинансировался под 5% годовых в другом банке.

По старому кредиту за 5 лет Александр заплатил бы: 6 228 ₽ × 60 мес. = 373 680 ₽.

На момент подачи заявки, с ноября 2021 года по март 2023 года, он заплатил: 17 × 6 228 ₽ = 105 876 ₽. Остаток основного долга, согласно калькулятору банка, составил 228 170 ₽.

Поскольку при рефинансировании кредит гасится досрочно, то проценты по остатку долга платить не нужно. Александр оформил новый кредит на сумму остатка по основному долгу со ставкой 5% на 4 года. Ежемесячный платеж составил 5 255 ₽.

По новому кредиту он заплатил: 5 255 ₽ × 48 мес. = 252 240 ₽.

А ежемесячный платеж снизился на 973 ₽.

Дополнительных расходов не потребовалось.

Каковы условия рефинансирования кредита

Рефинансирование — это обычный кредит, поэтому банки предъявляют к потенциальным заемщикам стандартные требования. Обычно это:

- возраст от 21 года до 65 лет, но некоторые банки рефинансируют кредиты ис 18 лет;

- российское гражданство;

- регистрация в регионе присутствия банка;

- трудовой стаж на текущем месте работы от трех месяцев;

- доход, который позволит выполнять обязательства по кредиту. Обычно максимальный процент платежа по отношению к ежемесячному доходу составляет 35–40%. Если порог будет превышен, то в рефинансировании, скорее всего, откажут.

В каких случаях оформить рефинансирование не получится

Оформить рефинансирование не получится, если:

- по текущему кредиту, который вы собираетесь рефинансировать, есть просрочки платежей на протяжении последнего полугода;

- у вас плохая кредитная история. Например, если вы допускали просрочки пообязательным платежам, то, скорее всего, получите отказ в рефинансировании. В кредитной истории отражаются не только просрочки по кредитам, но и долги по коммунальным платежам (ст. 4 Федерального закона от 30.12.2004 №218-ФЗ);

- вы не соответствуете требованиям по уровню дохода, возрасту, трудовому стажу. Требования могут отличаться, но вряд ли кто-то одобрит рефинансирование человеку, который месяц назад сменил работу;

- вы предоставили недостоверные данные в заявке на кредит. Например, указали размер дохода, который не соответствует действительности. В этом случае вам, скорее всего, откажут;

- уже было одно рефинансирование этого кредита. Это касается потребительских — обычно банки не рефинансируют их повторно. А вот с ипотекой перекредитование возможно. Мы подробно рассказывали об этом на R-Media в статье «Сколько раз можно рефинансировать ипотеку».

Как рефинансировать кредит

1. Изучите предложения банков — они могут отличаться по условиям предоставления средств и требованиям к заемщикам. В одном банке выгоднее ставка, но высокие требования к уровню доходов и стажу, в другом — наоборот. Например, в Райффайзен Банке можно получить до 5 млн ₽ на рефинансирование на срок до 5 лет от 4,99% годовых.

2. Подайте заявку в банк с выгодными для вас условиями. Это можно сделать на сайте или в мобильном приложении.

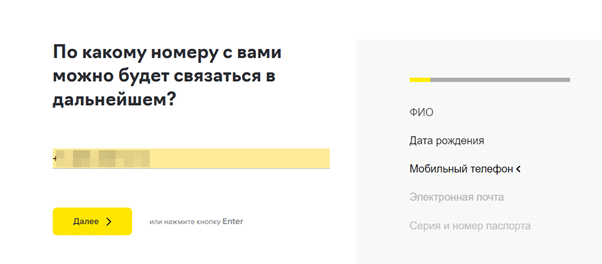

Нужно указать Ф. И. О., телефон и электронную почту и ввести код подтверждения, который в течение минуты придет по СМС

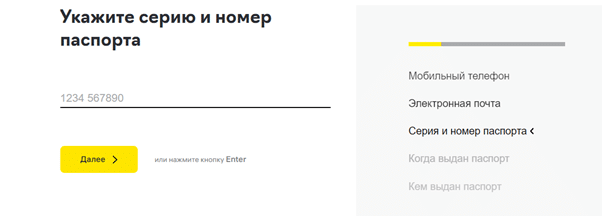

Далее — заполнить заявку: указать паспортные данные, информацию о месте работы и уровне своих доходов и доходов супруга

3. В случае одобрения деньги можно получить в отделении или курьер бесплатно доставит банковскую карту по удобному адресу.

https://www.raiffeisen-media.ru/money/chto-takoe-refinansirovanie-kredita/