Сбербанк Инвестиции: обзор брокерского счета

Сбербанк оказывает брокерские услуги частным лицам с 2000 года. Компания широко известна на рынке, как самый крупный российский банк. По общему числу клиентов Сбер значительно опережает ближайших конкурентов. Поэтому неудивительно, что часть из них предпочитает не искать отдельного брокера, а открывает брокерские счета и ИИС в этой компании. Как выйти на фондовый рынок через Сбербанк Инвестиции и с чего начать, расскажет специалист сервиса Бробанк.

03.11.21, обновили 23.10.23 —> 63557 18 Поделиться

Автор Бробанк.ру Клавдия Трескова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru Открыть профиль

С чего начать

Чтобы выйти на фондовый рынок нужен брокерский счет или ИИС. Без посредничества брокера совершать сделки с ценными бумагами не получится.

Подать заявку в Сбербанк на открытие брокерского счета или ИИС можно дистанционно. Это одно из главных преимуществ, которые отмечают пользователи. Еще лучше, когда у брокера есть качественное мобильное приложение, где можно проводить покупки и продажи активов в один клик. Приложение для инвесторов у Сбера тоже есть. Точнее их даже два. Они постоянно развиваются и дорабатываются. Однако после введения санкций западными странами, приложения Сбера не получится скачать с Google Play или App Store. Но Сбер решил эту проблему и мобильные приложения по-прежнему можно скачать и использовать.

После открытия брокерского счета или ИИС инвесторы и трейдеры принимают решение – инвестировать самому или доверить это управляющей компании. Сбер предлагает оба формата сотрудничества. Для любого типа управления у брокера есть готовые инструменты и стратегии инвестирования, рассчитанные на разный уровень риска и доходность.

При самостоятельном управлении инвесторам доступны только инструменты, которые торгуются на Московской бирже:

- российские акции;

- ОФЗ и облигации российских компаний;

- биржевые инвестиционные фонды.

Квалифицированным инвесторам, кроме перечисленных инструментов также доступны:

- инвестиционные облигации СберБанка – индекс RSG Россия и Russian Blue Chips;

- структурные ноты;

- внебиржевой рынок.

Инструменты для квалифицированных инвесторов отличаются высоким уровнем риска, поэтому они недоступны новичкам.

Индивидуальный инвестиционный счет

ИИС – это специальный брокерский счет, по которому можно получить налоговый вычет. На этом счете можно инвестировать самостоятельно или доверить управление Сберу. Во втором случае управляющая компания предлагает низкорискованную стратегию с покупкой ОФЗ или корпоративных облигаций Сбербанка.

Потенциальная доходность при доверительном управлении 9-10% в год. Ее можно рассчитать, если подставить свои суммы инвестирования.

Если инвестировать самостоятельно, можно сэкономить на комиссии за управление и выбрать более агрессивную стратегию с покупкой акций, облигаций и фондов с повышенным уровнем риска. В этом случае потенциальный доход не ограничен, но и вероятность что стратегия не сработает тоже выше.

- «Больше, чем ИИС». Средства вкладываются с помощью смарт-фонда в широкий набор акций и облигаций, где активы подобраны с оптимальным соотношением риска и потенциальной доходности. Средний уровень риска.

- «Накопительная». Деньги инвестируют в ОФЗ, акции и облигации крупных российских компаний. У стратегии низкий уровень риска.

- «Российские акции». Средства инвестируют в крупные российские компании с высоким потенциалом роста и высокой ликвидностью. У стратегии высокий уровень риска.

По всем стратегиям минимальный срок инвестирования от 3 лет. Выбрать программу можно в мобильном приложении Сбербанк Инвестиции или в офисе банка.

Фонды

Вложения в паи фондов считаются одними из самых простых вариантов инвестирования. Так как даже один пай диверсифицирован лучше, чем портфель из 2-3 активов. Фонды самостоятельно вкладывают деньги в разные активы, а инвестор покупает паи и автоматически становится владельцем каждого актива. Не надо тратить время на изучение компаний, рынков или индексов.

Управляющие фондов следят за тем, чтобы состав активов соответствовал выбранной стратегии и долям. Можно выбрать фонды, которые инвестируют деньги в отдельную отрасль экономики, страну или индекс. В зависимости от этого у них разный уровень риска и потенциальная доходность. Фонды можно покупать самостоятельно или доверить управление портфелем Сберу.

- «Российские облигации» — только облигации российских эмитентов.

- «Сбалансированный» — акции и облигации российских компаний.

- «Российские акции» — только акции российских эмитентов.

- «Накопительный» — инвестирует в облигации.

- «Природные ресурсы» — акции.

- «Локальный рынок» — акции и облигации.

- «Облигации с выплатой дохода» — облигации.

- «Смешанный с выплатой дохода» — акции и облигации.

- «Акции с выплатой дохода» — акции.

- «Электроэнергетика» — акции.

- «Валютные сбережения» — валютные облигации.

- «Глобальный интернет» — акции.

- «Потребительский сектор» — акции.

- «Финансовый сектор» — акции.

- «Глобальный» — акции.

- «Биотехнологии» — акции.

- «Золото» — акции.

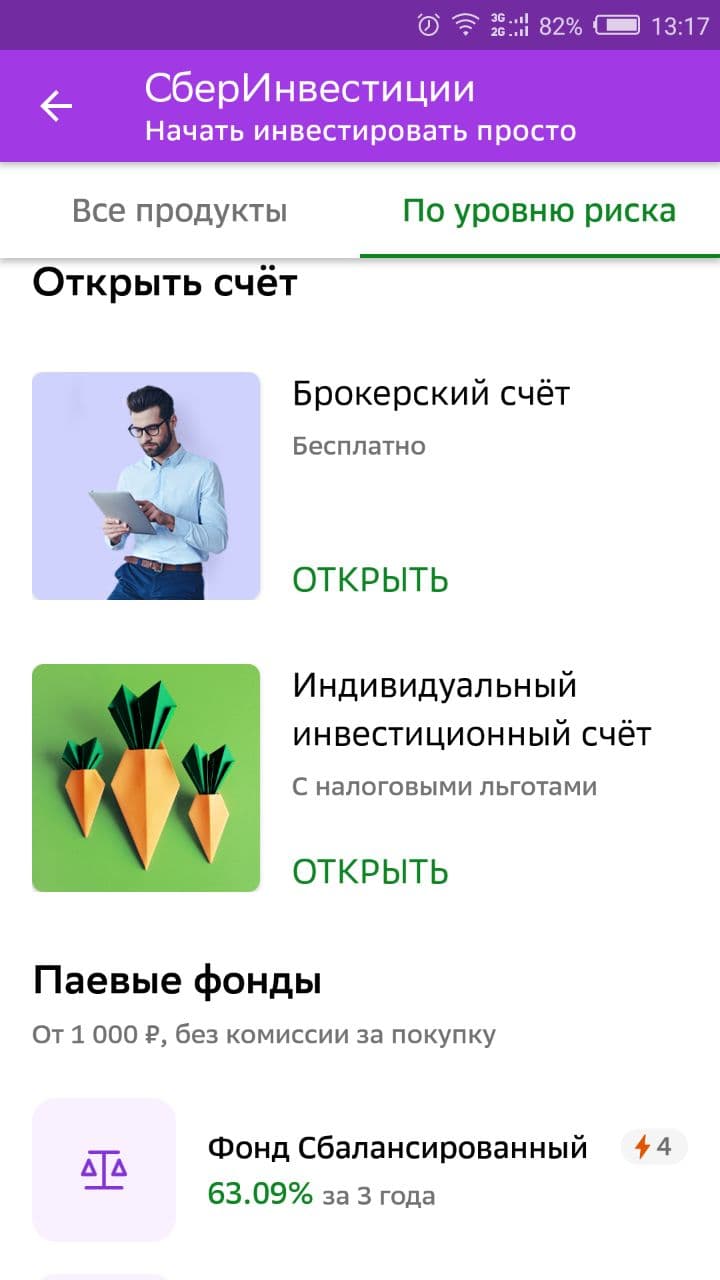

Можно начать инвестирование с 1000 рублей. Купить паи фонда приобрести дистанционно в мобильном приложении СберИнвестиции.

Доверительное управление

При выборе доверительного управления инвестировать деньги клиента будут профессионалы. Сбер предлагает 5 стратегий доверительного управления:

| Наименование группы | Виды портфелей | Уровень риска |

| Модельные портфели | Консервативный | Минимальный |

| Осторожный | Низкий | |

| Умеренный | Средний | |

| Умеренно-агрессивный | Высокий | |

| Агрессивный | Максимальный | |

| Мой капитал | 2025 | Средний |

| 2030 | Средний | |

| 2035 | Высокий | |

| 2040 | Высокий | |

| Другие стратегии | Долгосрочный сбалансированный доход | Средний |

| Долгосрочные дивидендные акции | Средний | |

| Долгосрочные рублевые облигации | Средний | |

| Халяльные инвестиции | Низкий | |

| Долларовые облигации | Средний |

Минимальная сумма для начала инвестирования зависит от выбранной стратегии и срока. Оформить доверительное управление можно офисах Сбера и дистанционно через СберИнвестиции.

Обзор приложений для инвестирования от Сбера

- Сбербанк Инвестор – первое приложение, запущенное Сбером для частный инвесторов;

- СберИнвестор – более новое приложение.

Скачать оба приложения Сбербанка для инвестиций можно на смартфоны на базе Андроид по ссылке. Так же приложение доступно в Huawei App Gallery, RuStore, Xiaomi GetApps и Samsung Galaxy Store. Пользователи iOS могут воспользоваться мобильным приложением iQUIK X.

У мобильного приложения СберИнвестор немного шире функционал, по сравнению с первой версией. Оба приложения работают не очень стабильно, часто возникают сбои и ошибки. Кроме того, инвесторы жалуются на низкое качество техподдержки и скорость обратной связи.

- пройти тестирование по рисковым инструментам;

- почитать Учебник для начинающих инвесторов;

- просмотреть все брокерские счета;

- настроить график на отображение информации в виде «японских свечей»;

- изучить новости «Интерфакс»;

- установить тип профиля для новичка, эксперта или профессионала.

В старом приложении Сбербанк Инвестор таких возможностей нет, но оно продолжает работать наравне с новым.

QR-код для нового приложения СберИнвестор:

QR-коды для старого приложения для Сбербанк Инвестиции:

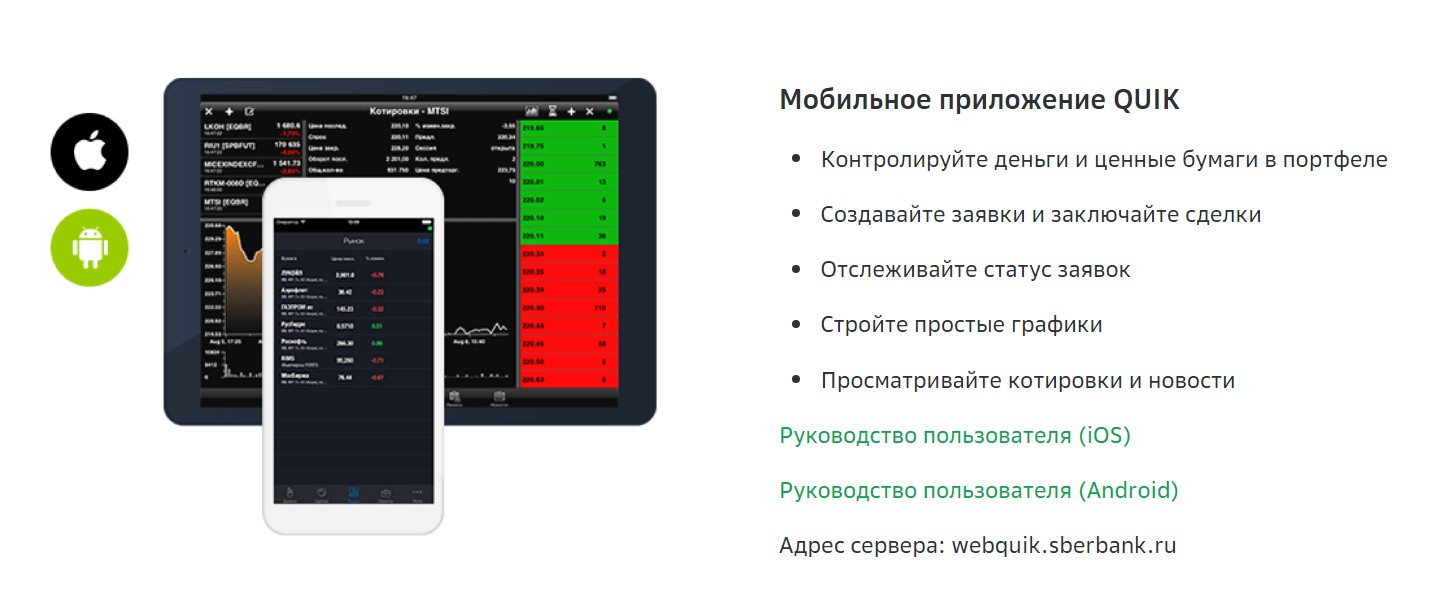

Третий способ совершать сделки на биржах через брокера Сбербанк – установить торговый терминал QUIK. Им можно пользоваться для интернет-трейдинга с планшета или компьютера. Этот вариант меньше подходит для новичков, его чаще выбирают опытные инвесторы и трейдеры, которые проводят много сделок на биржах.

В терминале широкий набор инструментов для глубокого технического анализа. Можно также установить мобильное приложение QUIK на базе Андроид и iOs. В этом случае подавать заявки и проверять сделки можно со смартфона.

Открыть счет и начать инвестирование в Сбере

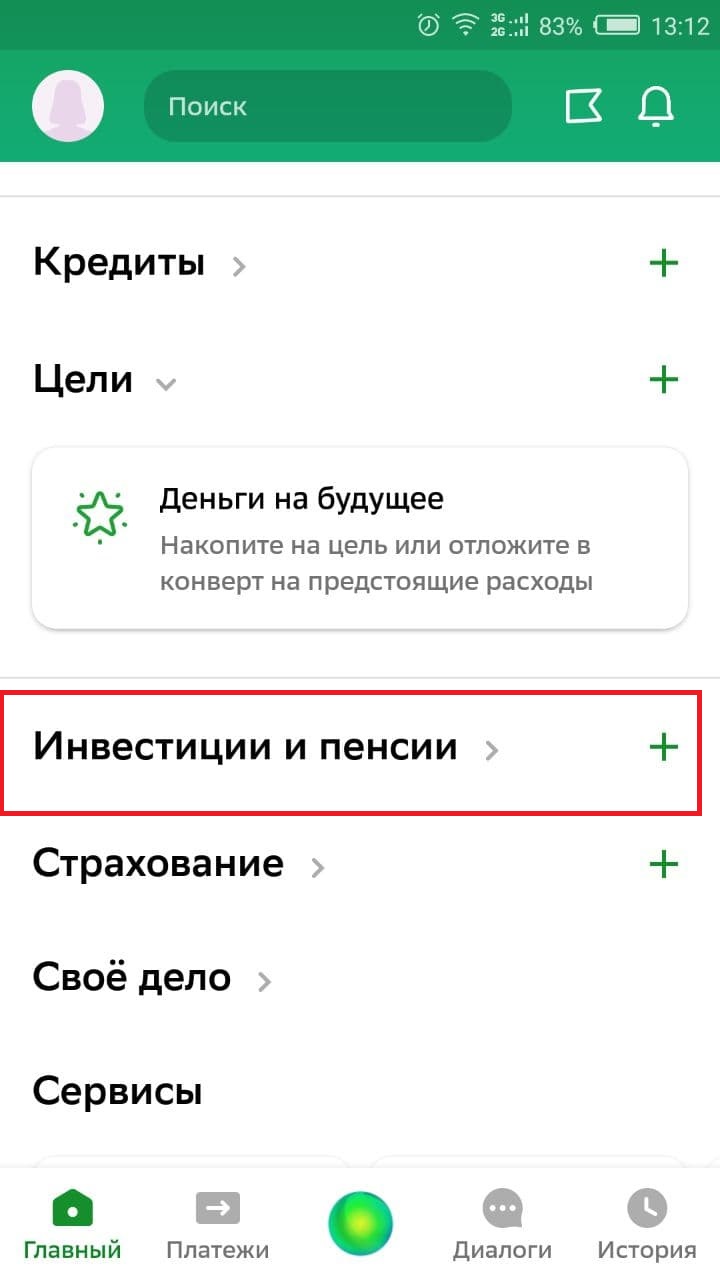

- Запустите приложение Сбербанка.

- Перейдите на вкладку «Инвестиции и Пенсии».

Определите, какой счет хотите открыть – брокерский или ИИС. Помните, что если у вас уже есть ИИС у другого брокера, новый открывать нельзя, если только не планируете его переводить в Сбербанк на обслуживание.

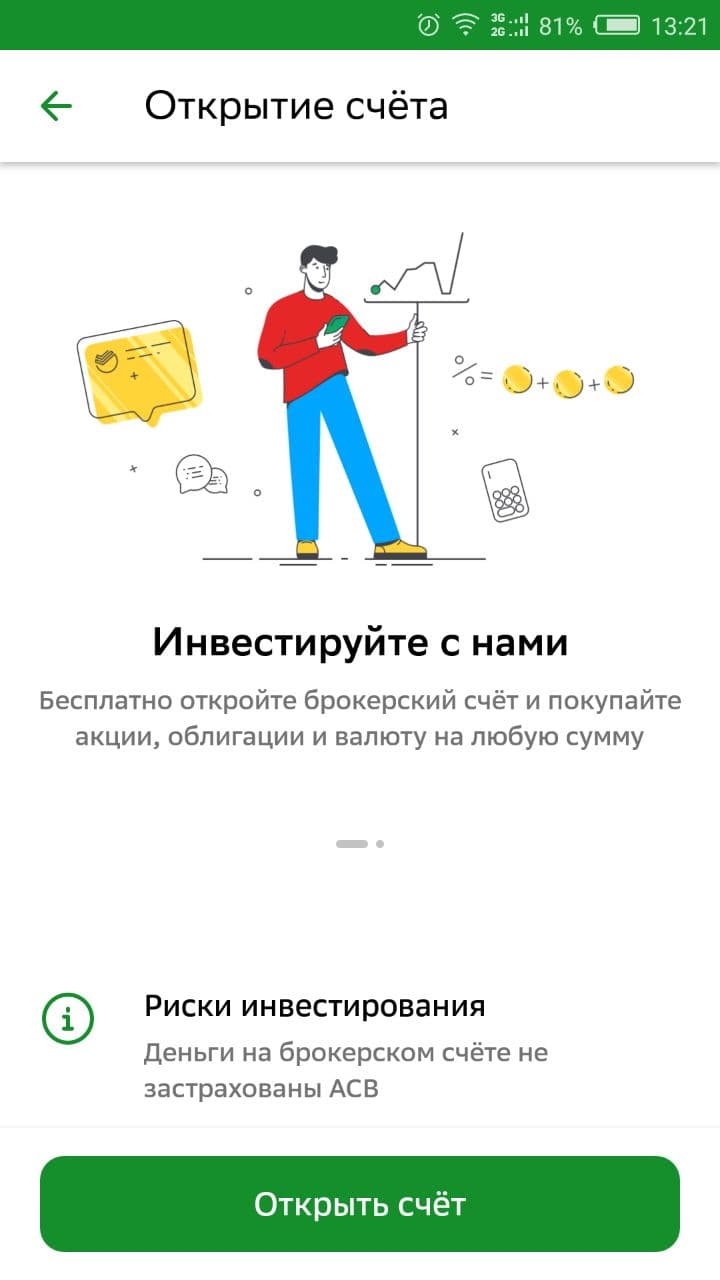

Нажмите кнопку «Открыть счет».

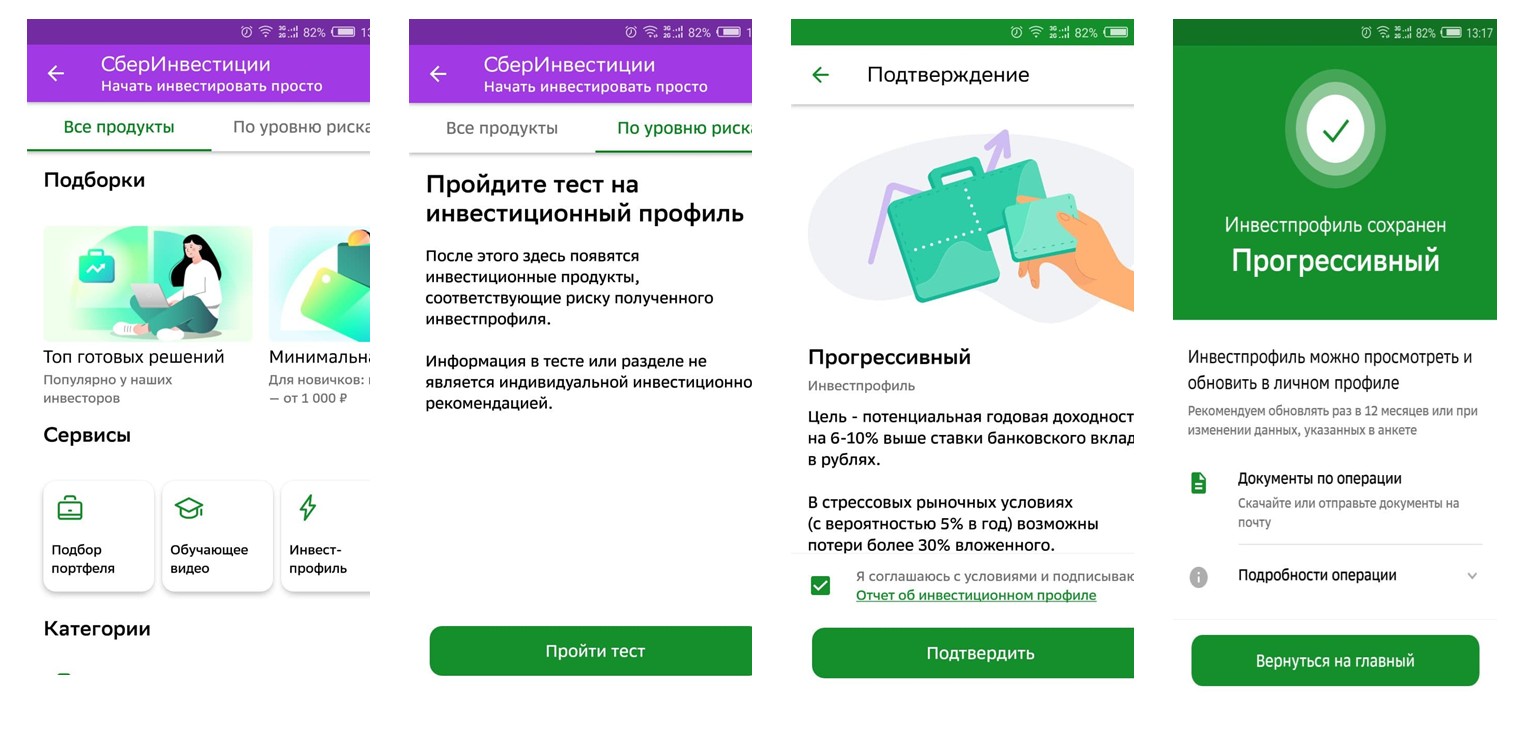

Определите свой инвестиционный профиль. Для этого пройдите тест, разработанный экспертами Сбера.

Для просмотра отчетов брокера запустите десктопную версию Сбера.

Преимущества и недостатки приложения СберИнвестор

У брокера Сбер нет единого счета для всех рынков Мосбиржи. Для покупки акций и валюты нужно заводить деньги на разные счета – для сделок на фондовой и валютной бирже. Если перепутать, придется перебрасывать сумму на другой счет. Однако на текущий момент брокер Сбера находится под санкциями, так что через него вообще нельзя купить никакую валюту.

| Преимущества | Недостатки |

| Интуитивно понятный интерфейс, в котором легко разобраться новичку | Мало функционала, поэтому плохо подходит для трейдеров и активных инвесторов |

| Можно определить свой риск-профиль и, исходя из этого, подбирать более подходящие инструменты для инвестирования | Нет выхода на Санкт-Петербургскую биржу |

| С ИИС купоны и дивиденды можно переводить на банковский счет и распоряжаться ими сразу. Не у всех брокеров есть такая возможность | Нет доступа к покупке иностранных валют |

| Самая широкая сеть филиалов и представительств по всей стране. Поэтому, если возникли вопросы и не получается их решить дистанционно, можно обратиться в ближайший офис и получить личную консультацию | Поддержка работает неоперативно, поэтому часть вопросов можно не успеть решить тогда, когда это особенно надо |

Отдельный плюс – все клиенты Сбербанка могут подать заявку на открытие брокерского счета дистанционно.

Отдельный минус – нет информации по дивидендам с акций и купонам по облигациям. Вероятно, разработчик исправит этот недочет и тогда СберИнвестор станет более информативным для клиентов.

Обучение для новичков

Перед началом инвестирования через Сбербанк Инвестиции пройдите обучение.

- «Деньги делают деньги» – как это работает.

- Как лучше всего поступить с деньгами.

- Сколько денег нужно для инвестиций и где их взять.

- Как поставить цель своим инвестициям.

- Инвестировать в акции.

- Инвестировать в облигации.

- Как инвестировать сразу почти во всё.

- Составить стратегию, которая приведет к цели.

- Собрать портфель ценных бумаг, в соответствие со своей стратегией.

- Сделать первые инвестиции.

- Получить больше дохода и снизить риски.

- Как жить, если ты инвестор.

- Какие налоги нужно будет заплатить.

На прохождение всех уроков уйдет 45 минут. Обзоры и инвестидеи для новичков в СберИнвестиции доступны на отдельном сайте Доходчиво об инвестициях.

Тарифы для инвесторов

В Сбербанке два тарифа для инвесторов:

| Вид услуги | Самостоятельный | Инвестиционный |

| При объеме сделок на фондовом рынке Мосбиржи до 1 млн рублей процент от оборота за торговый день без учета комиссий торговой системы | 0,06% | 0,3% |

| При обороте 1 000 001 – 50 000 000 рублей | 0,035% | 0,3% |

| Свыше 50 000 001 рублей | 0,018% | 0,3% |

| Аналитическая поддержка инвестора | нет | есть |

Подробнее про остальные тарифы по ссылке. Инвестиционный тариф больше подходит инвесторам, которые нуждаются в квалифицированной поддержке брокера и доступе к аналитике.

Подходит ли Сбербанк Инвестиции начинающим инвесторам

Брокер Сбербанк будет полезен начинающим инвесторам. По данным Мосбиржи на сентябрь 2021 года более 5 млн клиентов открыли брокерские счета в этой компании. Это второй российский брокер по числу клиентов после АО «Тинькофф банк». Данных за 2022 год нет, но даже с учетом введенных санкций и некоторых проблем, которые испытывает самый известный банк страны, вероятно сильного оттока клиентов не было.

Такое предположение строится на том, что Сбер в основном выбирали клиенты, которые изначально были ориентированы только на инвестиции в российский фондовый рынок. Кроме того, брокер предлагает большой выбор программ накопительного, инвестиционного страхования и пенсионные стратегии накопления. Некоторым клиентам открывают ИИС и брокерские счета именно в рамках этих программ.

Инвестировать через Сбер можно с любым капиталом. Даже имея несколько сотен рублей можно купить первые активы.

У Сбера одни из самых низких комиссий в сравнении с ближайшими конкурентами, если выбрать тариф «Самостоятельный». Открытие, ведение, пополнение счета и вывод средств бесплатны. Все операции на рынках Мосбиржи можно проводить дистанционно. Пополнить счет или вывести деньги со Сбербанка Инвестиции можно в мобильном приложении и отделениях банка.

Размер заработка инвестора через СберИнвестиции не ограничен. Но очень важно помнить, что инвестиции в РФ не застрахованы, в отличие от банковских вкладов, и даже доверительное управление не гарантируют получение прибыли.

https://brobank.ru/sberbank-investicii/