Что нужно знать про портфельные инвестиции в 2024 году: тенденции и перспективы в РФ

Статья обновлена в марте 2023 года и содержит информацию о том, как события последних месяцев повлияли на портфельные инвестиции и что нужно учитывать, прежде чем собирать инвестиционный портфель, тенденции, перспективы и рост.* В продолжении статьи содержится информация о том, что такое в целом инвестиционный портфель и рекомендации, на которые время и события никак не повлияли, а пока:

Портфельные инвестиции 2023: что происходит

2023 год будет особенно сложным с экономической точки зрения. Именно по этой причине нужно произвести коррекцию имеющихся портфельных инвестиций, или сформировать подходящий вариант для тех, кто только рассматривает подобный способ заработка и приумножения капиталов.

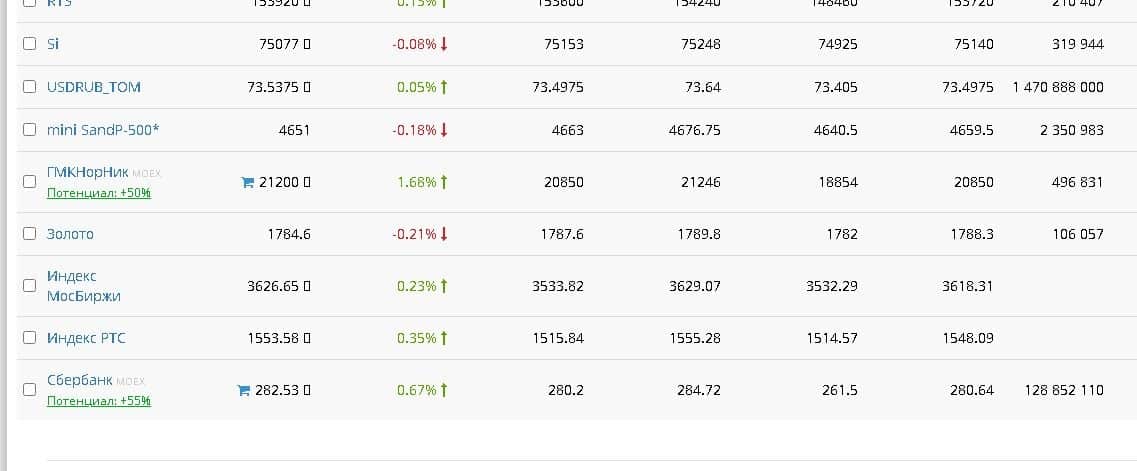

Нужно учитывать, что Индекс Московской Биржи завершил 2022 год сильным паданием. Убыток показал антирекорд, второй по величине убыток со вторым по величине за последние 20 лет. Если предположить, что ситуация придет в норму, то инвесторы смогут заработать около 40%.

По прогнозам, которые рекомендуется учитывать, формируя инвестиционный портфель, на 2023 год ожидается продолжительная рецессия. Падение показателей ВВП составит не меньше, чем 2,4%.

Если в инвестиционном портфеле присутствуют валюты, то важно учесть, что прогнозы по курсу доллара держатся в коридоре 68–72 рублей на весь период 2023 года. Потенциал виден в секторах технологий и коммуникаций, также обратить внимание нужно на потребительский сектор. Финансовый показатель может показывать нестабильность. Если рассматривать экспортеров, то предпочтение рекомендуется отдавать всем, кроме газовиков и нефтяников, так как сейчас они находятся в аутсайдерах.

В верхних позициях на 2023 год находятся такие компании, как: Мечел, Северсталь, Магнит, ПИК, Сбербанк. В случае с Мечелом наблюдается сокращение долговой нагрузки, что приводит к улучшению показателей поддержки инвестиционного портфеля. Целевая цена составляет около 470 рублей.

Северсталь демонстрирует показатель целевой цены в районе 1200 рублей. Предполагается, что продажи стали в компании сократятся всего на 5–10% если сравнивать показатели 2022 года. Ранее ожидалось, что падение будет более ощутимым и составит до 20%. Причина позитивных изменений состоит в том, что компенсацию потерь обеспечивает внутренний рынок и частично СНГ, растет экспорт в дружественные страны. Дополнительно имеется потенциал для того чтобы вернулись дивиденды.

Магнит указывает, что целевая цена составляет 6900 рублей. Также имеется хороший показатель того, что в ближайший год будут вновь возвращены выплаты по дивидендам. Причина в том, что он выступает в роли топового ритейлера в сегменте продуктов питания. Также он выигрывает от тренда на консолидацию рынка.

ПИК показывает, что его целевая цена составляет 1110 рублей. Улучшение ситуации связано с различными факторами: лидирующие позиции на рынке, улучшение финансовых показателей.

Сбербанк и его целевая цена в 240 рублей демонстрируют, что чистая прибыль вернулась к значениям 2021 года с незначительным превышением. Тренды указывают на уверенную динамику чистой прибыли. Это дает надежду на возвращение в 2023 году выплат по дивидендам.

Можно отметить, что в портфелях россиян в 2023 году выросла доля ПИФов и стратегий доверительного управления.

В 2023 году в условиях постепенной стабилизации на фондовых рынках и при отсутствии видимых факторов к дальнейшему росту ставок клиенты начнут искать доходность в разных инструментах и как результат более быстрый переход от депозитов к инвестиционным инструментам.

Для долгосрочных инвестиций сейчас существенную долю в портфеле должны занимать акции крупных российских компаний.

Некоторые аналитики предлагают, как покупать сами акции на брокерский счет, так и инвестировать в формате паевых фондов, что может оказаться еще более интересным вложением.

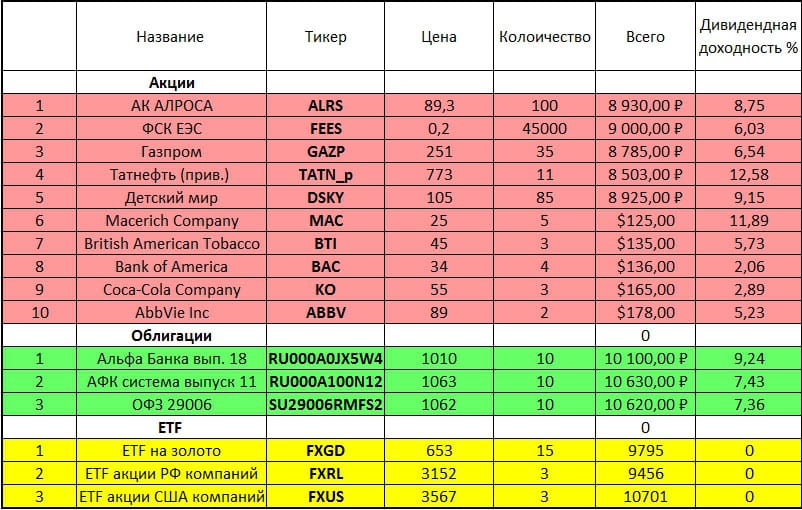

Пассивный доход и дивидендная зарплата, портфель инвестора в 2023 году, куда вложить деньги:

Еще один элемент, составляющий инвестиционный портфель – облигации. Доходность определяется по средней ставке. Так на 2023 год диапазон по этому показателю составит около 6,5–8,5%. Нужно одновременно учитывать и примерный показатель инфляции. ЦБ ждет замедления этих значений до 5–7%. Этот показатель ожидается на конец года. Также вполне вероятно, что произойдет и снижение ключевой ставки до показателей в 6,5%.

Рекомендуется ориентироваться в этот период на усредненный вариант. Он предполагает, что будет выработан компромисс между надежностью и доходностью. Средневзвешенная доходность к погашению представленного портфеля по прогнозам составит около 11,6%. Также ожидается, что увеличится показатель замещающих облигаций. Обратить внимание также следует на облигации в юанях. Хороший показатель – низкая инфляции (если сравнивать другие валюты).

Узнать про портфельные инвестиции больше

Для 90% людей в современном мире важным и значимым является фактор сохранения или приумножения свободных финансовых средств.

Существуют различные способы совершить выгодные вложения, но только один из способов является наиболее востребованным – создать портфель инвестиций.

Прежде чем начать его формирование, необходимо знать особенности процедуры. Оптимальный вариант – подбор наиболее выгодных с точки зрения финансов ценных бумаг. Также нужно знать, какие существуют схемы, методы и способы его создания.

Что такое инвестиционный портфель — ликбез для начинающих

По результатам исследований темы инвестиций для многих становится известно, что современная теория появилась еще в 1952 году и с тех пор только развивалась и совершенствовалась, подстраиваясь под реалии требований и экономической ситуации.

Прежде чем начать подбор, необходимо разобраться во всех подробностях, что такое инвестиционный портфель, каковы его особенности.

Инвестиционный портфель следует рассматривать, как совокупность удобных и качественных финансовых инструментов, приносящих стабильный и гарантированный доход своему владельцу.

Во время подбора подходящего варианта рекомендуется учитывать одну важную особенность: инвестиционные портфели могут различаться по показателям уровня риска.

Также нужно учитывать, какие они имеют прогнозы по прибыли, какие предлагают сроки вложений.

Подобрав подходящий набор активов, инвестор (может являться обычным физическим лицом) сможет успешно реализовать разработанную портфельную стратегию для того чтобы получать определенную сумму денежных средств.

Инвестиционный портфель для начинающих

Первый инвестиционный портфель требует от инвестора внимания к различным мелочам во время процесса сбора. Новичкам, которые хотят сделать вложения с наибольшей выгодой, необходимо знать, как создать инвестиционный портфель и на какие моменты обратить особое внимание.

Специалисты в области инвестирования и финансов рекомендуют выбирать следующий подход к формированию первого портфеля инвестиций.

Открытие брокерского счета

Между биржей и человеком (инвестором) будет посредник – брокер. Во-первых без брокерской компании не выйдет вложиться в ценные бумаги.

Во-вторых брокер поможет подобрать безопасный вариант вложения, даст возможность использовать необходимые финансовые инструменты для инвестиций и/или трейдинга.

Нужно учитывать, что в большинстве случаев брокеры не взимают плату за открытие счета, или же плата чисто символичная.

Рекомендуется еще на первом этапе взаимодействия проверить лицензию на осуществление деятельности.

Посмотреть подлинность лицензии можно на официальном сайте Банка России. Открытый счет может быть обычным или индивидуальным. Во втором случае владелец получает налоговые льготы. Доход ограничивается 52000 рублей в год.

Дальнейшее формирование инвестиционного портфеля

Дополнена структура инвестиционного портфеля может быть различными облигациями или акциями.

Здесь рекомендации такие: нужно выбирать пропорции 20/20/60 валюты-облигации-акции.

Если приобретаются облигации, то компания должна вернуть стоимость ценных бумаг в том размере, какой будет иметься у нее в конце установленного срока.

Дополнительная выгода – оплата за использование средств. Показатель доходности по облигациям составляет в среднем 9,5%. Также в структуру инвестиционного портфеля могут быть включены ПИФы.

В паевых инвестиционных фондах имеются денежные средства от разных инвесторов. Они предназначаются для последующего приобретения акций и облигаций, а также недвижимости.

Для новичков рекомендуется приобретение части портфеля – пай. Делая выбор в пользу облигаций, нужно учитывать, что они являются наиболее рискованными в плане финансовой нестабильности.

Приобретать их нужно, соблюдая правила формирования портфеля (отдавать под них не более 20%).

Голубые фишки в инвестиционном портфеле

Инвестиционный портфель для начинающих должен содержать голубые фишки — акции, принадлежащие крупнейшим компаниям, хорошо зарекомендовавшим себя на фондовом рынке.

Подобные акции являются наиболее надежным финансовым инструментом. Здесь нужно учитывать, что стартовая цена акции составляет не менее 3000 рублей.

Добавляем в инвестпортфель акции второго эшелона

Акции компаний из «второго эшелона» — ими можно дополнить уже имеющийся набор из ценных бумаг.

Особенность: они позволяют заработать больше, но и финансовые риски в этом случае возрастают.

Как собрать инвестиционный портфель новичку, из каких акций и других ценных бумаг составить:

Новички должны знать, что на фондовом рынке существует понятие «зарплата за риск». Суть явления такова: в случае, например, приобретения облигации, показывающей доходность в 10%, то вероятность получения прибыли составляет около 90%.

Брокеры помогут рассчитать доходность инвестиционного портфеля. Для того чтобы собрать наиболее оптимальный вариант, нужно предварительно пройти тест на риски. Также брокеры предоставляют качественную аналитику и курсы.

Еще одна рекомендация – нужно пересмотреть портфель за год. Правильное создание инвестиционного портфеля сегодня не является гарантией, что через некоторое время он не окажется менее прибыльным.

Избежать проблем поможет своевременная проверка. Пример: составленный портфель состоит на 20% из облигаций, 20% из фондов и на 60% из акций. За год паи продемонстрировали рост — подорожали и их доля в портфеле, соответственно, увеличилась.

Для того, чтобы удерживать доходность, требуется, сначала продать часть паев, а затем докупить на полученные средства других активов. Таким способом получится восстановить баланс инвестиционного портфеля.

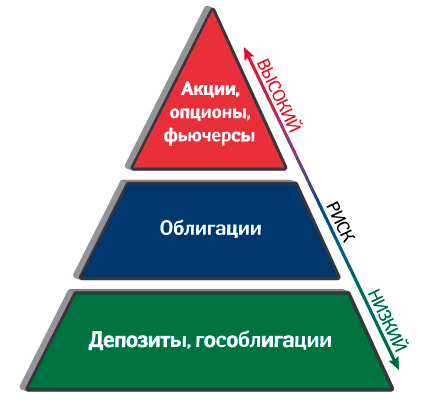

Риск инвестиционного портфеля напрямую зависит от разделения вкладов в агрессивные и консервативные составляющие.

Пример сбора акций известных компаний и производителей. Не обязательно делать упор на отечественные компании, лучше разделять:

- Пенсионный счет. Он открывается с целью получения дополнительного дохода после выхода на пенсию. В этом случае рекомендуется формировать его на основе акций и облигаций крупных компаний, которые способны показать высокую доходность даже через 15-20 лет. Пример: инвестиционный портфель ВТБ или Сбербанка.

- Детский счет – здесь нужно поставить перед собой определенную цель: образование, покупка недвижимости через 10-15 лет. Особенность: формирование происходит с использованием акции с высоким риском (технологические компании).

- Непредвиденные расходы – еще один вариант счета. Цели открытия: приобретения мелкие или средние, ремонт, путешествия. Оптимально выбирать облигации, имеющие небольшой срок погашения. Доходность и стоимость этих ценных бумаг должны быть заранее известны.

Пример формирования инвестиционного портфеля, способного сразу начинать работать на своего владельца:

- Облигации – 5 видов.

- Фонды – 5 видов.

- Акции компаний – 10 видов

Составление инвестиционного портфеля из акций и облигаций — портфель из ETF на Мосбирже:

Нельзя отдавать предпочтение только акциям, особенно без тщательного изучения динамики и предварительного понятия, что происходит на рынке сейчас. Если подойти к вопросу формирования портфеля неправильно, то риски значительных финансовых потерь возрастают в 2-3 раза.

Торговля на деньги брокера также для новичков не рекомендуется. Маржинальная торговля представляет собой процесс покупки активов на деньги, полученные непосредственно от брокера.

Не имея опыта, инвестор рискует, так как в том случае, если сделка окажется неудачной, брокер имеет право закрыть позиции.

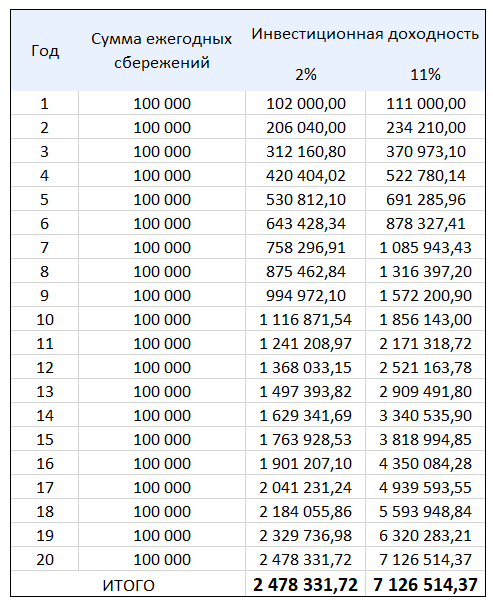

Пример, когда требуется накопить значительную сумму (на пенсию или крупную покупку):

Принципы формирования инвестиционного портфеля — как правильно составить инвестиционный портфель?

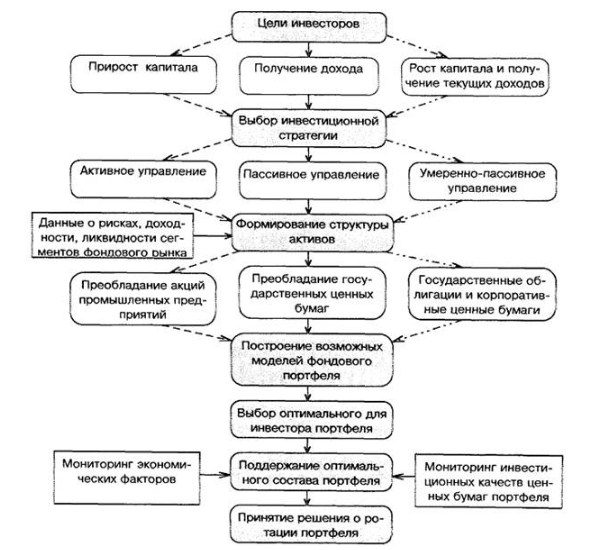

Учитывать общие принципы формирования инвестиционного портфеля также необходимо. Здесь важно уметь правильно ставить перед собой основную финансовую цель. Принцип формирования состоит из нескольких этапов:

- Указать сумму и сроки накопления. Например, 4500000 рублей за 2,5 года для последующей покупки загородного дома.

- Определиться с тем, какая сумма будет каждый месяц отчисляться на инвестиции. Например, 5% от заработной платы каждого из супругов. Здесь многое зависит от поставленной ранее цели. Лучше всего с помощью калькулятора просчитать, сколько нужно откладывать, разделив общую сумму на количество месяцев.

- Пройти текст на риск. Он поможет определиться с тем, на сколько высок этот показатель. В результате можно будет рассчитать оптимальную структуру. Состав портфеля зависит не только от полученных сведений, но и от экономической ситуации и ряда других факторов, которые нужно принимать во внимание.

Также этапы формирования инвестиционного портфеля включают в себя виды и стратегии инвестирования. После прохождения всех этих шагов можно открывать счета и заниматься сборкой активов.

Что может входить в инвестиционный портфель?

Поскольку портфельные инвестиции это грамотно составленный элемент вложений, то состоять он может из различных частей, способных принести своему владельцу определенный доход. В число возможных вариантов, из чего их можно формировать, входят:

- Разнообразные ценные бумаги (акции, облигации).

- Акции инвестиционных фондов.

- Валюта (доллар США, фунты, евро, также юань).

- Драгоценные металлы (золото, серебро и платина).

Дополнительно можно вложить средства в производные финансовые инструменты. К ним относятся опционы или фьючерсы.

Если позволяют средства, то включить в состав инвестиционного портфеля можно недвижимость, а также различные депозиты.

Брокеры выделяют еще одну особую категорию — экзотические активы. К ним относится антиквариат, коллекционное вино. Рискованные – вложение в стартапы и различные инновации. В зависимости от выбранной стратегии состав портфеля будет меняться.

Как составить инвестиционный портфель на 2022 год, какие ценные бумаги покупать:

Виды инвестиционных портфелей

Доходный и грамотный инвестиционный портфель может относиться к разным видам в зависимости от целей вложения и внутреннего состояния и темперамента инвестора. Выделяют:

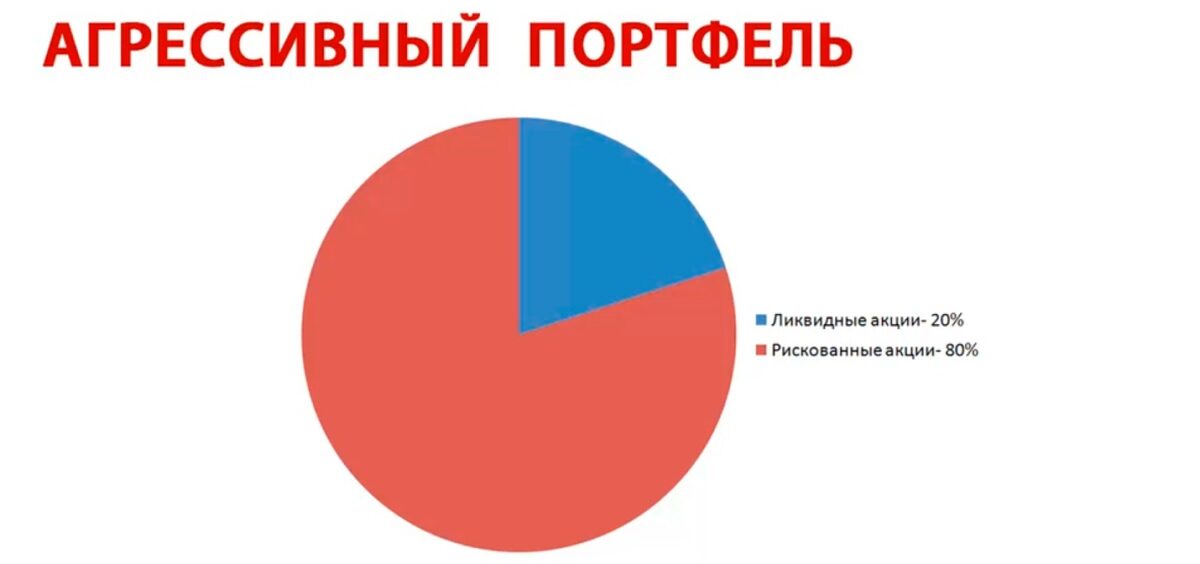

- Доходный или агрессивный портфель. Его основной целью является высокая потенциальная доходность. Особенность: он является очень волатильным. В этом случае состав полностью формируется из акций с большим показателем потенциала роста в будущем. Задача состоит в том, чтобы обогнать Индекс Московской биржи.

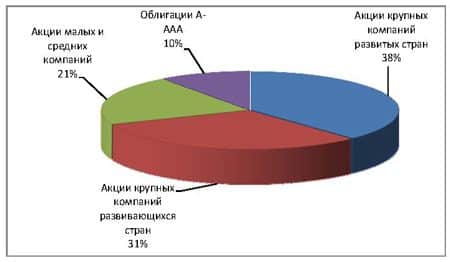

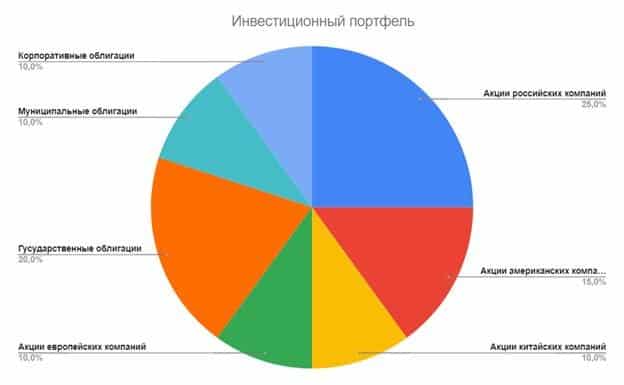

- Универсальный или сбалансированный портфель. Его состав направлен на то, чтобы обеспечить умеренный показатель роста. Он имеет высокую устойчивость к показателем волатильности на рынке. Происходит это благодаря широкой диверсификации по классам активов и используемой валюты.

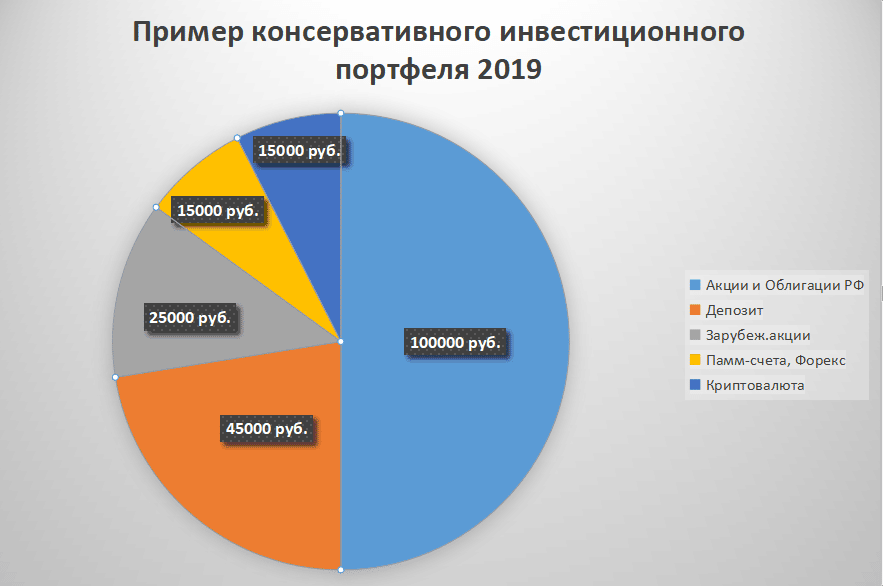

- Консервативный портфель нацелен на минимальный доход, но с минимальными же рисками.

Распределение по основным классам активов в универсальном среднесрочном и долгосрочном портфеле может быть разным.

Еще нужно учитывать, что инвестиционные портфели могут быть разделены по показателям роста (можно использовать в качестве примера для формирования):

- Простые — в состав входят различные ценные бумаги. Если они растут, увеличивается и стоимость самого портфеля.

- Высокого роста – составляется из ценных бумаг тех компаний, которые демонстрируют быстрый и уверенный рост.

- Умеренного роста – в состав включены ценные бумаги организаций с показателями устойчивого роста.

- Среднего роста – может состоять из разных бумаг.

Инвестиционный портфель на примере Рэя Далио — 5 ETF, которые заменят все остальное:

Примерно это выглядит так:

Портфели дохода в свою очередь подразделяются на следующие виды: постоянного дохода (минимальные риски и средний показатель финансовой доходности), высокого дохода – уровень рисков средний, доходность высокая.

Также имеются комбинированные портфели. В этом случае часть имеющихся активов приносит прибыль. Происходит это благодаря росту цены. Другая часть за счет получения дивидендов и процентов также приносит некий процент финансовой прибыли. Нужно учитывать, что когда стоимость определенной части активов снижается, то компенсация убытков производится за счет роста ценности других составляющих инвестиционного портфеля.

Инвестиционный портфель Уоррена Баффета — практический пример составления инвест.портфеля:

Варианты сбора портфеля в зависимости от сроков, целей и других показателей

Если требуется получать гарантированный дополнительный доход, то нужно заранее знать, как создать инвестиционный портфель с минимальными рисками с нуля и не допустить ошибок.

Среди вариантов не существует единственного и универсального для всех потенциальных инвесторов. Каждый человек выбирает состав в индивидуальном порядке, так как нельзя заранее предугадать, какая будет ситуация в экономике и финансовом секторе.

Варианты сбора зависят от сроков. При выборе бумаг нужно учитывать, что чем больше срок инвестирования, тем меньше инвестиции в акции зависят от краткосрочных изменений цен на рынке. Одновременно с этим от показателей сроков зависит и показатель потенциального дохода.

Если же выбирать вариант наполнения облигациями, то здесь ситуация будет следующая: чем больше срок, на который они выпускаются, тем показатели доходности менее предсказуемы. Такой вариант брокеры рекомендуют выбирать, если хочется решить кратковременные задачи и поставлены были менее сложные цели.

Пример инвестиционного портфеля на год

Пример сбора (срок – 1 год, доходность – около 50000 рублей): рублевые облигации. Для краткосрочных целей (например, путешествие, покупка бытовой техники) портфель лучше собирать в основном из облигаций со сроком погашения около года.

Это важно, так как человеку будет заранее известна точная (до сотен рублей) сумма, которую можно будет получить в итоге.

Акции на короткий срок покупать рискованно, поскольку в случае падения восстановить показатели быстро будет практически невозможно.

В крайнем случае, можно приобрести акции в размере не более 10% от стоимости и полного объема инвестиционного портфеля. При помощи брокера можно приобрести готовый инвестиционный портфель. Составить его можно также и в режиме онлайн.

Пример инвестиционного портфеля на 3-5 года

Еще один вариант: установленный срок составляет в этом случае 3-5 лет. Здесь можно отдать предпочтение, как облигациям, так и акциям. Доля их нахождения в портфеле – 50/50 или 40/60.

Особенность: чем дольше срок — тем больше может быть доля акций в составе портфеля. Здесь нужно учитывать, что увеличивать показатель количества акций нужно пропорционально срокам. Исследования в области экономики указывают, что акции начнут приносить прибыль в периоде 5-10 лет.

Сбалансированный инвестиционный портфель

Примеры сбалансированных инвестиционных портфелей:

Некоторую часть средств следует инвестировать в недвижимость, другую в предметы искусства или драгоценные металлы. Структура следующая: по 25% на акции и облигации, фонды недвижимости составляют 15%, альтернативные варианты – 20% и драгоценные металлы – 15%.

Инвестиционный портфель: правильная доля акций и облигаций:

Портфель 50/50 формируется достаточно просто: в состав в равном количестве входят акции и облигации. Особенность – каждый тип ценных бумаг нужно разделять на российские и иностранные также в количестве 50/50.

Дополнительно обезопасить вложения можно, если приобретать ценные бумаги, отличающиеся по уровню риска и доходности.

Если основой формирования являются инвестиции, то такой тип портфеля может выглядеть следующим образом:

Вопросы и ответы

Что такое лучший инвестиционный портфель?

Это некий субъективный вариант, который отвечает поставленным целям, задачам и ожиданиям.

Вариант стратегии подбирается, исходя из экономической ситуации, показателя уровня риска и рекомендаций брокера. Нужно отдавать предпочтение ценным бумагам крупных компаний и предприятий, способных противостоять большинству негативных проявлений на рынке.

Что такое прямые и портфельные инвестиции?

В первом случае принято говорить о вложениях, которые начинают сразу работать. Портфельные инвестиции и сложнее, так как рассчитаны на длительное по времени действие.

От прямых портфельные инвестиции в большинстве случаев отличаются показателями объема.

Инструменты портфельных инвестиций: долговые ценные бумаги (включая не только облигации, но и векселя), а также акции. Портфельные инвестиции рассчитаны на более короткий срок, чем прямые. Нужно учитывать, что они обладают большей ликвидностью.

Портфельные инвестиции имеют своей целью получение прибыли, которая осуществляется за счет получения процентов или дивидендов. Также нужно учитывать, что инвестор не ставит своей основной задачей управление предприятием или неким проектом, в которые вкладываются собственные денежные средства.

Инвестиционный портфель – современный способ преумножения вложенных средств. Инвестор, который решил сформировать прибыльный вариант, должен настроиться на изучение экономической ситуации не только в стране, но и в мире.

Ему предстоит проделать основательную и грамотную работу с разными сегментами рынка.

Дополнительно потребуется провести вдумчивое составление стратегии. Для этой цели производится тщательный подбор активов, состоящих из нескольких вариантов. Они должны отвечать поставленным срокам и целям.

Если все этапы произведены в соответствие с правилами, то инвестиционный портфель будет прибыльным. Риски для инвестора в этом случае отсутствуют. Если не учитывать реальные показатели экономики, то потери могут быть значительными.

Помочь с выбором оптимального варианта могут брокеры. Обратиться к ним рекомендуется до момента покупки акций, облигаций и иных составляющих инвестиционного портфеля.

Если вам понравилась статья, то подписывайтесь на мой телеграм канал.

https://articles.opexflow.com/investments/investicionnyj-portfel.htm