Стратегия Черепах — классика трейдинга «старой школы»

Платформа: Любая

Валютные пары: EURUSD, USDRUB, AUDUSD, USDCAD,NZDUSD,USDSGD,EURGBP,Gold,акции, сырьевые товары, индексы

Таймфрейм: D1

Время торговли: круглосуточно

Рекомендуемые брокеры: Alpari, Roboforex, Amarkets

Справочный материал

- Книга Куртиса Фейса «Путь Черепах. Из дилетантов в легендарные трейдеры»:

— Скачать электронную версию - Книга Майкла Ковела «Черепахи-Трейдеры»

- Установка индикаторов в MT4

- Установка стратегий

История возникновения стратегии

Много лет назад два трейдера Ричард Деннис и Вильям Экхард поспорили: можно ли обучить простого человека трейдингу если научить его торговой системе и призвать дисциплинированно следовать её правилам.

Ричард Деннис говорил, что можно, а Вильям Экхард считал, что нельзя. Он думал, что нужно обладать неким шестым чувством или интуицией для работы на бирже. Проще говоря иметь талант.

Результатом их спора стал эксперимент. Ричард Деннис подал объявление и набрал людей с улицы для того что бы обучить своей торговой системе. В завершение обучения он выделил лучшим ученикам определенные суммы для торговли. И что бы вы думали получилось? Без его пристального контроля некоторые из учеников заработали миллионы, но при этом кто-то из его группы наоборот их потерял. Рынок был один и тот же. Торговали они в одно и тоже время. Правила для каждого из них были одни и те же.

Данный эксперимент показывает, что успех торговли зависит не столько от системы, сколько и от самого человека.

Не важно, сколько всего вы будете знать. Если вы не умеете применять это на практике, значит вы не так уж умны, как могли бы подумать.

Сегодня мы с вами разберём, что это была за система, которой Ричард Деннис научил своих учеников и попытаемся понять, почему часть трейдеров деньги потеряла, а часть заработала.

Вспомогательные индикаторы

Строит каналы по максимумам и минимумам за заданное количество дней.

В случае с периодом в 20 дней учитываются последние 20 свечей. Отмечается самая высокая и самая низкая цена. Аналогично происходит с периодом в 55 дней. Здесь нет ничего сложного. Вы легко сможете построить канал сами карандашом на бумаге. Устанавливается индикатор на график три раза с периодами 55 дней, 20 дней и 10 дней.

Вы можете находить пробои самостоятельно, но быстрее и проще будет воспользоваться вспомогательными индикаторами.

TheClassicTurtleTrader показывает пробои красными и синими точками, отображает входы и выходы стрелками.

Устанавливается на график два раза. Один с периодом 20 и стоп — периодом 10. Второй с периодом 55 и стоп — периодом 20.

Для успешной классической торговли достаточно индикаторов «Каналы Дончиана» и «The Classic Turtle Trader».

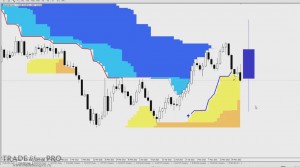

Давайте добавим индикатор на график, чтобы увидеть всё наглядно:

Мы видим, что точки индикатора служат еще и сигналами, когда канал за последние n-дней продолжает увеличиваться, либо уменьшаться.

Закрашивает области 10, 20, 55 дневного пробоя и отображает стрелками вход, а галочками выход.

Рисует свечу, которая отображает средне-долгосрочный тренд.

На данном примере — это не очень сильный тренд вниз.

Настройки по умолчанию. При желании можно изменить настройки отображения 55-ти дневного канала и цвета.

Стандартный индикатор в терминале.

Устанавливается с периодом 20.

Правила входа

Два вида торговли, основываются на пробое канала Дончиана. Сделки открываются сразу же, как только цена пробивает канал. Можно не дожидаться закрытия свечи.

Более краткосрочный вход:

— Цена пробивает 20-ти дневный канал Дончиана.

— Сделка по предыдущему сигналу, не важно входили мы или нет, закрылась с убытком.

Если предыдущая сделка закрылась с прибылью, вход пропускаем. Если вдруг окажется, что пробой прибыльный, то позже заходим на него по пробитию 55-ти дневного канала.

На картинке Вы можете увидеть дневной график EUR/USD.

Зелёными линиями отражена граница канала Дончиана с периодом 20, то есть 20 дней.

Когда цена пробивает этот канал, мы входим в сделку.

Более долгосрочный вход:

-Цена пробивает 55-ти дневный канал Дончиана.

Интересно, что фильтр по предыдущей сделке не используем, входим всегда.

Стоп-лосс

Для Форекс существует упрощённая форма расчёта для черепах. Выглядит она следующим образом:

ATR (20) * 2

Интересный факт, но тогда черепахи не размещали стоп ордера на рынке, так как торговали довольно большими позициями. Таким образом, они не хотели демонстрировать это брокеру. Вместо размещения приказа они следили за ценой в течение дня и организовывали выход, как только она доходила до уровня прорыва.

При этом было важно, чтобы убыток не превысил определённых значений, связанных с текущей волатильностью на рынке. Стоп-лоссы были виртуальными.

Но мы с вами не торгуем миллиардами, поэтому нам нужно обязательно размещать настоящие стоп-лоссы.

Для того, чтобы работать с формулой расчета стоп-лосса, стоит добавить на график индикатор ATR:

В последней сделке стоп-лосс составил бы 280 пунктов:

Причина больших цифр в том, что это дневные графики.

Данный стоп-лосс устанавливается исключительно с целью страховки, так как выходы происходят по правилам, о которых рассказывается далее, и соответственно стоп-лосс срабатывает крайне редко.

Устанавливается он для того, чтобы обезопасить себя от неприятных ситуаций с какими-нибудь резкими движениями цены в течение дня.

Правила выхода

Как известно, если есть вход, то значит должен быть выход.

- Для сделки, открытой по пробитию 20-ти дневного канала, выход происходит при пробитии противоположного 10-ти дневного канала.

- Для сделки, открытой по пробитию 55-ти дневного канала, выход происходит при пробитии противоположного 20-ти дневного канала.

- В первом случае черепахи выходили при пробое 10-ти дневного канала. На графике он отмечен красными границами:

Вспомогательный индикатор наглядно показывает место выхода.

При переходе через минимум 10-ти дневного канала у нас появляется вот такая точка:

Если на неё навести курсор, то появится название индикатора, время и приписка о выходе из длинных позиций.

- А в случае с 55-ти дневным каналом, выход осуществлялся при пробитии 20-ти дневного канала.

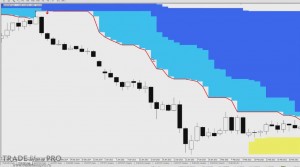

Давайте откроем сделку на продажу и ещё раз посмотрим на неё.

На графике вы можете увидеть пробой для 55-ти дневного графика:

В выделенной точке был пробой 20-ти дневного канала наверх. Здесь мы бы вышли из сделки:

Именно так происходят выход из данных позиций. Важно внимательно следить за показателями и при сигналах осуществлять вход и выход из позиций.

Добавочные ордера

Устанавливаются примерно на расстоянии каждые 0,5 ATR от точки входа

Войти в рынок мы смогли бы где-то на этом уровне. ATR составил бы 140 пунктов. Половина от них — это 70:

Через 70 пунктов мы разместили бы ещё один ордер на вход в том же направлении. Через 70 ещё один и через 70 пунктов ещё один.

Доливочные ордера расположились бы вот таким образом через каждые 70 пунктов:

Если бы ATR был другим, то доливки осуществлялись бы равными долями от его половины.

Мани-менеджмент

Теперь давайте поговорим о мани- менеджменте.

- Риск на сделку не более 1%

- При использовании доливочных ордеров риск на каждую сделку 0,25%

Хочется сразу сказать, что черепахи никогда не рисковали больше, чем 1% депозита на сделку. Если вы хотите использовать и доливочные ордера, то стоит использовать в каждой сделке примерно риск 0,25% от депозита.

Что касается стоп-лоссов доливочных ордеров то, они рассчитываются точно так же, как было описано выше. При достижении каждого доливочного ордера стоп-лосс общей позиции переносится на уровень выше или ниже. Проще говоря, он немного сдвигается.

Я наверняка увижу комментарии на тему малого риска на одну сделку, но черепахи торговали на большом количестве рынков и инструментов. Данная мера предосторожности была для того, чтобы в случае убытков по отдельным позициям, в целом оставаться в игре. В этом и состоит главная задача мани-менеджмента — позволять нам оставаться в игре при большой череде неудачных сделок.

Примеры сделок

Теперь давайте рассмотрим несколько примеров входов в рынок.

- С предпоследним входом при пересечении 20-ти дневного канала всё будет просто

Позиция здесь закрылась примерно с маленькой прибылью в 15 пунктов:

Позиция, открытая при пробитии 55-ти дневного канала, закрылась бы по страховочному стоп-лоссу:

Обратите внимание, что вход в покупки на последнем максимуме по пробитию 20-ти дневного канала мы бы пропустили, потому что предыдущий пробой 20-ти дневного канала принёс прибыль.

- Давайте посмотрим, смогли бы мы войти в сделку на примере другого пробоя.

Потенциально она прибыльна:

Смотрим, был ли прибыльным предыдущий пробой. Для того, чтобы он считался убыточным, цена должна пройти против нашей потенциальной позиции хотя бы на 2 ATR:

В нашем случае она не прошла это расстояние, но при этом сделка в результате закрылась с убытком. Причиной было пересечение 10 дневного канала.

Следовательно, мы можем брать рассматриваемый сигнал.

- Давайте теперь взглянем на сигнал, который дал бы нам возможность войти в пробой и получить еще прибыль:

Предыдущий сигнал был убыточным. Мы видим чёткий разворот, поэтому мы бы смогли с уверенностью войти на рынок на закрытии свечи:

Стоп-лосс выставлялся бы, как страховочный. На данный момент ATR составил 47 пунктов. Поэтому мы бы взяли примерно 100 пунктов.

Сделку можно было бы продолжить держать до пересечения максимума 10 дневного канала:

Индикатор заботливо показывает красной точкой, момент, когда стоило выйти из рынка.

Вышли бы мы с прибылью в 630 пунктов:

Вот именно на взятие подобных трендов и рассчитана стратегия.

- Теперь давайте рассмотрим входы по 55-ти дневному каналу.

Напоминаю, что в случае с 55-ти дневным пробоем мы берём все сделки, не важно были ли они прибыльны или нет в прошлом. А выходим из сделки при пробое 20-ти дневного канала.

Удобнее всего использовать 2 графика, для того, чтобы было проще ориентироваться в стратегии.

Последний вход на нашем примере произошёл чуть позже, чем 20-ти дневный:

Стоп-лосс рассчитывается аналогично.

В данном случае он составил примерно 92 пункта. Он выставился бы на нашем графике:

Вышли бы мы из системы через большое количество времени.

Давайте рассчитаем прибыль, которую мы могли бы получить в итоге:

Прибыль в этой сделке составила бы 2300 пунктов со стоп-лоссом в 100 пунктов. То есть прибыль была бы больше стопа в 23 раза!

Согласитесь, что это очень неплохая сделка. В этом заключается вся мощь долгосрочных трендов.

Конечно, по системе будет очень много ложных сигналов, но так и задумано.

В книге об истории черепах упоминается, что самые больше деньги они делали на трендах 3-4 раза в год. Проще говоря, 4 сделки приносили основной доход. При том, что торговали они на множестве инструментов.

Уроки черепах

1) Торгуйте с перевесом. Найдите стратегию приносящую позитивные результаты в долгосрочной перспективе, чтобы у вас было долгосрочное преимущество.

2) Управляйте рисками. Контролируйте риски для продолжения торговли, иначе вы не успеет насладиться чередой успешный сделок.

3) Будьте последовательны. Выполняйте свой план для входа в сделку, чтобы достичь цели системы — получение прибыли.

4) Делайте простые вещи. Простые системы легче выдерживают испытания времени.

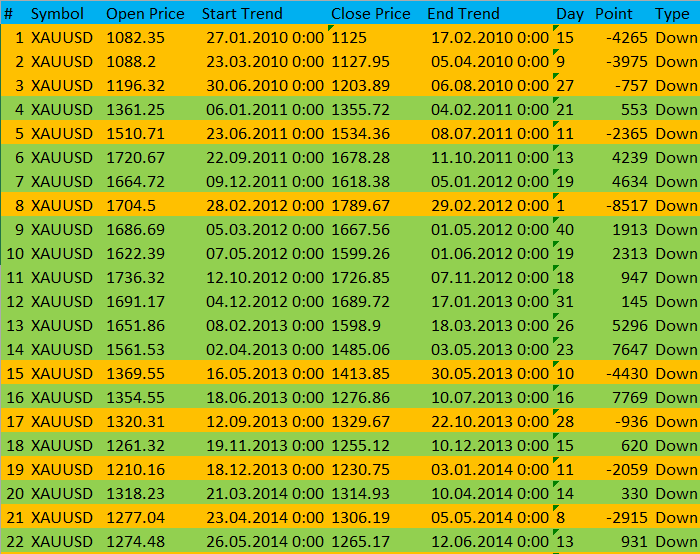

Таблица с трендами с 2010 года

Автор индикатора Turtle составил интересную таблицу, где просчитаны все тренды с 2010 года после пробоя 20-дневного канала. Завершением тренда считается возврат к противоположному 10-ти дневному уровню. Расчеты проведены по основным валютным парам: EURUSD, GBPUSD, USDCHF, NZDUSD, USDJPY, USDCAD, AUDUSD, EURGBP, GOLD и SILVER.

Внимание ! Это просто ВСЕ пробои 20-ти дневного канала с завершением по возврату к 10-дневному каналу. Это не входы по системе черепах. Доп. условие для входа по системе 1 (чтобы предыдущий вход был убыточным), а также пробой 55-дневного канала не учитывались.

Первая таблица это тренды вниз, вторая — тренды вверх.

Легенда к таблице:

1) # — номер по порядку;

2) Symbol — валютная пара;

3) Open Price — цена начала тренда, Пробой 20-ти дневного уровня;

4) Start Trend — время начала тренда;

5) Close Price — цена закрытия, отскок к противоположному 10-ти дневному уровню;

6) End Trend — время закрытия тренда;

7) Day — длительность тренда в днях;

8) Point — количество пунктов от цены входа до цены закрытия;

9) Type — тип тренда Down/Up — Низходящий/Растущий;

10) Итого показывает итоговую сумму ПУНКТОВ.

Данную информацию советую использовать как интересный материал для собственных изысканий. Наверняка у вас уже появилась пара идей.

Скачать таблицу

Заключение

Стратегия черепах наглядно показывает нам, что долгосрочные тренды нельзя игнорировать. И что на них можно делать большие деньги, затрачивая минимум усилий. Я прекрасно понимаю, что внутридневная торговля упорно манит вас ожиданием мгновенных результатов, но можно совмещать 2 подхода: на одном счету торговать в долгосрок, а на другом осуществлять более краткосрочные трейды.

Скачать файлы стратегии «Черепахи»

Тема стратегии на форуме

С уважением, Власов Павел

Tlap.com

https://tlap.com/strategiya-cherepah/