Как выставлять Take Profit правильно

Take Profit – это отложенный приказ на закрытие позиции после достижения ценой определенного уровня. Он выставляется для того, чтобы не упустить прибыль, даже если цена актива «зацепила» целевой уровень лишь на секунду. Тейк профит позволяет систематизировать торговлю и не дает эмоциям (жадности и надежде на то, что цена и дальше будет идти в нужном направлении) помешать трейдеру взять намеченную прибыль. Закрытие сделки происходит следующим образом:

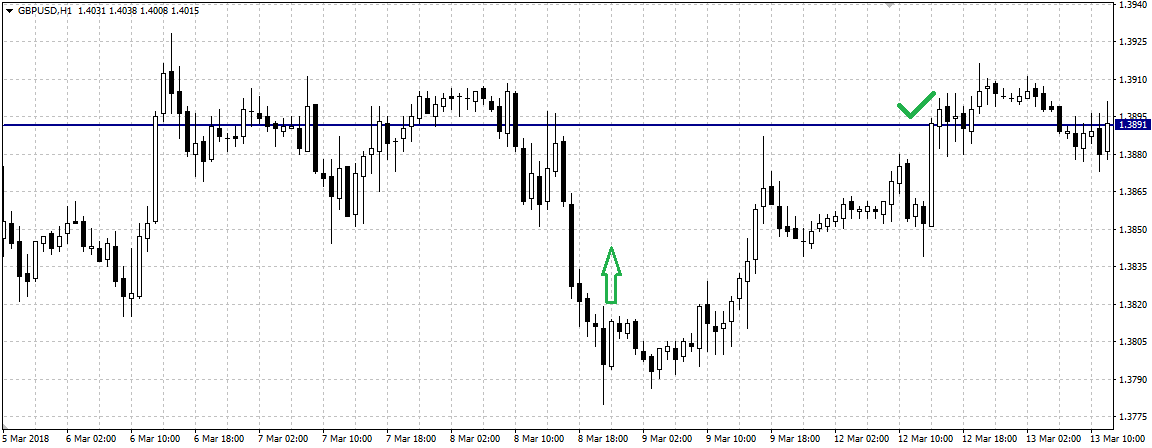

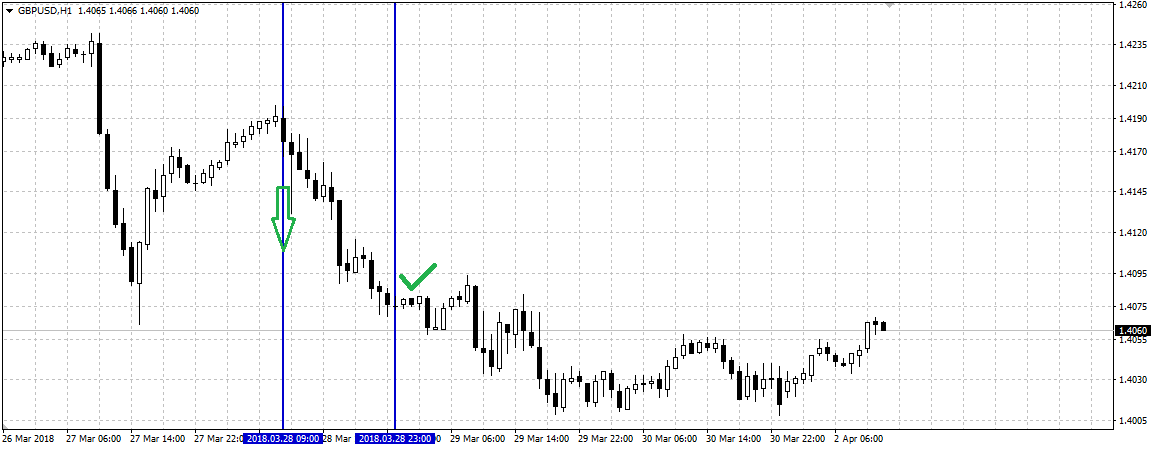

- Трейдер открывает длинную позицию по паре GBPUSD;

- Одновременно с этим он выставляет тейк профит в районе локальных максимумов, намечая цель по прибыли;

- Цена идет вверх;

- При достижении тейк профита сделка закрывается, автоматически фиксируется прибыль;

- После этого пара уходит в коррекцию и цена начинает снижаться.

Таким образом — трейдер сумел не только открыть сделку в нужном направлении, но и забрать прибыль как раз в тот момент, когда тренд закончился. Конечно, поймать все движение, от начала до конца, получается не всегда, но тейк профит, как минимум, позволяет гарантированно закрыть позицию в «в плюс».

Как выставить Take Profit в MT4/MT5 ?

Технически выставить тейк профит можно двумя способами.

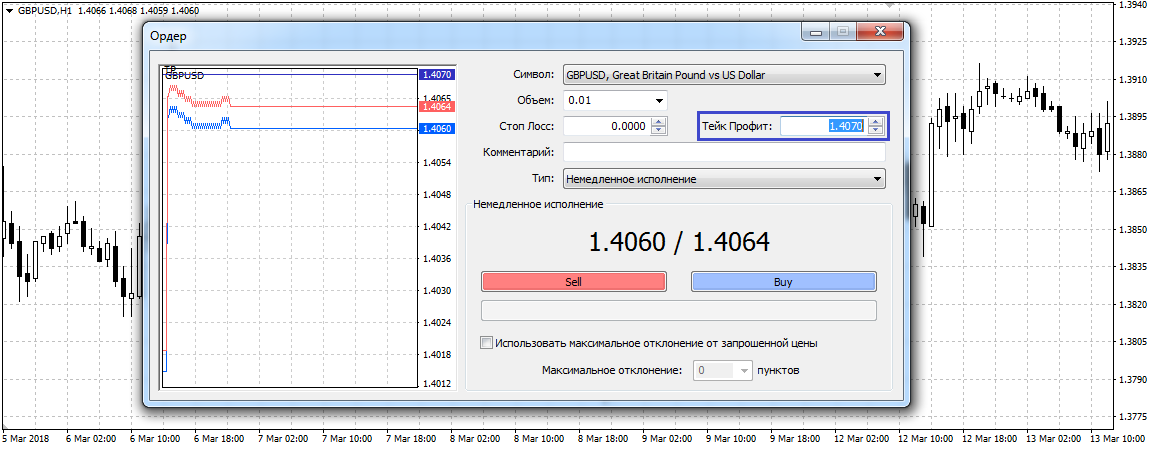

В момент открытия ордера

Самый простой и эффективный способ выставления тейка – в момент открытия сделки. Момент выхода из позиции всегда лучше наметить заранее и устанавливать сразу же при настройке ордера.

Для того, чтобы выставить тейк профит одновременно с открытием сделки, нужно изменить настройки ордера. В терминале МТ4 окно ордера можно открыть, кликнув правой клавишей мыши на тикере валютной пары выбрав соответствующую команду. В окне сделки, перед нажатием Buy или Sell, нужно указать целевое значение в поле «Тейк Профит». Для ордеров на покупку это значение должно быть больше цены сделки, на продажу – меньше.

При настройке отложенного ордера поле Тейк Профит заполняется аналогично.

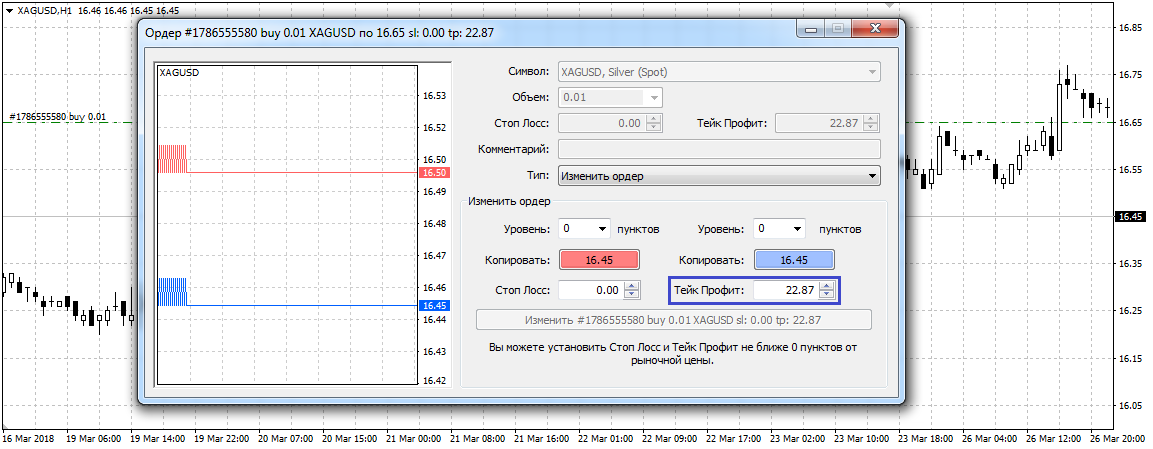

Для уже открытой сделки

Иногда трейдер, даже представляя себе цель по сделке, не успевает установить тейк профит в момент открытия позиции (например, на рынке большая волатильность и, помедлив всего пару секунд, можно потерять несколько пунктов). В этом случае тейк профит можно настроить для уже открытой сделки.

В МТ4 такую операцию можно осуществить, кликнув правой кнопкой мыши на открытой сделке, и выбрав команду «Модифицировать или удалить ордер». В открывшемся окне можно изменить параметры стоп лосса и тейк профита и, в частности, настроить тейк с нуля.

Методы выставления тейк профита

Методы выставления тейк профита

Существует множество способов выставления тейк профита. Они могут отличаться, в зависимости от стиля торговли трейдера и правил его торговой стратегии.

По времени

Этот метод эффективен, например, при внутридневном трейдинге. Когда торговая система рассчитана на анализ рынка в течение одной дневной сессии, в конце дня все сделки должны быть закрыты вне зависимости от результата.

Например, если трейдер открывает позицию на продажу утром, в 9 часов, то в 23, когда подходит к концу американская сессия и торговля затихает, следует выходить из рынка.

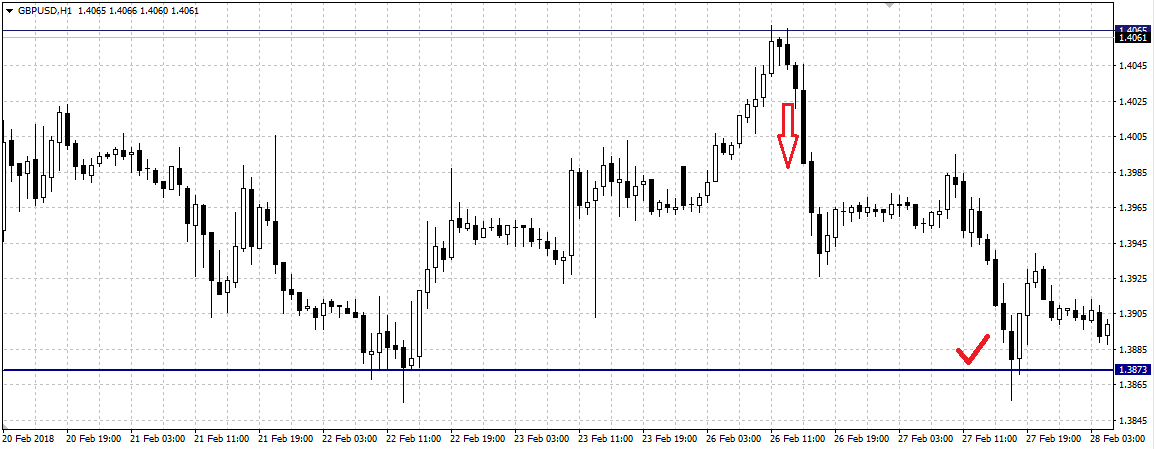

На ключевых уровнях

Ключевые уровни цены – один из самых сильных ориентиров для выставления как стоп лосса, так и тейк профита. Уровень, на котором цена ранее замедлилась или развернулась, может стать сильной поддержкой или сопротивлением, в зависимости от того, с какой стороны от открытой позиции он оказался. Поэтому установка тейка именно на эту отметку наиболее оправдана: если цена будет двигаться в нужном направлении, скорее всего, она дойдет до ключевого уровня, а вот удастся ли ей его пробить – большой вопрос. Поэтому лучше забрать прибыль в тот момент, когда цена достигнет важной отметки, а если она затем ее пробьет – открыть новую сделку.

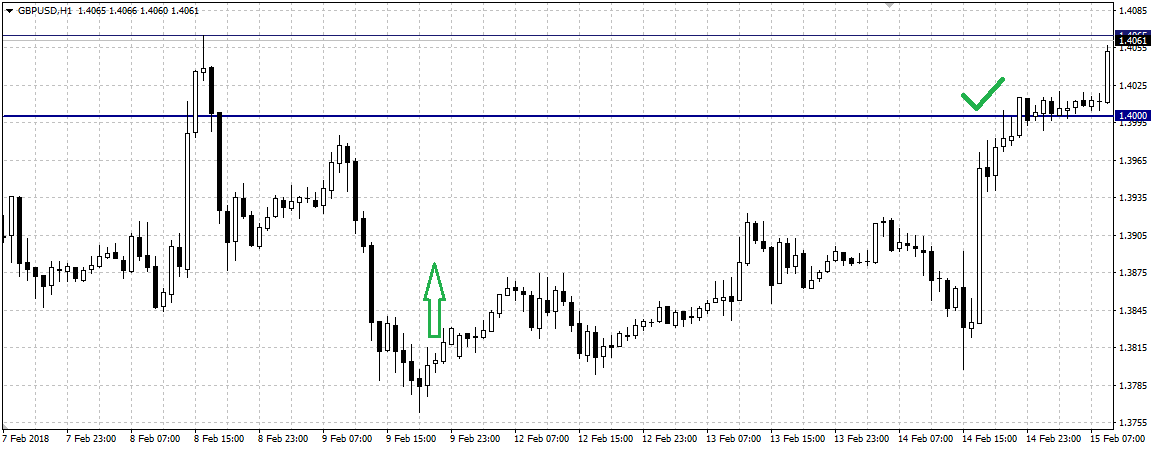

На круглых уровнях

Принцип аналогичен выставлению на ключевых уровнях. Круглый уровень также является важной психологической преградой для рынка, цена стремится к нему, но далеко не всегда преодолевает с первого раза.

Для скальперов и интрадей-трейдеров, кроме непосредственно круглых уровней (1.2500, 1.2600 и т. д.) актуальны уровни, заканчивающиеся на 20, 50 и 80 (1.3420, 1.3780 и т. д.).

По уровням (расширениям) Фибоначчи

Этот принцип также похож на выставление тейка по ключевым уровням, однако в данном случае, для определения целевой отметки потребуется воспользоваться инструментами Фибоначчи. В терминале МТ4 их можно выбрать через вкладку «Вставка/Фибоначчи» в верхнем меню.

Линии Фибоначчи растягиваются на основе предыдущего тренда, и дают ориентир для движения цены в обратном направлении (коррекции). При открытии сделки после разворота тренда хорошей целью будет уровень 61.8.

Отметка, на которой Фибоначчи совпадает с круглым уровнем либо поддержкой/сопротивлением, будет оптимальным вариантом для выставления тейк профита.

Конфлюентность

Оптимальной целью для тейк профита будет конфлюентность (совмещение) нескольких уровней. Это может быть, например, совмещение уровня поддержки с круглым уровнем, либо с одной из целей Фибоначчи, либо всех сразу. Чем больше уровней совмещаются на одной отметке, тем сильнее она становится, и тем эффективнее будет выставленный на ней тейк профит.

По волатильности

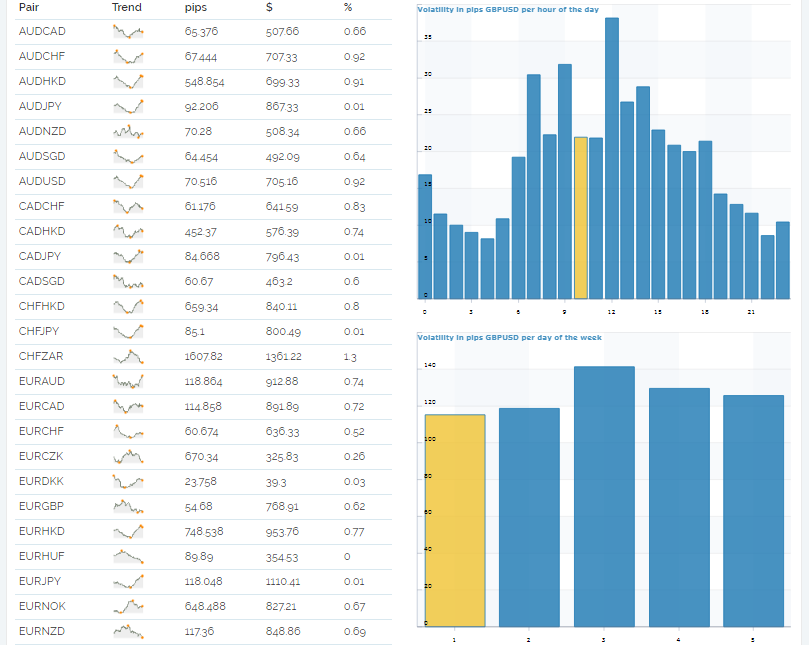

Для выставления тейк профита по волатильности удобнее всего использовать специальный сервис (например, mataf.net), определяющий среднюю величину свечи за час, день, и другие статистические показатели. На их основе и будет выставляться тейк.

Выбрав нужную валютную пару на mataf.net, можно увидеть показатели ее волатильности. При торговле внутри дня трейдеру будет интересна средняя величина дневной свечи.

Если, например, по GBPUSD цена в среднем за день проходит 100 пунктов, а сделка открывается, когда цена уже прошла 20 пунктов в нужном направлении, больше 80 пипсов от этой сделки ожидать не нужно.

Выставление тейк профита по волатильности – довольно общий вариант, но он имеет смысл, когда других ориентиров, вроде ключевых уровней, у трейдера нет.

По локальному экстремуму

Такой выход из позиции осуществляется скорее вручную, нежели по автоматическому тейк профиту.

Если цена, двигаясь в нужном направлении, сформировала новый экстремум, а затем начала откатываться назад, имеет смысл закрыть позицию вручную. Новый экстремум сигнализирует о том, что движение на данный момент себя исчерпало и неизвестно, возобновится ли тренд. При этом на пути цены уже сформирован новый уровень, который усложнит дальнейшее движение.

Даже если тейк профит был установлен ранее и цена до него не дошла, в такой ситуации лучше закрыть сделку вручную и забрать ту прибыль, что есть на данный момент.

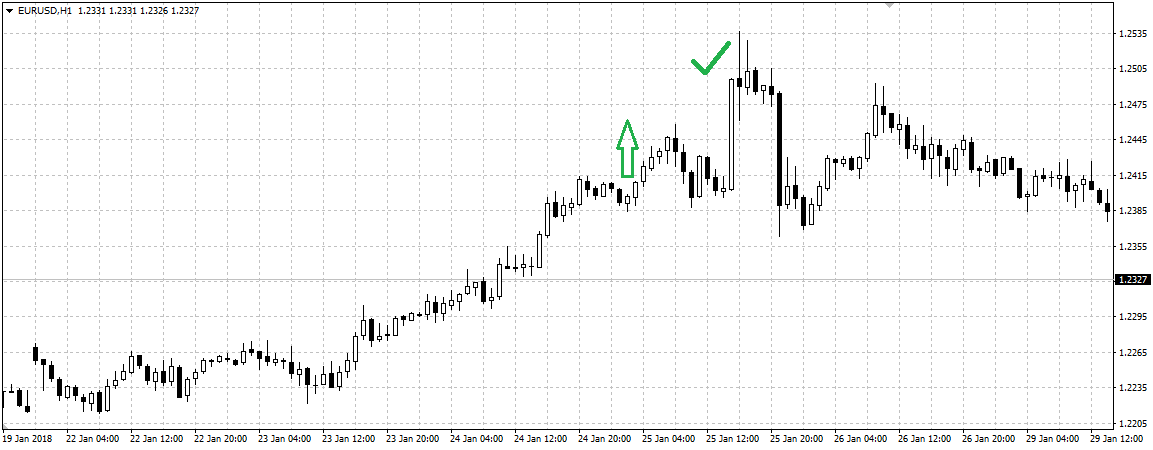

После большой свечи

Еще один вариант закрытия сделки вручную. Как правило, после формирования большой свечи происходит замедление движения и коррекция, иногда довольно сильная. Если при открытой сделке в нужном направлении была сформирована большая свеча, которая принесла существенную прибыль, сделку лучше закрыть, что сохранит этот профит.

По перекупленности/перепроданности осцилляторов

Этот метод выхода из сделки также осуществляется вручную и потребует личного присутствия трейдера за терминалом.

На график актива нужно установить один из осцилляторов – чаще всего для определения перекупленности/перепроданности используется Стохастик, однако можно также работать с RSI или индикаторами Билла Вильямса. При покупках нужно дождаться, пока линии осциллятора не поднимутся выше уровня 80 – после этого сделка закрывается. При продажах ориентиром служит уровень 20. На других осцилляторах уровни могут отличаться (иногда нужно назначить их самостоятельно), однако принцип везде одинаков.

Минус такого способа в том, что при продолжительных трендах осциллятор довольно быстро заходит в зону перекупленности/перепроданности и остается там, либо начинает колебаться вверх-вниз, пока цена идет в одном направлении. В итоге трейдер закрывает сделку в самом начале тренда, взяв лишь малую часть возможной прибыли.

Этот недостаток можно компенсировать настройкой чувствительности индикатора, однако определять оптимальные параметры придется эмпирическим путем.

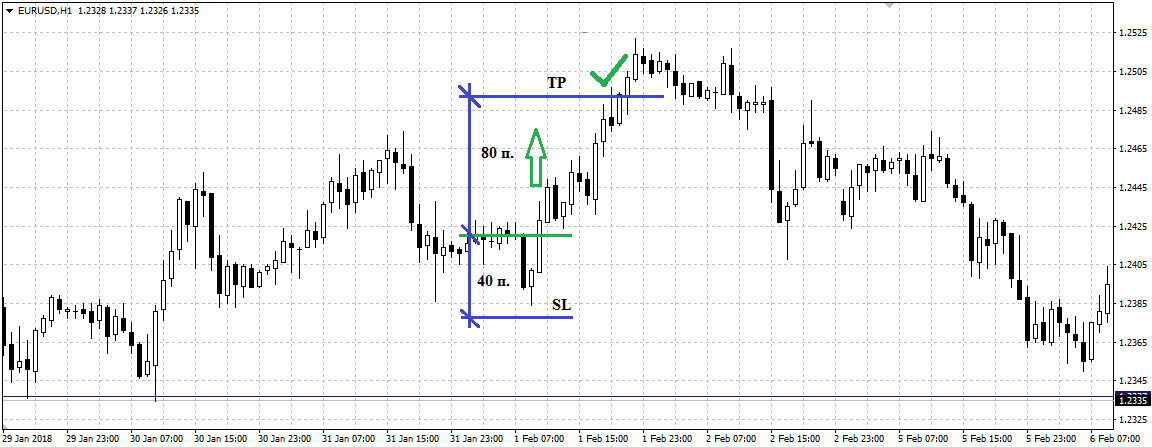

Стоп лосс * N

Один из самых простых способов выставления тейк профита, однако при этом требуется грамотное выставление стоп лосса. После выставления ограничения потерь, тейк устанавливается на расстоянии, в полтора, два, три или более раз больше. Таким образом — обеспечивается положительное математическое ожидание от торговли.

Однако рынок никак не привязан к подобным коэффициентам, факторы, которые реально воздействуют на цену в данный момент, при выставлении тейк профита никак не учитываются.

В некоторых частных случаях (например, при скальпинге), тейк профит может быть даже меньше стоп лосса. Однако это скорее исключение из правил, для обеспечения положительного результата в долгосрочной перспективе необходимо следить за тем, чтобы потенциальная прибыль была больше убытков, даже выставляя тейк по уровням или волатильности.

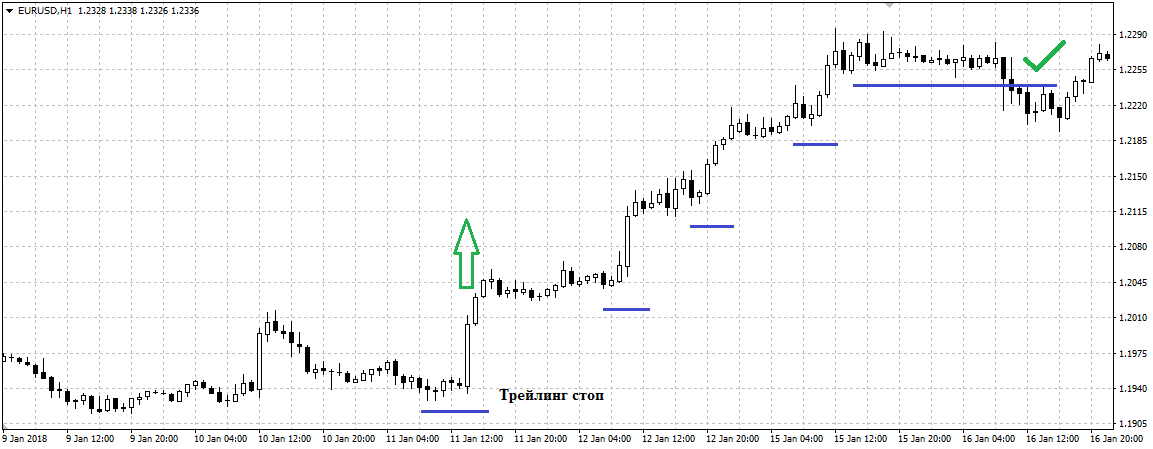

Трейлинг стоп

Трейлинг стоп – это скорее вид стоп лосса, однако он обеспечивает защиту прибыли и позволяет взять от движения максимум. Трейлинг стоп движется вслед за ценой на заданном расстоянии, например, в 20 или 30 пунктов. Пока цена идет в нужном направлении, трейлинг защищает все больше прибыли, если же она разворачивается, плавающий стоп лосс остается на месте, чтобы остановить дальнейшие потери, если тренд развернулся.

Без тейк профита — по противоположному сигналу

Использование тейк профита хоть и рекомендуется, но не является жестким непреложным правилом (как, например, использование стоп лосса). Поэтому возможны варианты, один из которых – выход из сделки не по тейку, а по противоположному сигналу.

Например, был осуществлен вход в сделку на покупку при пересечении ценой скользящей средней снизу вверх. Сделка закрывается в том случае, когда цена пересечет скользящую сверху вниз, и закроется ниже нее. В этот же момент можно открывать сделку в противоположном направлении.

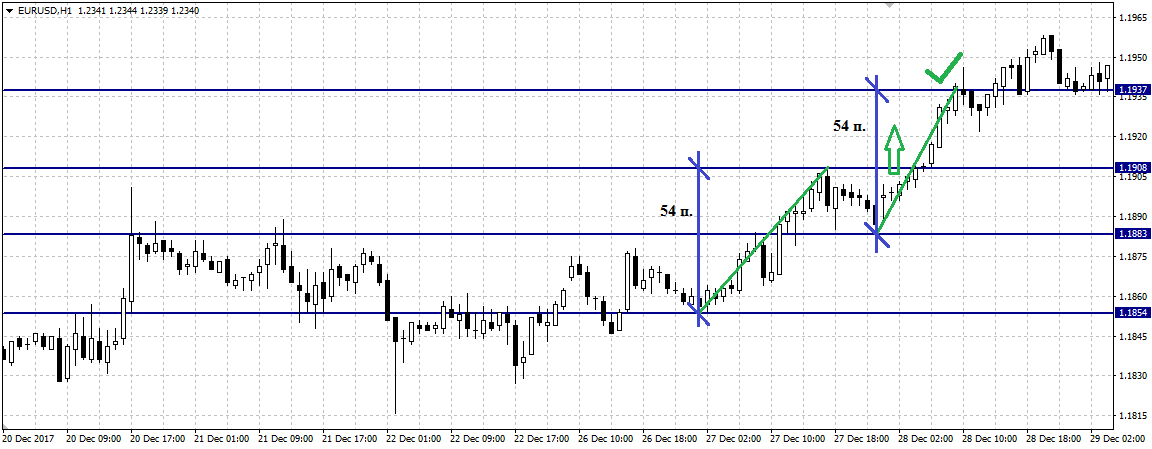

По предыдущей волне тренда

Еще один вариант – измерение предыдущей волны тренда в направлении открытия сделки. В этом случае предполагается, что следующая волна должна быть примерно такой же силы, и цена пройдет столько же пунктов. Тейк профит устанавливается на таком же расстоянии, но уже от начала актуальной волны.

Фиксированный

Иногда трейдеры торгуют все сделки с одинаковым тейк профитом — например, равным 20 или 30 пунктов. Такая тактика может создать впечатление получения стабильной фиксированной прибыли, однако на практике это не самый лучший подход.

Дело в том, что условия каждой сделки индивидуальны: иногда цена может пройти и 100 пунктов, а иногда разворачивается и после 10. Пренебрегая анализом объективных факторов, и выставляя тейк профит, никак не привязанный к ним, трейдер рискует потерять прибыль, даже когда цена изначально двигалась в верном направлении.

Дополнительные рекомендации при установке тейк профита

Выбрав для себя тот способ, который лучше всего подходит вам и вашей торговой системе, обратите внимание на некоторые нюансы работы с тейк профитом.

- Хотя среди рассмотренных нами способов присутствуют и те, которые предполагают принятие решения, когда трейдер уже находится в сделке, оптимальным является выставление тейк профита еще до входа в рынок. Пока сделка не открыта, трейдер мыслит максимально трезво, когда же у него на счету появляется прибыль, эмоции могут взять верх и решение будет принято необъективно.

- При выставлении тейк профита по уровням (и не только) рекомендуется устанавливать его на несколько пунктов ближе (ниже уровня при покупке и выше уровня при продаже). Делается это для того, чтобы гарантированно поймать прибыль, даже если цена чуть-чуть не дойдет до уровня (например, под влиянием маркет-мейкеров, которые ожидают выставленных ордеров именно на этой отметке).

- Не рекомендуется пытаться поймать все трендовое движение целиком. Никому не дано спрогнозировать точки начала и конца тренда вплоть до пункта, и получить прибыль в размере 60 % от всего движения уже считается очень хорошим результатом. Помните об этом.

Заключение

Существует множество способов установки тейк профита, каждый из которых имеет свои преимущества и недостатки. По совокупности факторов оптимальным вариантом является выставление тейка по уровням, причем в тех местах, где они совпадают, например, с круглыми ценовыми значениями или уровнями фибоначчи. Однако стоит и помнить про соотношение стоп лосс и тейк профит и положительном математическом ожидании.

При торговле по конкретной торговой системе, вполне вероятно, в ней уже будут прописаны конкретные правила выставления тейка. Если же жестких рамок в этом плане не предусмотрено, нужно подобрать тот способ, который лучше всего подходит для этой ТС, принимая во внимание все общие рекомендации, а также необходимость соблюдения правил мани менеджмента.

https://tlap.com/take-profit-na-forex/