Как устроен Форекс

Сегодня о торговле на рынке Форекс не слышал только ленивый.

Многочисленная реклама находит пользователей буквально везде: в транспорте, в метро, на телеканалах или в сети интернет.

Брокеры обещают новичкам огромные проценты от вложенных денег.

Но так ли это на самом деле, или рынок несколько сложнее, чем кажется?

- Принципы работы валютной биржи Форекс

- Схема рынка

- Участники рынка

- Откуда берутся котировки

- Кто такие агрегаторы ликвидности

- Список крупных агрегаторов ликвидности

- Маркет-мейкер

- ECN/STP

- А-бук (A-book)

- Б-бук (B-book)

- Что такое токсичный поток

Первыми, кому дали доступ к валютным операциям, стали хедж-фонды. Они располагали крупными капиталами.

Чуть позже в схему добавили разные брокерские конторы, а также ECN (электронные торговые площадки), через которые доступ к рынку получили частные трейдеры.

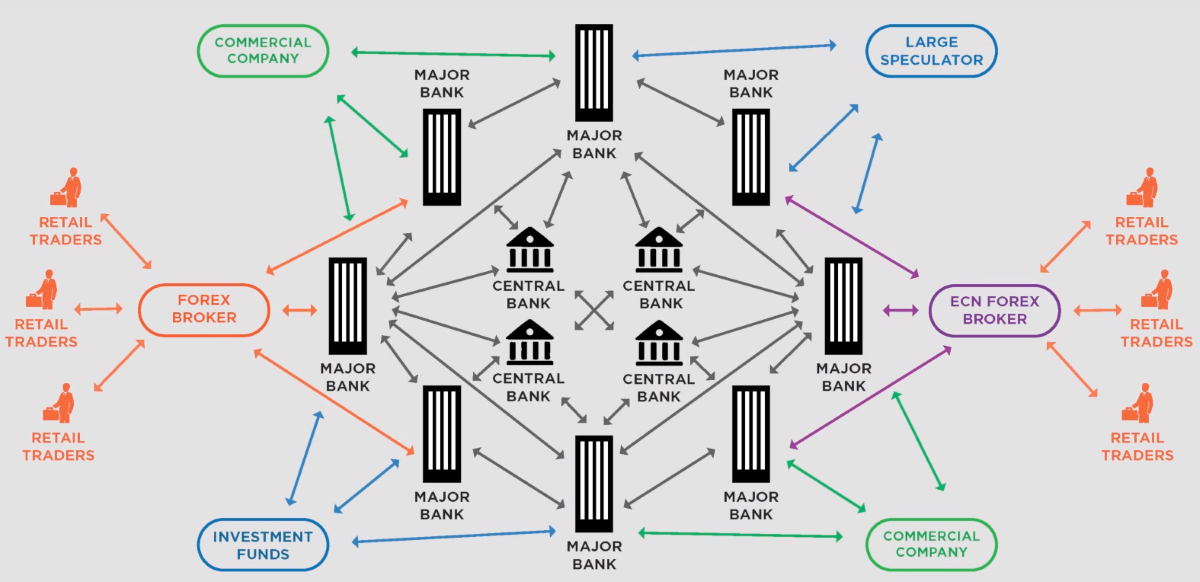

Участники рынка

Торговля на рынке Forex зависит от разных участников. Все они имеют собственную значимость и находятся в некоторой иерархии или соподчиненности.

Однако сам рынок Форекс остается практически не регулируемым. Основные участники представлены:

- Центральными банками разных государств. Самый высокий уровень.

- Крупными коммерческими банками. Например, Citi Bank, Deutsche Bank и др.

- Хеджевыми фондами.

- Валютными биржами.

- Валютными брокерскими компаниями.

- Компаниями, инвестирующими в собственные активы.

- Мелкими инвесторами и частными лицами.

Откуда берутся котировки

Работая на какой-либо платформе, вы видите цены — котировки валют.

При этом никто не уточняет, откуда взят конкретный курс для выделенной валютной пары. Чтобы понять принцип формирования котировок, нужно разобраться с основными «поставщиками» данных котировок.

Рынок Forex основан на межбанковских отношениях. Его основную ликвидность обеспечивают именно банки.

Крупнейшие банки мира, такие как CitiBank, GP Morgan Chase, Deutsche Bank и другие гиганты банковской сферы задают основной тон котировок.

Менее крупные кредитные организации также влияют на климат рынка. И все эти банки являются так называемыми «поставщиками ликвидности»

Сам рынок Форекс децентрализован. Он не имеет конкретной привязки к какой-либо стране. Большое количество участников предлагают свои цены, основываясь на принципе спроса и предложения. Лучшие из них поступают в специальную платформу, которая и отображает актуальные котировки на бирже.

Вопрос «справедливой цены» для рынка Форекс не совсем корректен. Децентрализация рынка позволяет в одинаковое время совершать сделки по разным котировкам.

При этом не все из имеющихся цен видны участникам торгов. Это довольно распространенная ситуация. Этим фактором объясняется то, что два разных брокера могут дать разную цену на одну и ту же валюту в один момент времени.

Крупные банки и хедж фонды обмениваются собственными котировками через посредников, которые представлены информационными системами: DBC, Reuters, Tenfor и Bloomberg.

Получаемые котировки не являются гарантом сделки по той или иной цене. К тому же некоторые реальные сделки могут быть вовсе не оглашаться.

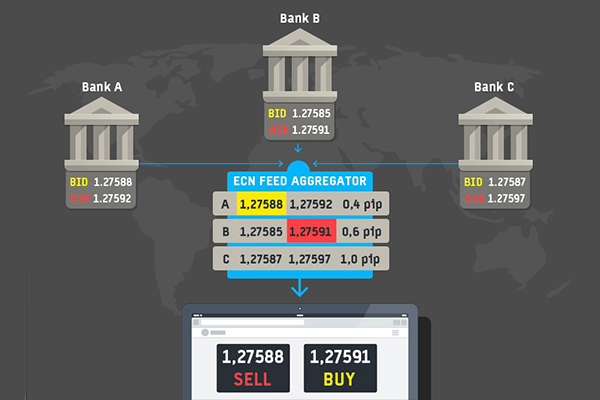

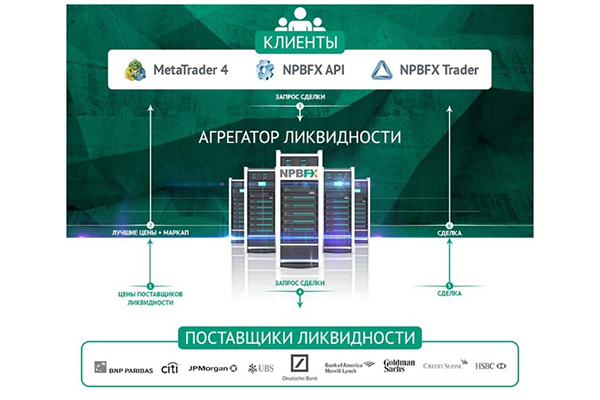

Кто такие агрегаторы ликвидности

Агрегаторы ликвидности — это небольшие, по сравнению с крупными банками, организации. Они выступают посредниками между поставщиками ликвидности и розничными Форекс брокерами (Диллинговые центы).

По своей сути, это программные продукты, которые собирают ордера от разных источников в единый поток и распределяют ордера к поставщикам ликвидности по принципу лучше цены.

Список крупных агрегаторов ликвидности

Благодаря агрегатору ликвидности предложения от поставщиков обрабатываются таким образом, чтобы ордер исполнился по наилучшей цене. Среди самых крупных агрегаторов можно выделить:

- Lmax;

- Currenex;

- Prime XM;

- Quotix;

- Integral.

Кто оказывает влияние на валюту

В первую очередь на курсы валют влияют правительства и центральные банки. Экономиечский курс которые закладывает правительство поддерживается выходами на рынок Центральных банков.

Вторые в очереди, но не по объёму это крупнейшие коммерческие банки которые я упомянул выше. В целях удовлетворения потребностей своих клиентов они ежедневно покупают и продают огрмоные объемы валют с чего получают процент — это классический Форекс, а не тот к которому привыклю частные трейдеры, но эти действия безусловно сказываются на котировках.

Так же коммерческие банки ведут и трейдинг не ради клиентов, а спекуляции за.

Следующие по степени влияния на стоимость валют это Маркет Мейкеры т.е. такие коммерчиеские организации которых нанимают фондовые биржи в целях наполнения стакана котировок.

Проще говоря когда вы выставляете ордер и на него нет ответного ордера от такоже частного трейдера, то задача Маркет Мейкера исполнить ваш ордер своим встречным, речь конечно про работу вашего брокера по модели А-бук (об этом ниже).

Дальше идут крупные фонды, инвест компании и трейдерские дома они могут использовать Форекс как для хеджирования так и для спекулятивного заработка.

А вот частные трейдеры торгующие через дилинговые центры врядли могут оказать хоть какое-то влияние на курс валютных пар.

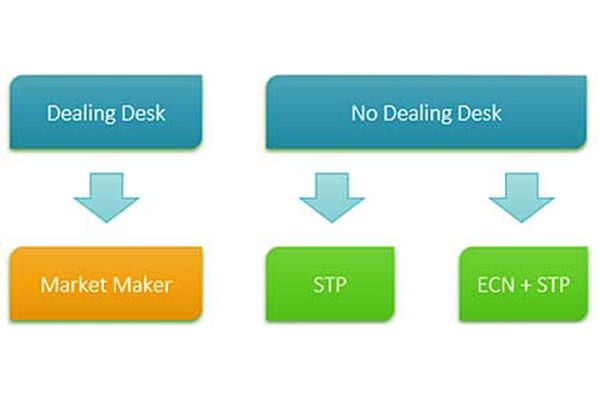

Модели работы брокеров

Розничный рынок Forex работает за счет отношений между брокером и частным трейдером.

Брокер является одной из главных и основных фигур, который организуют саму сделку. При этом модель, или роль данного участника рынка может отличаться.

Маркет-мейкер

Модель Маркет мейкер — это брокер или дилинговый центр. Он принимает непосредственно участие в открытии и закрытии сделок. Его основная задача заключается в поддержание двусторонних заявок на покупку или продажу валюты. Если внутри брокера нет встречного ордера на ваш, то такой брокер сам выступает контрагентом данной сделки.

Market Maker работает по принципу дилингов (Dealing Desk). По сути, они являются дилинговыми центрами (ДЦ). При этом брокер является и продавцом, и покупателем одновременно.

Их основной заработок от неуспешных торговых операций клиентов.

Сами же заявки клиентов ДЦ обрабатываются и исполняются встречными заявками самого брокера, а не выводятся на внешних контрагентов.

В такой модели на лицо конфликт интересов — брокеру выгодно, что бы вы вели убыточную торговлю, но об этом чуть ниже.

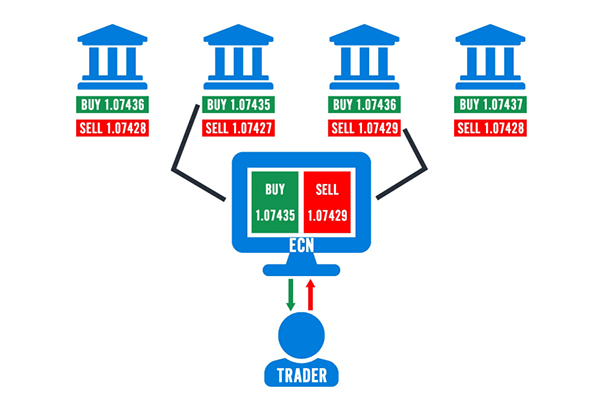

ECN/STP

В данной системе брокеры зарабатывают не на прибыли или убытке собственных клиентов. Они имеют доход с комиссией или маркапов (увеличение спредов от поставщика ликвидности).

В отличие от маркет-мейкеров, они не работают по принципу посредника, и не торгуют напрямую с клиентами компаний. Брокеров данной группы можно поделить на две подгруппы: STP (прямые сделки) и ECN (электронные площадки):

- STP брокер связывает своих клиентов и поставщиков ликвидности напрямую. В роли поставщика, чаще всего, выступает агрегатор. Он может включать в себя большое количество поставщиков. Это позволяет ему предоставлять лучшие цены и повышать ликвидность. У STP брокера может быть большой пул крупных банков с фиксированным спредом. Однако, это не мешает ему находить такие цены, при которых спред может равняться нулю или иметь отрицательные значения;

- ECN брокер позволяет работать клиентам одной компании напрямую. Сам брокер выступает в роли виртуальной площадки, где все участники рынка: маркет-мейкеры, банки и трейдеры, могут работать между собой. Это позволяет находить более выгодные сделки без привлечения внешних контрагентов. Также ECN позволяет практически избавиться от такого явления как: «торговая задержка» и «реквота». При наличии достаточной ликвидности это дает почти идеальное исполнение сделки.

ДЦ и конфликт интересов

Начинающие трейдеры часто жалуются на то, что их ордера исполняют иначе после проведения нескольких удачных сделок. Они ищут в этом подвох или «развод». Возникает конфликт интересов. Но на деле все объясняется встроенными алгоритмами работы брокера.

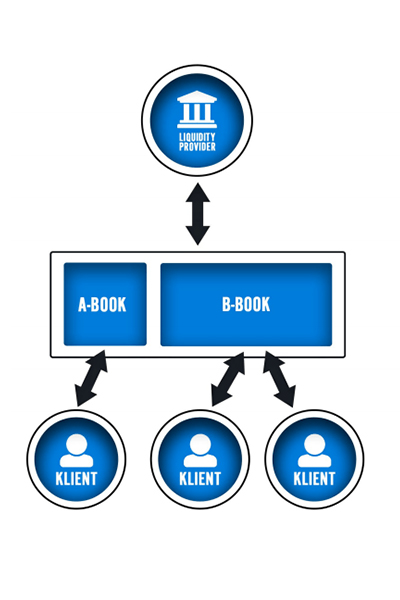

А-бук (A-book)

Крупные ордера, а также сделки от успешно зарабатывающих трейдеров исполняют согласно автоматическому алгоритму «A-Book». При этом сделки выводят на контрагентов. Такое распределение вызывает задержки и проскальзывания. Ордера закрываются медленнее.

Б-бук (B-book)

Ордера небольшого объема, поступающие от трейдеров-новичков, обрабатывают по алгоритму «B-book». Они работают внутри компании, без вывода на контрагентов. Такой принцип работы позволяет добиться более быстрого исполнения ордера.

Что такое токсичный поток

На трейдерском сленге его называют «токсик». По своей сути, это любая торговая деятельности или нежелательный поток ордеров, из-за которых банки, агрегаторы ликвидности или брокеры несут убытки.

Львиная доля токсичного потока приходится на «алготрейдеров», которые зарабатывают на не эффективной работе алгоритмов маркет-мейкеров. Именно поэтому создать чистый межбанковский рынок практически невозможно.

От таких клиенто стараются избавиться.

А нужен ли вообще Форекс?

Данный вопрос можно рассматривать с нескольких аспектов:

https://profxportal.com/kak-ustroen-foreks/