Как банки реагируют на рост ключевой ставки в 2023 году: что с вкладами и ипотекой

Теория говорит, что вслед за ставкой ЦБ должны расти ставки по депозитам и кредитам.

Рассмотрим, как на практике банки отреагировали на решение регулятора и какие проценты по вкладам и ипотеке доступны сейчас для россиян.

Как ставка ЦБ влияет на доходность депозитов и стоимость кредитов

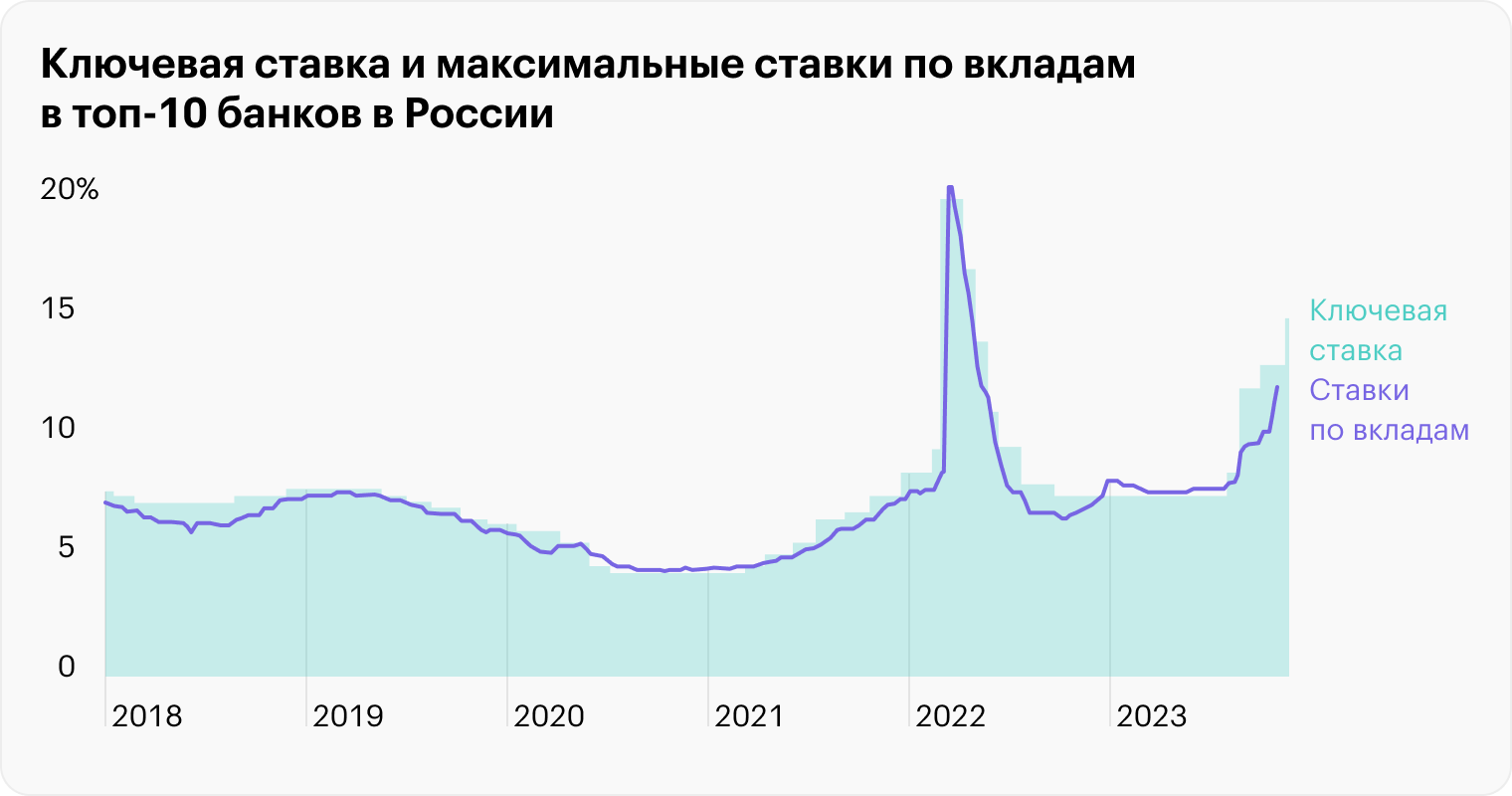

Самая наглядная иллюстрация влияния ключевой ставки на условия банковских продуктов — это график доходности вкладов.

Прямая корреляция между ними более чем очевидна: повышение ставки ЦБ в большинстве случаев приводит к росту ставок по вкладам, а ее снижение — к уменьшению доходности.

Источник: данные ЦБ по ставке и вкладам

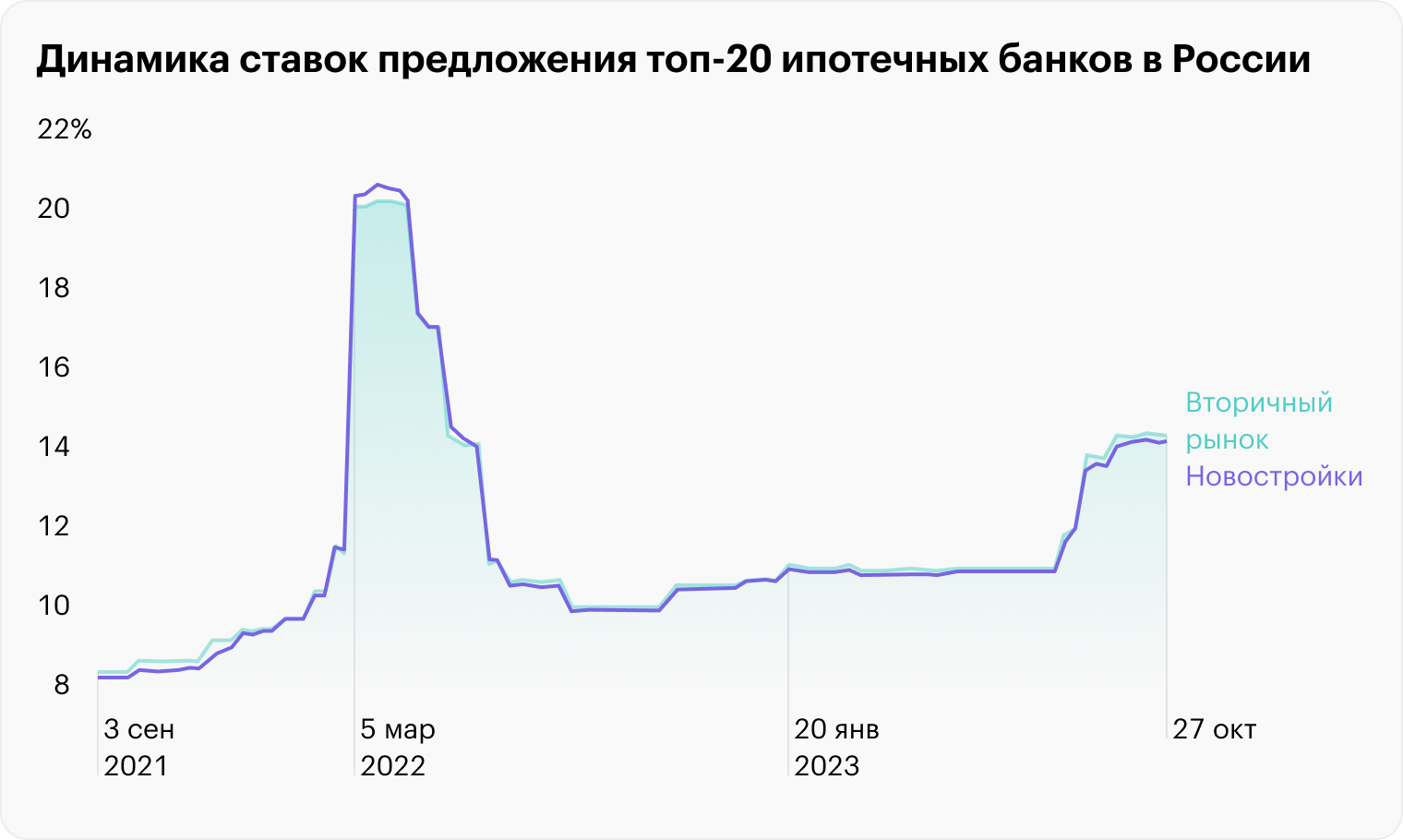

С кредитами история похожая. Но здесь динамика выглядит не такой отчетливой, особенно в ипотеке, — во многом из-за влияния льготных госпрограмм. Ставки по ним для заемщиков фиксированы и не меняются после решений ЦБ. Чем дороже рыночные кредиты, тем больше популярность льготных и тем сильнее их влияние на общую картину.

Так, за три месяца с июля по сентябрь 2023 года средняя ипотечная ставка в стране, по данным ЦБ, последовательно снижалась — с 8,45 до 7,92%, — и это на фоне сразу нескольких раундов повышения ключевой ставки. А все потому, что доля льготной ипотеки в общем количестве выданных жилищных кредитов в сентябре превысила 68%. Рост ставки ЦБ усиливает этот перекос.

Источник: данные ЦБ по ставке и ипотеке

При этом и по рыночным продуктам банки редко следуют за решениями ЦБ с точностью 100%: если ключевую ставку подняли на 2 пункта, это совсем не значит, что рост ставок по вкладам и кредитам будет аналогичным.

Как правило, банки меняют ставки более плавно. Зачастую они берут небольшую паузу после решения ЦБ, чтобы посмотреть, как на него отреагируют другие участники рынка.

Например, в июле 2021 года большинство российских банков не стало оперативно повышать ставки после роста ключевой на 100 базисных пунктов. Кредитные организации решили, что действующие условия уже в значительной степени отражают ситуацию на рынке и можно не торопиться с пересмотром ставок.

Но иногда, напротив, банки действуют на опережение, меняя свои ставки еще до изменения ключевой. Так происходит, если рынок ждет конкретных действий со стороны регулятора с высокой вероятностью.

Вот что влияет на решение банков по ставкам, кроме текущей ставки ЦБ.

Прогноз. Как аналитики и менеджеры банка видят развитие ситуации на рынке, включая ожидаемую траекторию ключевой ставки.

Ликвидность. Хватает ли у банка денег или требуется привлечь дополнительные от вкладчиков.

Стратегия. Какие цели у банка и какие продукты он сейчас продвигает.

Конкуренция. Как реагируют на изменение условий другие банки и какие ставки у основных конкурентов. Как правило, тон здесь задают крупнейшие игроки, такие как Сбер и ВТБ. Их действия в значительной степени определяют общие условия на рынке.

На все случаи жизни

Калькуляторы Т—Ж посчитают все

Помогут сделать финансовый чекап, рассчитать ипотеку или подготовиться к рождению ребенка

Попробовать

Как банки отреагировали на ставку ЦБ в 15%

Обычно банки выжидают от одного до нескольких дней после решения по ключевой ставке, прежде чем изменить условия своих продуктов. Так произошло и в этот раз.

ЦБ поднял ставку 27 октября, а крупнейшие банки объявили об изменении условий в первых числах ноября.

Мы изучили предложения кредитных организаций по вкладам и ипотечным программам. Информации о потребительских кредитах в разборе не приводим намеренно: сравнивать условия по ним сложнее из-за специфики формирования ставок, которые зависят от многих переменных, начиная от комплектности дополнительных услуг и заканчивая качеством кредитной истории конкретного клиента.

Сбербанк

Вклады. 31 октября банк сообщил на сайте, что повышает ставки по вкладам «Лучший %», «Управляй+» и «Сбервклад». Максимальная ставка теперь составляет 14% годовых по вкладу «Лучший %» на 6 месяцев. Кроме того, для подписчиков «Сберпрайм+» предусмотрена надбавка в 1% годовых.

Ипотека. С 3 ноября банк повысил минимальную ставку по базовым ипотечным программам на приобретение готового и строящегося жилья на 1,4 п. п. — до 15,6%. Ставки по льготным ипотечным программам не изменились. Минимальная ставка по программе «Господдержка» составит от 8% годовых, по «Семейной ипотеке» — 6%, по программе «Ипотека для IT» — 5%.

ВТБ

Вклады. С 1 ноября банк увеличил ставки по накопительным счетам для новых клиентов, а с 2 ноября повысил ставки по всей линейке вкладов в среднем на 2,5 п. п. По накопительному счету «Копилка» доходность выросла до 13%, но только в первые три месяца, а с четвертого она будет рассчитываться по базовой ставке 8%. То есть, если у вас счет уже открыт, то повышенной ставки не будет.

Максимальную доходность можно получить по накопительным счетам «Сейф» — 15%, но также только в первые три месяца, только по новым счетам и только на сумму до миллиона рублей. С четвертого месяца будут начислять уже по 5%, и эта же базовая ставка действует с первого месяца на сумму, превышающую лимит в миллион. Также максимальную ставку в 15% можно получить по вкладам «ВТБ-вклад» и «Выгодное начало» при соблюдении определенных условий.

Ипотека. С 1 ноября банк повысил ставки по стандартным ипотечным программам на 2,4 п. п. Минимальная ставка по ипотеке составит 16,5% для зарплатных клиентов и 16,4% для тех, кто переведет зарплату на карту ВТБ. Для получения минимальной ставки требуется комплексное страхование и минимальный взнос более 20% от стоимости недвижимости. Условия госпрограмм остались неизменными.

«Газпромбанк»

Вклады. С 31 октября банк повысил ставки по вкладам и накопительным счетам. Максимальная ставка составила 15% годовых по «Накопительному счету» при открытии через мобильное приложение или интернет-банк. С 1 ноября выросли ставки по счету «Ежедневный процент», где доход начисляется на ежедневный остаток, — максимально здесь можно получать 13% годовых. Также выросли ставки по вкладам «Копить», «Почетный бонус» и «Ваш успех» с акцией «Хит сезона», где максимальная доходность варьируется от 14 до 14,4%.

О повышении ставок по ипотечным программам на момент написания статьи официально не сообщалось. Согласно информации на сайте, ипотечные ставки на вторичное жилье начинаются от 16,2%.

«Альфа-банк»

Вклады. Банк повысил ставки по вкладам с 1 ноября: «Альфа-вклад Максимальный» теперь дает до 15% годовых, «Альфа-счет» — до 14%, но только для тех, кто откроет вклад впервые и у кого не было денег на накопительных счетах банка в последние 3 месяца. Для прочих клиентов ставка составляет до 12%.

Ипотека. Ставки по базовым ипотечным программам выросли на 1,5 п. п. Минимальная ставка достигла 16,59% годовых. При этом новые условия будут действовать для всех заявок, даже если их одобрили до повышения ставок.

«Россельхозбанк»

Вклады. С 3 ноября банк повысил ставки по рублевым вкладам в рамках тарифного плана «Доходный». Максимальная ставка составляет теперь 15% годовых и действует для новых вкладчиков при размещении денег на 3 года. Также до 13,5% повышаются ставки по вкладам «Доходный» и «Доходный Пенсионный» для остальных клиентов.

Ипотека. О повышении ставок по ипотечным программам на момент написания статьи официально не сообщалось.

Московский кредитный банк

Вклады. 30 октября компания сообщила, что увеличила ставки по линейке рублевых вкладов. Максимальную ставку в 17% годовых можно получить при открытии вклада «МКБ Преимущество+» на срок 3 или 6 месяцев и на сумму до миллиона рублей. Максимальные ставки по вкладам «МКБ Яркий» и «МКБ Перспектива» выросли до 14 и 15% соответственно.

Ипотека. Банк сообщил о повышении ставок по собственным ипотечным программам с 8 ноября, но шаг повышения не уточнил. Сейчас минимальная ставка по рыночной ипотеке на новостройки составляет 14,4% годовых, на вторичку — 14,3%.

«Открытие»

Вклады. С 2 ноября банк повысил ставки по всей линейке рублевых вкладов. Максимальная ставка по вкладу «Первый» составит 14,5% при открытии счета на 6 месяцев. Доходность по вкладу «Надежный» увеличена до 14% годовых при соблюдении определенных условий. По расходно-пополняемому вкладу «Активное пополнение» максимальная ставка вырастет до 8,4% при открытии на 6 месяцев и до 9,4% — на 3 месяца.

Ипотека. Сообщается, что банк повысил ставки на 2,4 п. п. Минимальная ставка по рыночной ипотеке без учета дисконтов с 1 ноября выросла до 16,99%. Чтобы сохранить условия по ранее одобренным заявкам, нужно успеть выйти на сделку до 30 ноября включительно.

«Совкомбанк»

Вклады. С 31 октября выросли ставки по вкладам и накопительному счету, а также процент на остаток по карте «Халва». Процентная ставка по сезонному вкладу «Золотая пора с Халвой» выросла до 13% годовых при сроках 3 и 6 месяцев. Максимальная ставка по вкладу «Удобный» увеличилась до 13,3% — для тех, кто открывает вклад на 3 года, регулярно пользуется «Халвой» и не имеет просрочек по кредитам в банке.

Ипотека. Сообщается, что с 5 ноября минимальную ставку по ипотеке на новостройки и готовое жилье увеличили на 1 п. п. По собственным программам банка ипотечные кредиты выдают теперь под 16,4% годовых.

Тинькофф Банк

Вклады. Компания отреагировала на повышение ставки ЦБ одной из первых. Уже 27 октября на сайте банка сообщили о том, что с 28 октября увеличиваются ставки по вкладам со сроком от 3 до 12 месяцев. При открытии вклада на 6—12 месяцев ставка составит 14,1% годовых, а с учетом ежемесячной капитализации процентов максимальная доходность выросла до 15% годовых.

Ипотека. Об изменениях условий по жилищным кредитам официально не сообщалось. Согласно информации на сайте, ипотеку на вторичное жилье банк выдает сейчас по ставкам от 16,9% годовых. В начале ноября они были ниже на 1 п. п.

Что в итоге

Банки почти всегда повышают ставки по вкладам и ипотечным программам после роста ключевой — чаще всего с лагом в несколько дней. А еще они редко в точности повторяют шаг, который делает ЦБ.

Немаловажно то, каким участники видят будущее финансового рынка. Если ожидается, что после роста ставки регулятор вскоре ее опустит, то доходность долгосрочных вкладов может вырасти незначительно или вообще остаться неизменной. Так было, например, весной 2022 года, когда по вкладам на 3 месяца можно было получить свыше 20% годовых, но зафиксировать такую ставку на год никто не давал.

После октябрьского роста ключевой до 15% максимальные ставки по вкладам в большинстве крупных банков варьируются от 13,5 до 17% и часто требуют выполнения клиентом дополнительных условий.

Вот средняя максимальная доходность вкладов в процентах годовых на ноябрь 2023 года — по официальным данным ЦБ:

- 12,27% — до востребования.

- 12,793% — на срок до 90 дней.

- 12,778% — от 91 до 180 дней.

- 13,208% — от 181 дня до года.

- 14,018% — на срок свыше года.

Минимальные ставки по ипотеке без господдержки у крупных банков выросли до 15,6—16,99% . При этом некоторые игроки пока не сообщили об изменении условий по своим ипотечным программам. По данным «Дом.РФ», на 27 октября средняя ставка в топ-20 ипотечных банков составляла 14,36% для первичного рынка и 14,52% для вторичного.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique

https://journal.tinkoff.ru/news/banki-i-stavka/