Виды кредитных договоров: как правильно выбрать банковский продукт

Все о Потребительских Кредитах: Советы и Руководства | ПапаБанкир.ру

Автор ПапаБанкир.ру На чтение 14 мин. Опубликовано 15 ноября, 2019

Все отношения между банком и заемщиком регулируются особым соглашением. В нем прописываются все права и обязанности обеих сторон. Кроме суммы займа, там указываются сроки погашения долга, процентная ставка и прочие нюансы. Итак, в этой статье мы рассмотрим виды кредитных договоров, расшифруем основные термины, подробнее поговорим о его содержании.

Кредитный договор: основные понятия, виды

Кредитный договор обязывает банк предоставить заемщику денежные средства в размере, оговоренном в нем, а заемщика вернуть эти средства и проценты, начисленные на них, в срок, установленный этим же контрактом. Об этом говорится в п. 1 ст. 819 Гражданского кодекса РФ.

Также следует подметить, что такое соглашение – это один из подвидов договора займа, то есть оно предполагает те же условия и правила, которые, впрочем, могут быть иногда изменены по соглашению сторон. Оно имеет признаки, отличающие его от других видов контрактов:

- Возмездный характер. Предполагает возврат не только заемных средств, но и процентов, начисленных на них.

- Двусторонний характер. То есть такой контракт предусматривает права и обязанности обеих сторон.

- Консенсуальный характер. Контракт с таким признаком вступает в силу с момента согласования его условий и подписания обеими сторонами. Таким признаком обладает большинство соглашений гражданско-правового характера.

- Непубличный характер. Кредитор имеет право менять условия займов в зависимости от должника. Тут принимается во внимание кредитная история, заработная плата заемщика и т. д. Публичный контракт, наоборот, предоставляет всем потребителям одинаковые условия. Такой признак указан в ст. 426 Гражданского кодекса РФ.

Каждый кредитный договор не обходится без обязательных составляющих, о которых расскажем далее.

Предмет соглашения (п. 1 ст. 819 Гражданского кодекса РФ) – здесь указывается сумма займа и способ ее получения, наличный или безналичный расчет.

К кредитному договору применяются нормы законодательства, касающиеся именно денежных займов. Если предметом займа является какая-либо вещь, тогда договор не будет являться таковым, и на него будут распространяться нормы, применимые к товарному кредиту (ст. 822 Гражданского кодекса РФ).

Стороны контракта. Здесь поименовываются кредитор и заемщик.

Заемщиком может стать любое физическое лицо, отвечающее требованиям банка о возрасте, платежеспособности и т. д., а также юридические лица.

Кредиторами могут выступать банки или кредитно-депозитные небанковские организации. Небанковские организации имеют право осуществлять только отдельные банковские операции, в отличие от банков. Деятельность первых регламентирована ФЗ «О банках и банковской деятельности», а также устанавливается Банком России.

Форма соглашения. Согласно ст. 820 Гражданского кодекса РФ кредитный договор следует оформлять только в письменной форме. Иное оформление признается недействительным, и тогда этот контракт следует считать ничтожным.

Цена. Под ценой кредитного договора понимают плату за предоставление займа. Этой платой являются проценты, начисленные на сумму кредита. Процентная ставка и порядок ее уплаты указывается в контракте. Как правило, она складывается из ставки рефинансирования Банка России и ставки кредитора. Правила установления цены регламентированы ст. 809 Гражданского кодекса РФ.

Срок. В соглашении устанавливается срок исполнения обязательств по кредиту.

Отличие кредитных договоров от договоров других видов

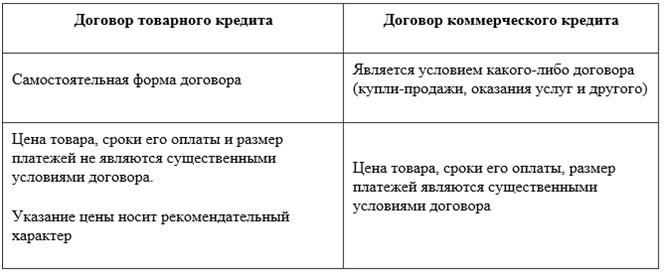

Чтобы понять отличие кредитного соглашения от других контрактов, разберем каждый вид в отдельности. Итак, среди договоров займа можно отделить договор товарного и коммерческого кредита.

Товарный кредит. Такой вид займа, в отличие от денежного, выдаваемого только банками и кредитными учреждениями, может предоставляться как юридическими, так и физическими лицами. Эти отношения регулируются ст. 822 Гражданского кодекса РФ, в которой сказано, что на контракт товарного кредита распространяются общие правила и нормы, применяемые ко всем займам, если иного не указано в договоре. Это соглашение может быть возмездным и безвозмездным.

Коммерческий кредит. Этот вид соглашения может быть предоставлен в денежном и товарном виде, где кредитором может выступить как покупатель, так и продавец. Одним из случаев, когда кредитором является покупатель, является внесение аванса за приобретаемый товар или услугу. Продавец-кредитор предоставляет покупателю рассрочку или отсрочку платежа.

Сравним особенности этих видов кредитования в таблице ниже:

| Товарное кредитование | Коммерческое кредитование |

| • Самостоятельный контракт. |

• Предметом соглашения является товар или вещь, которую одна сторона должна предоставить другой. На нее распространяются нормы, применяемые к купле-продаже.

• На этот вид контракта распространяются нормы и правила кредитного договора, если другое не предусмотрено соглашением товарного кредита.

•Предметом контракта является сумма рассрочки, отсрочки или предоплаты для покупки товара или за предоставление услуг.

• Здесь работают общие правила и нормы о займе, если другое не указано в контракте коммерческого кредита.

Виды кредитных договоров в гражданском праве

Нормы Гражданского кодекса РФ распространяются на все виды кредитных договоров. Но, несмотря на это, такое соглашение имеет много разновидностей.

- рублевый;

- в иностранной валюте.

Как правило, валюта, в которой предоставляется кредит, влияет на процентную ставку. Таким образом кредитор защищает себя от потерь из-за разницы курсов. Соответственно, чем больше риск, тем больше размер ставки.

Валютные ссуды подпадают под действие закона о валютном регулировании и некоторых норм Гражданского кодекса РФ. В этом случае заемщик сможет получить средства только по безналичному расчету. Процентную ставку рассчитывают, исходя из данных о среднем банковском проценте по краткосрочным валютным займам по местонахождению кредитора.

- с обеспечением;

- без обеспечения.

Кредит с обеспечением предполагает обязательное наличие залога либо поручителей, что влечет за собой заключение соответствующих акцессорных (дополнительных) контрактов. Это может быть договор поручительства, залога и т. д.

Виды кредитных договоров по особенностям целевого назначения

Кредитные договора можно подразделить в зависимости от видов целевого назначения кредита. Но прежде чем рассмотреть виды целевых назначений, поговорим о понятии целевой кредит.

Целевой кредит предполагает выдачу банком средств заемщику на покупку или получение конкретного продукта. То есть в таком контракте обязательно указывают, на что конкретно заемщик потратит эти деньги.

Это может быть покупка жилья, приобретение нового авто, бытовой техники, мебели, одежды и пр. Причем в большинстве случаев кредитор переводит средства сразу продавцу, таким образом обеспечивая контроль за исполнением обязательств. Если такого не случается, заемщик обязан предоставить возможность кредитору проконтролировать целевое использование ссуды. Меры контроля также прописываются в контракте.

- потребительский;

- ипотека;

- инвестиционный;

- рефинансирование;

- целевой мелкий кредит.

Потребительский кредит – это вид соглашения, при котором целевое назначение не имеет значения и не влияет на условия предоставления ссуды. При заключении такого контракта заемщик имеет право потратить заемные средства на любые потребности, то есть купить любую потребительскую услугу или товар. Обычно это небольшая сумма на небольшой срок, с упрощенным порядком получения, но с достаточно высокой ставкой кредитования.

Но товары и услуги, приобретаемые на средства банка, в этом случае не должны быть связаны с предпринимательской деятельностью. А также стоит отметить, что к такому договору применяется закон «О защите прав потребителей».

Ипотека – вид кредитования, при котором целевым назначением средств является покупка жилья, улучшение жилищных условий, капитальный ремонт и т. д. Такой вид контракта заключается при условии обеспечения, причем залогом здесь будет объект недвижимости, покупаемый на средства банка. Чтобы получить одобрение банковской организации в получении ипотеки, нужно предоставить информацию не только о себе, но и о приобретаемом имуществе.

Ипотека предполагает внесение заемщиком первоначального взноса, то есть он должен оплатить какую-то часть стоимости объекта. Политика нашей страны регулирует вопрос установления процентных ставок по ипотечному кредитованию, чтобы улучшить жилищные условия граждан. Как правило, ставка по ипотеке ниже, чем у остальных видов кредитов. В связи с высокой стоимостью жилья ипотека выдается на длительный срок, причем чем больше срок договора, тем выше процентная ставка.

Инвестиционный кредит – вид банковской услуги, предполагающий предоставление ссуды на осуществление новых проектов. Чаще всего им пользуются производственные компании, к которым можно отнести строительные организации, сельское хозяйство, инновационные фирмы и т. д. А также этот вид кредитования является инструментом государственной поддержки малого и среднего бизнеса.

Особенностью такого кредита являются льготные условия, заключающиеся в низкой процентной ставке, а также срок погашения долга зависит от срока окупаемости проекта. Здесь, как и при ипотечном кредитовании, оценивают не заемщика, а объект кредита, то есть сам проект.

Рефинансирование – вид контракта, по которому банк предоставляет средства заемщику для выплаты долга другому банку, его также называют перекредитованием. Обычно это делают для улучшения условий кредитования.

Также к этому понятию можно отнести предоставление займов Банком России кредитным организациям. Делается это для того, чтобы поддержать ликвидность банковской системы. Такая ссуда позволяет банковским организациям возобновить потраченные средства для дальнейшей работы. То есть они смогут предоставить свои услуги большему количеству клиентов.

Целевой мелкий кредит – к целям этого вида кредитования можно отнести покупку конкретных бытовых товаров, оплату путевок, займы на лечение, а также кредитные карты, которые работают только в определенном магазине.

Виды кредитного договора по особенностям оформления

Кредитные договоры в зависимости от их содержания и оформления можно подразделить на следующие виды:

- овердрафт (кредитование счета);

- кредитная линия.

Овердрафт – вид кредитования, при котором для заемщика, владельца банковского счета, устанавливается так называемый кредит доверия. То есть клиент имеет право тратить со своего счета средства банка при недостатке или отсутствии собственных. Овердрафт (перерасход) возможен, если он предусмотрен в договоре банковского счета. Если он установлен, то дополнительно заключается соглашение, в котором указываются условия кредитования, его лимит и сроки погашения. На сумму, потраченную свыше лимита, обычно начисляют повышенный процент.

Кредитная линия – вид банковской услуги, при которой ссуда предоставляется заемщику не одним платежом, а частями. В договоре кредитной линии обычно указывают сроки осуществления выплат, общую сумму займа, процентную ставку и т. д.

- возобновляемую. В таком виде соглашения указывают срок, в течение которого заемщик сможет пользоваться средствами банка в установленном размере. Здесь клиент имеет право расходовать повторно погашенную часть кредита;

- рамочную. Этот вид контракта предусматривает целевое назначение средств. То есть он работает в течение конкретного периода для совершения покупок по конкретному договору (купли-продажи, закупок и т. д.);

- не возобновляемую. Такой вид соглашения предусматривает использование общей суммы кредита частями, но при погашении части долга ее нельзя расходовать вновь. Чтобы заново воспользоваться такой услугой, придется полностью погасить долг и открыть новую кредитную линию.

Права и обязанности сторон в разных видах кредитных договоров

Итак, кредитный договор обязывает банковскую организацию перечислить средства заемщику в размере и в сроки, указанные в этом контракте. А заемщик в свою очередь обязуется вернуть средства с начисленными процентами (ценой контракта) в срок, предусмотренный этим же контрактом.

- если в соглашении прописано целевое назначение кредита, то заемщик обязан потратить средства только на эту цель;

- если контрактом установлены меры контроля над исполнением вышеуказанной обязанности, то заемщик должен своевременно предоставить необходимые для этого документы (чеки, бухгалтерскую отчетность и пр.), то есть обеспечить возможность проверить использование ссуды;

- предоставление представителям кредитной организации возможности проверить исполнение своих обязанностей по кредитному и залоговому договору путем обеспечения доступа ко всему имуществу компании;

- предоставление кредитору информации о предполагаемом заключения контракта с другими кредитными учреждениями с целью кредитования;

- если компания заемщика находится на стадии ликвидации или реорганизации, банк обязывает его полностью погасить свой долг, причем не только основной, но и начисленные проценты. Здесь не учитывается срок погашения кредита, прописанный в договоре.

Если кредитор посчитает заемщика неспособным погасить долг в срок, предусмотренный договором кредита, то он имеет право отказать в выдаче ссуды либо предложить меньшую сумму займа.

Типичные обязанности кредитора состоят в следующем:

- Если соглашением предусмотрено обеспечение (наличие залога или поручителей) и целевое назначение кредита, то кредитор обязан осуществить проверку вышеуказанного.

- Если заемщик нарушает условия соглашения, кредитор вправе потребовать вернуть ранее выданные ссуды и отказать в предоставлении новых. Например, такими нарушениями могут быть предоставление недостоверной информации, систематические задержки выплат и т. д. Кроме этого, ухудшение финансового состояния заемщика также может стать причиной для расторжения контракта.

- Кредитор обладает законной возможностью переуступить свои права по договору кредитования другим банкам в полной мере или частично. Согласие заемщика для этого не требуется.

Если заемщик передумал брать кредит или захотел изменить размер ссуды, то он имеет право отказаться от получения средств. Только сделать это он может до срока предоставления займа, указанного в контракте. О своем желании он должен сообщить кредитору.

Кредитор также вправе отказаться от исполнения обязательств по контракту в случае обнаружения им нарушения использования заемных средств (не для целевого назначения), кроме этого, он может потребовать вернуть сумму займа и начисленных на момент возврата процентов. Об этом гласит статья 814 Гражданского кодекса РФ.

Целевое предоставление кредита чаще всего можно встретить именно по договорам кредитования, а не займа. Таким образом, банки отслеживают денежные потоки клиентов и источники доходов, которые в последующем становятся источниками погашения кредитов.

При нарушении условий контракта, ответственность может возникнуть у обеих сторон, причем и в денежном эквиваленте, и в имущественном.

Наказанием для недобросовестного заемщика может послужить остановка дальнейшей выдачи ссуды, требование о досрочном возврате кредита и процентов, уменьшение суммы займа, увеличение процентной ставки и т. д.

Если же, наоборот, банк нарушит условия контракта, например не вовремя предоставит необходимую сумму или выплатит ее не полностью, заемщик вправе потребовать возмещение убытков, связанных с нехваткой заемных средств. Ответственность сторон обязательно должна быть прописана в соглашении.

Нарушение условий разных видов кредитного договора

Действующим законодательством предусмотрена ответственность за нарушения условий всех видов контрактов, в том числе и кредитных. Причем возлагается она как на кредитора, так и на заемщика.

Как уже отмечалось, к самым распространенным нарушениям заемщиков можно отнести использование кредита не по целевому назначению, несвоевременную оплату по кредиту, предоставление недостоверной отчетности, потерю обеспечения и т. д.

Кредитор может понести ответственность за неправомерное занижение стоимости залогового имущества, а также за невыдачу кредита в срок или уменьшение его суммы без оснований.

- Ответственность кредитора за нарушения договора кредитованияГражданский кодекс РФ предоставляет право заемщику потребовать от кредитной организации возместить ущерб, возникший из-за невыполнения ею обязанностей по контракту. Кроме этого, в отношении клиента работает закон «О Защите прав потребителей», потому что банк предоставляет заемщикам услуги, а значит, потребитель имеет право подать в суд на кредитора с иском о выплате компенсации.

- Ответственность заемщика за нарушения условий кредитного соглашенияЕсли заемщик не выполняет свои обязанности по контракту, то кредитор, кроме ранее указанных прав, также может потребовать выплатить неустойку. Ее размер рассчитывают исходя из последствий, которые возникли из-за невыполнения клиентом обязательств.

Возможно ли расторжение кредитного договора

Прекратить действие любого вида соглашения по кредитованию возможно как по инициативе кредитора, так и заемщика.

Кредитор может потребовать расторгнуть соглашение по следующим причинам:

- отказ клиента предоставить актуальную информацию о себе (возможные изменения в документах как физического лица, так и компании);

- несвоевременная оплата заемщиком основного долга или начисленных процентов;

- страховка по кредиту не была продлена.

Заемщик может досрочно расторгнуть любой вид контракта, если погасит всю сумму задолженности и проценты, начисленные до дня расторжения.

Но у каждого банка есть свои требования к порядку досрочного погашения кредита, уточнить этот вопрос возможно, изучив контракт, либо обратиться к кредитному специалисту. Законодательство РФ предоставляет право заемщикам частично или полностью досрочно гасить долг перед банком. Причем никаких дополнительных комиссий или штрафов за это не предусмотрено.

Если вы решили расторгнуть контракт кредитования, первое, что нужно сделать, это правильно оформить заявление. Унифицированного бланка нет, поэтому можно скачать образец в Интернете, но лучше попросить его у сотрудников банка.

- дата заключения и номер контракта;

- общая сумма займа;

- остаток задолженности по кредиту на момент подачи заявления;

- паспортные данные заемщика;

- причины для прекращения действия контракта.

Сделайте два экземпляра заявления и отнесите в банковское учреждение, на втором банковский работник должен поставить отметку о приеме. Второй экземпляр с отметкой вам пригодится при необходимости доказывать свою правоту в суде.

https://www.papabankir.ru/potrebitelskiye-kredity/vidy-kreditnykh-dogovorov/